【股民投资神器上线】

关注希财网公众号,点击菜单「舆情宝」

免费解锁AI智能投资新时代!

(悄悄说:上周已有投资者通过舆情预警提前清仓暴雷股)

2025年A股市场掀起并购重组热潮,半导体设备洗净龙头富乐德(301297.SZ)近期因定向可转债支付收购富乐华100%股权引发市场关注。

本文从消息面、技术面、资金面、基本面四大维度,结合希财舆情宝智能监测数据,为您拆解这家公司在新政下的战略布局与市场博弈。

一、消息面分析

1、政策与行业动态:

半导体行业作为国家战略产业,2025年政策扶持力度持续加码,设备国产化率提升至45%的目标推动产业链整合。

富乐德主攻的精密洗净服务作为晶圆制造关键环节,直接受益于半导体产能扩张,行业年均增速预计达20%。

2、公司公告与事件:

重大资产重组:拟通过发行股份+可转债收购富乐华100%股权,后者是全球功率半导体覆铜陶瓷载板龙头,2024H1净利润1.28亿元,直接增厚公司盈利能力。

解禁压力:2025年12月30日将解禁2亿股(占总股本59.10%),潜在减持风险需关注。

技术突破:14nm制程洗净工艺已量产,7nm工艺储备成熟,绑定中芯国际、长江存储等头部客户。

3、市场热点关联性:

光刻机、芯片国产化概念持续发酵,公司为光刻环节提供溶胶显影设备洗净服务,2024年三季度营收同比增40.26%,与行业景气度形成共振。

二、技术面分析

1、短期趋势与指标:

当前股价37.04元处于37.81-43.59元震荡区间,MACD绿柱缩短且KDJ三线粘合,日线级别站上5日、10日均线,短期反弹动能增强。但季线(39.8元)构成强压力,需量能配合突破。

2、量价关系:

2025年4月日均换手率2.5%,较2024年峰值6%明显缩量,反映市场观望情绪。值得注意的是,3月股价触及37.81元低点时,单日换手率骤降至0.61%,显示筹码沉淀。

3、历史对比与未来预期:

2024年10月股价曾冲高77.66元后回调55%,当前估值(PE 123.6倍)低于历史12%分位,但显著高于行业平均PE 76.4倍,需业绩验证高成长性。

三、资金面分析

1、主力资金动向:

4月主力资金连续净流出,单日最大净流出1218万元(4月16日),但散户资金逆势流入,反映机构调仓与散户抄底博弈。北上资金持股占比2.64%,处历史85%分位,长线资金仍具信心。

2、股东结构与增减持:

股东户数从7.74万户降至3.63万户(-53%),筹码集中度显著提升,主力持仓成本约49元,当前股价较成本折价24%,存在超跌修复空间。

3、市场情绪指标:

希财舆情宝情绪评分显示,4月市场情绪指数从35升至48(中性区间),重组进展澄清公告后,利空担忧缓解。

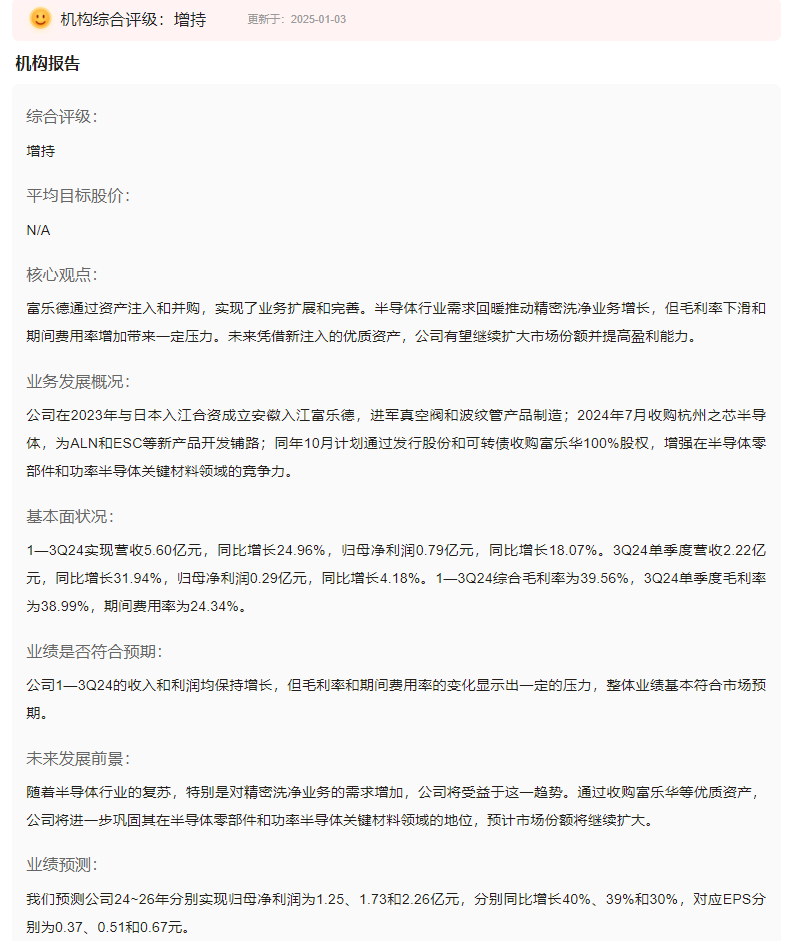

四、基本面分析

1、财务健康度:

现金流优异:经营性现金流净额1.64亿,净现比152.59%,盈利质量行业领先。

偿债能力:流动比率4.77,资产负债率15.76%,财务风险可控。

隐忧:管理费用率从8.23%升至11.16%,拖累净利润增速。

2、业务增长点:

精密洗净:占营收76.95%,绑定12英寸晶圆产线,技术壁垒构筑护城河。

资产注入:富乐华并入后,功率半导体材料业务将贡献增量,预计2025年净利润提升40%。

3、风险与机遇:

风险:技术迭代导致设备洗净需求变化;2025年底大额解禁冲击。

机遇:并购协同效应释放,切入第三代半导体材料赛道。

五、综合分析

1、多维度交叉验证:

政策红利+技术卡位+资金沉淀构成长期逻辑,但短期需消化高估值与解禁压力。重组若落地,公司将从设备服务商升级为“洗净+材料”双轮驱动平台。

2、独家洞察:

当前市场低估了富乐德的产业链整合能力——通过并购富乐华,公司不仅获得稳定现金流业务,更打通功率半导体上游关键材料,这在国产替代浪潮中具有战略价值。

(风险提示:本文仅为个人投资笔记,不构成投资建议。市场有风险,决策需谨慎。)

【您有1份AI投资预警工具待领取】

关注希财网公众号,点击 舆情宝「立即免费体验」

持仓利好利空消息24小时监控

AI智能分析个股舆情和报告

重要消息微信公众号推送提醒