购买年金险时,很多消费者都会接触到一个名词——IRR,通过它,我们可以知道自己的实际收益率。其实,IRR的作用是很大的,购买年金险时不要忽略了。接下来我们就说一说年金险收益为什么要算IRR?怎么算?

一:年金险收益为什么要算IRR?

IRR其实衡量了一个投资项目可以获得多少回报,也可以说是该项目能够实现的年化收益率。

我们之所以要关注年金险的IRR,主要原因有两个,即:

1. 评估年金险的回报收益率

通过计算年金险的IRR,消费者可以更加准确地评估该年金险可以为我们带来的投资回报率,也就是我们实际可以获得多少收益。一般来说,IRR越高,则收益越高。这可以帮助消费者选择符合自身实际需求的年金险,实现最大化的财务效益。

2. 比较不同的年金险

市面上的年金险产品有很多,消费者在选择的时候难免会感到纠结和迷茫。那么计算IRR,比较不同年金险之前的实际收益率,在其他条件都差不多的情况下,选择IRR最高的,也就是选择了最具有潜力和回报性的产品。

二:年金险IRR怎么算?

如果我们想要自行计算年金险的IRR,那么一般可以使用EXCEL表格进行计算。

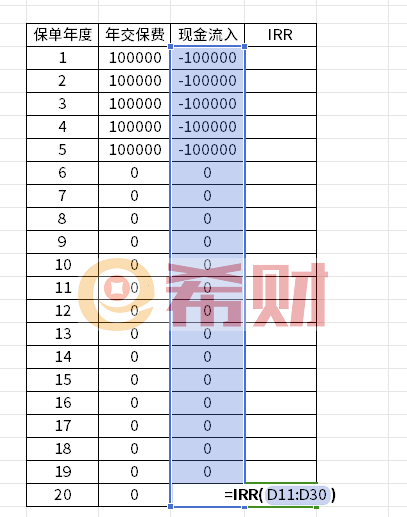

假设某人购买了一款年金保险,按5年缴纳保费,每年缴纳保费10万元,如果想要计算第20年的IRR,那么方法如下:

1. 因为是每年缴纳保费10万元,按5年缴纳保费,所以前五年的现金流入为-10万。因为这是投保人需要支出的保费,所以为负。

2. 保单第6年到第19年,保单持有人不进行任何的操作,也就是不进行减保,也不追加保费。所以现金流为0。

3. 保单第20年时,通过查看年金险的产品书,可以看到现金价值为819899元,那么在保单第20年对应的格子中,输入819899。因为现金价值是保单持有人可以拿到的钱,所以为正数。

4. 在空白单元格输入“=IRR”,从保单第1年选择到最后一个保单年度,点击确认,就可以得到保单第20年的IRR,结果为2.95%。

如果自己不会计算IRR,那么也可以联系保险代理人或保险经纪人,要求他们做保单利益演示。

关于年金险收益为什么要算IRR就说到这里,希望对你有所帮助。