2024年贷款机构在审批贷款时查征信,除了看信贷记录外,还会关注征信查询记录,但也不是说征信查询多就不好做贷款,要根据查询记录的类型做进一步分析。

征信查询记录可分为软查询记录、中性查询记录、硬查询记录三类,具体如下:

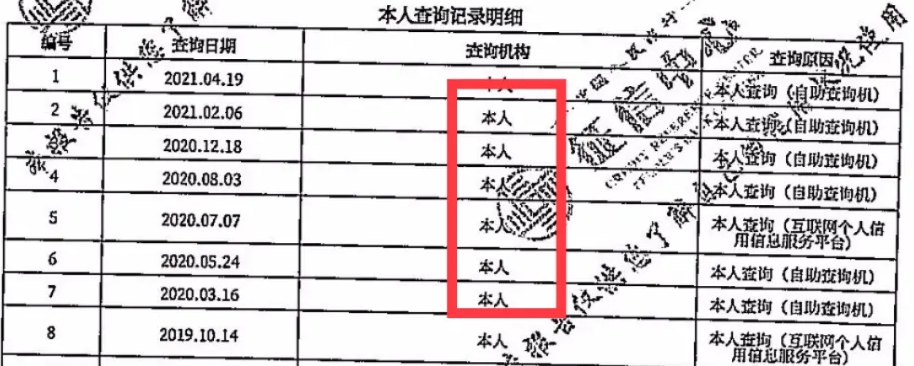

一、软查询记录

1、产生原因

本人查询征信报告后留下的查询记录,会显示在本人查询一栏里,能看到查询时间、查询原因、查询人为本人。

2、对贷款的影响

这种查询记录没有涉及信贷业务申请,目的只是单纯地了解本人的征信情况,起到一个预防的作用,对办理贷款没有影响。

比如在申请贷款,或者信用卡时,自己先查询下征信报告,看当前是否有逾期记录,或者是多笔借贷记录等,如果征信有问题则可以在办理信贷业务前进行弥补,有助于提高贷款通过率,避免盲目借贷加重征信不良影响。

【举例说明】

假设想办理银行贷款,都知道银行比较重视信用,如果当前逾期,以及近2年内连三累六逾期,还有呆账、代偿、垫资等特殊交易记录,百分百会被拒。

借款人提前查到了征信有严重问题,明知道无法通过就不会再去申请了,可避免新增贷款审批的查询记录,让征信变花。

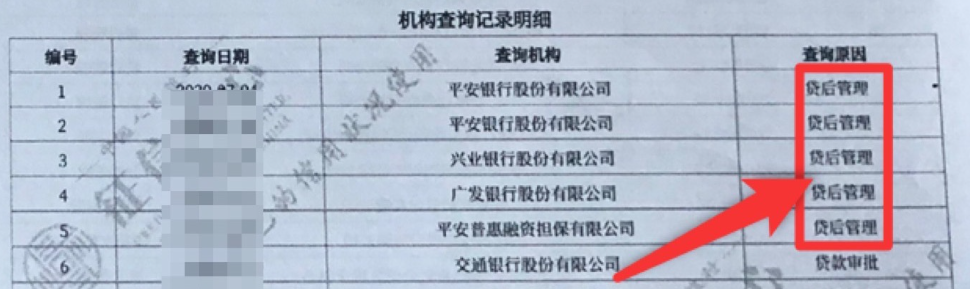

二、中性查询记录

1、产生原因

指贷后管理记录,即贷款机构在发放贷款后,或者是银行在批卡后,不定期查询借款人征信报告留下的记录。

2、对贷款的影响

因为也没有涉及信贷业务申请,只是例行排查风险的手段,不会影响征信,可以去做贷款。至于能否下款,具体还是要看借款人综合资信条件是否过关。

如果有稳定的还款能力,能提供相应的抵押物或者担保,贷款通过率会相对高一些。

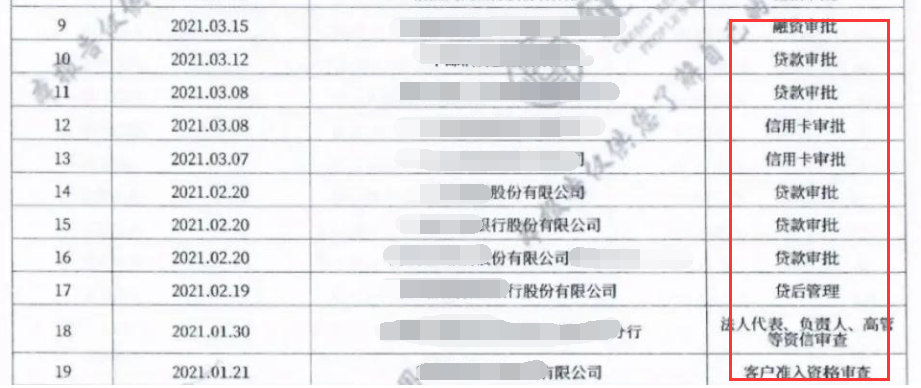

三、硬查询记录

一般包括三种,即贷款审批记录、信用卡审批记录、担保资格审查记录。

1、产生原因

借款人在涉及信贷业务申请,包括申请贷款、信用卡,给别人作担保等,被信贷机构查询征信报告后留下的记录。

2、对贷款的影响

有这类记录,说明借款人有申请过信贷业务,对贷款是有影响的,不过具体要看某段时间内发生的频率,即看近1个月、近3个月、近6个月内的总次数。

业内默认近1个月内超过3次,近3个月内超过5次,近6个月内超过10次,说明借款人当前经济状况不好,很缺钱,逾期风险大,做贷款很难批下来。

毕竟贷款机构放款宗旨是救急不救穷,尤其是银行更为慎重,就怕给借款人放贷后无法收回贷款,因此宁愿干脆不放款,失去这样的客户总比坏账要好。

3、解决办法

(1)找人做担保

如果借款人自己有稳定的工作,当前也没有逾期等不良信用记录,只是硬查询记录太多,则可以找亲朋好友给自己作担保。

对方信用良好,且愿意和借款人共同承担还款责任,贷款机构会比较愿意放款。

(2)提供抵押物

如果借款人能提供名下足值的抵押物,评估价能覆盖贷款额度,比如要贷款10万,用一辆价值15万的车子做抵押贷款,当前没有不良信用记录,具备一定的还款能力。

虽然硬查询记录有点多,贷款机构放款的概率也还是会比较大,毕竟即便借款人无法还款,到时候把抵押物拍卖也能收回贷款,基本也不会有损失。

以上即是“2024征信查询多好做贷款吗”的相关内容介绍。