综合评分不足会导致贷款失败,很多人就认为是征信不行的原因,其实并不完全正确,下面从多个维度进行分析:

一、征信和综合评分的关系

综合评分是贷款机构在审核贷款时,结合申请人的多项资信条件进行综合评估后得出的一个总体评分,其中包括征信、收入、工作、婚姻、学历等。

也就是说征信是影响综合评分的一项重要因素,贷款机构通过查询借款人近5年内的信用状况,来判断借贷风险。但是征信并不是综合评分唯一参考因素,所以把综合评分不足完全归纳成是征信不行还是比较片面的。

二、什么样的征信会造成综合评分不足?

征信其实说来说去,主要就是看4点:

1、近2年内的逾期记录

首先看当前是否有逾期,其次看逾期时间、逾期次数。

总结一点就是,当前有逾期,或者近2年内有连续3次或者累计6次逾期记录,贷款机构会把借款人视为征信黑户,那么综合评分肯定就不足了。

![]()

解决办法:

尽快还清逾期欠款,近2年内不要任何会查征信的信贷业务,免得办不下来还会产生多条硬查询记录,让信用变得太差,更加不利于后续办理信贷业务。

2、近半年的硬查询记录

即信用卡审批、贷款审批、担保资格审查这三类记录在近半年内的次数,这是推断借款人当前收入稳定性、经济实力的重要参考因素。

参考标准:

当月次数<3次,3个月<6次,6个月<10次,如果超过了说明当前经济紧张、还款能力不行,还会让征信变花,一些风控比较严的信贷机构也会因此认为是综合评分不足。

解决办法:

暂停借贷,如果不是急用钱最好等6个月再去办理信贷业务,期间可以通过信用卡取现、找亲友借钱等方式救急,可以避免让征信变得太差。

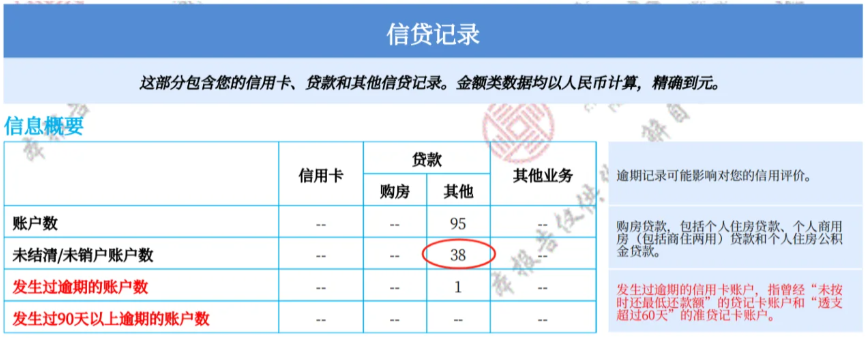

3、在用的贷款笔数

可以判断借款人是否涉及多头借贷,如果有也会造成综合评分不足。

参考标准:

看未注销的贷款账户数,大多数信贷机构默认未注销的账户数>3个,就是多头借贷,意味着借款人可能存在以贷养贷的行为,属于高风险客群。

解决办法:

尽量筹钱结清贷款然后注销账号,把未注销的账户数降到3个以下,还款顺序优先偿还小贷,再偿还部分大额贷款。

4、信用卡使用率

主要是看每张信用卡的已用额度,如果每张信用卡已用额度超过80%,说明信用卡当前属于刷爆的状态。

如果额度太高,还表示借款人信用卡欠款太多,信贷机构肯定会担心借款人的还款能力,给出综合评分不足的评价。

![]()

解决办法:

还款!还款!还款!注意最好是一次性还清,别搞什么分期、最低还款,以免债务越滚越大。

三、导致综合评分不足的其他因素

1、收入水平低

收入越高,还款能力越强,综合评分也相应提高,反之收入低综合评分就会不足。

其中娱乐业、自由职业等高危职业,一般收入水平肯定不会太高,所以这种情况下最好是重新找一份稳定性强的工作。

2、资料不完善不真实

如果提供虚假信息或资料不完整,将导致综合评分降低,并可能涉嫌欺诈。

3、其他因素

包括年龄、婚姻状况、居住稳定性等等,比如年龄偏小、未婚、还在租房住等,说明稳定性差,综合评分也不会太高。

以上即是“综合评分不足是不是征信不行了”的相关内容介绍。