除存款和存款类产品外,市面上的其余理财产品,无论投资结果如何,发行方都不会承诺保本。那么,理财产品为什么不保本?对此,本文将借助有关知识来展开讨论,为大家提供一个参考思路。

理财产品不保本,从表面上看,这与金融机构在代客理财过程中的角色和责任相关。从深层次原因上看,则主要是为了维护金融市场的稳定性和防止系统性风险的爆发。

1、关于浅层原因。代客理财是一种金融服务模式,其中金融机构接受投资者的委托,利用专业的投资知识和技能,对投资者的资金进行管理和投资操作。这种关系通常通过投资者购买金融机构提供的各种理财产品来建立。

不过,在这个过程中,金融机构扮演的是受托人的角色。虽然他们负责管理和运作投资者的资金,但这些资金并不属于金融机构的借款,因此金融机构与投资者之间并没有直接的债务关系。

在这种情况下,代客理财的核心理念是“买者自负、卖者尽责”。这意味着金融机构在保有充分披露信息、揭示风险的责任之外,不承担亏损赔偿义务,从而投资者需要自行承担投资决策的后果。

2、关于深层原因。如果所有的理财产品都承诺保本,可能会导致市场风险溢价无法得到真实反映。

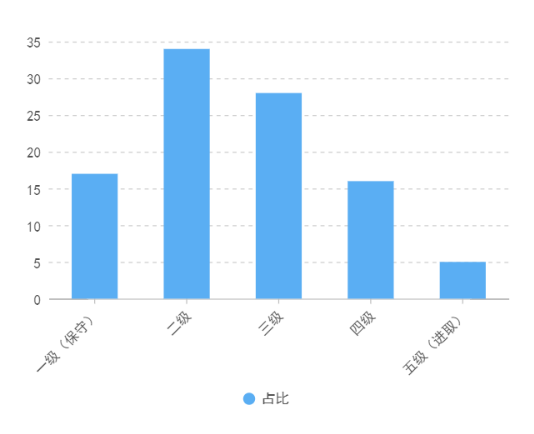

这是因为高风险或流动性较差的理财产品,其潜在的风险本应体现在收益率上,以吸引愿意承担更高风险的投资者。要知道,市场上的投资者的风险偏好并非都是低风险类型的。根据银行业理财登记托管中心2023的理财投资者整体风险偏好数据,可以看到,四级与五级这类高风险的投资者仍占20%以上。

所以,一旦承诺保本,这些风险就会被掩盖,所有风险都由金融机构来承担。在短期内,这可能看似保护了投资者的利益,但实际上却可能导致风险的积累。

当风险积聚到一定程度,金融机构可能由于资本充足率下降、资产质量恶化等原因,无力再继续履行保本保息的承诺。这时,一旦出现大规模的违约或者亏损,就可能引发连锁反应,不仅影响到单个金融机构的生存,还可能波及整个金融市场,形成系统性金融风险。系统性金融风险不仅会对金融机构造成严重冲击,也可能对实体经济和社会稳定产生深远影响。

因此,理财产品不保本,既有金融机构自身风险控制的考虑,也有维护金融市场的健康运行的需求。所以,建议投资者选择理财产品时,应在充分理解这一原则的前提下来谨慎地进行参与。

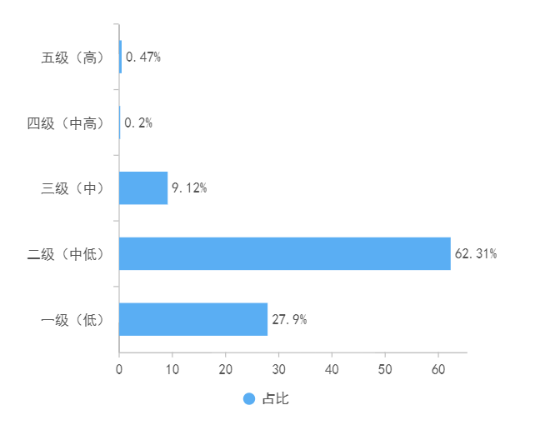

不过,不保本也并不代表各理财产品的风险就一定高,投资者一定亏损。根据2023年上半年银行业理财登记托管中心有关各产品存续情况的数据,可以看到,市面上流通的绝大多数理财产品为一级或二级风险产品。

其中,一级风险产品往往是预期收益稳定、波动性较小、流动性不错的品类,它们往往投资于低风险的金融工具,如国债、银行存款、货币市场基金等。

二级风险产品相较于一级风险产品,风险略高,但仍然属于较低风险类别。这类产品有着较低的本金亏损概率和一定的收益波动性,不过总体来看也是偏稳定的产品。

所以,投资者不需要太惶恐于理财产品不保本一事,因担心亏损而放弃获利机会。事实上,只要投资者能按照自身风险承受能力和合理的投资目标来理性地进行理财,基本上都是能够实现获利的。

以上就是理财产品为什么不保本的相关内容。如果想了解更多关于理财一类的知识,可以点击下面的课程来进行学习,以获取更多信息。