一、保险找谁买?亲戚靠谱吗?

买保险最怕的是被人情关系蒙住了双眼,捆住了双手,最后乖乖的掏银行卡。隔着一层人情,产品要是有缺点不好直接说;本来等段时间再买,可是经不住对方一次次上门推销。

保险从业者不分亲戚,只有刚入行的亲戚和资深从业的亲戚,新人不一定专业但是不乏有良心,资深从业者经验丰富,但也不乏推荐不合适产品。

找谁买保险,主要看这几点:

1、看个人品行和职业素养,能够讲清楚保险责任,根据个人情况设计方案。

2、看下公司品牌和售后服务,业务员或经纪人随时可能离职,公司的长期售后服务很重要,保险产品的本质是服务,而不是销售。

3、关注产品保障本身,医疗险续保可靠;重疾险买足保额等。

二、中途退保不划算但想退怎么办?

保险产品犹豫期内可以退保费,但是过了犹豫期退现金价值,可能会有经济损失,买了保险中途退保,无外乎以下情况:

1、听说买的产品比较差

比如理财产品收益不高,或者保障型产品听别人说条款不好。尤其是重疾险、医疗险等健康险产品,不建议偏听偏信轻言退保,如果投保产品有一定的优点,或者能够满足自己的需要,可以不退。

2、交不起保费

可以考虑降低保额,大幅降低交费压力,但是仍然有一定的保障;如果只是短时间交费压力大,可以考虑将年交保费改为月交或季交;一般不建议做减额交清,如果现金价值低,减额交清一样不划算。

三、带病投保隐瞒了健康告知怎么处理?

如果有病史,如实告知后审核承保,对于日后理赔和医疗险到期续保审核是有帮助的,任何公司对有带病投保嫌疑的消费者,医疗险续保审核都会更严,甚至解除合同。

带病投保未如实告知,隐瞒病史,分为两种情况:

1、消费者如实告知,业务员认为不需要告知或没有告知。

这种情况下消费者可以保存聊天记录或录音等证据,即使业务员离职,保险公司仍然要承担责任,如果保险公司拒赔,可以打官司维权。

2、消费者自己没有如实告知或告知不全。

如果是严重疾病,即使投保两年后,保险公司仍然可以解除合同甚至不退还保费。消费者没有履行如实告知义务,不受不可抗辩条款保护。

四、保险公司可以查到体检或就医记录吗?

日常很多人就医或体检时,工作人员拍着胸脯说,这些记录不对外公开,但是保险公司经常以体检异常,或就诊病史未告知为由拒赔,由此证明他们确实是可以查到这些记录的。

那么保险公司是如何查到的?

原因在于《保险法》第二十二条规定:

“投保人、被保人或收益人应该向保险人提供其所能提供的与确认保险事故性质、原因、损失程度等有关的证明和材料。”

不是保险公司有权查阅相关资料,而是根据法律规定,个人需要授权保险公司去查阅配合调查,提供与证明事故性质的材料。

五、想买保险,但是家人不同意怎么办?

夫妻之间对保险认识不同,对购买保险有分歧很正常,具体原因具体沟通:

1、家庭开支大,暂时没有钱投保

保险虽好,但是不能因为买保险严重影响生活质量。

这种情况下优先投保医疗险,医疗险交费便宜,日常实用性强,疾病或意外就诊都能赔,但投保审核严格,等待期短早承保早安心,当前的百万医疗险,针对大病还能垫付药费。

2、不懂保险,不相信保险

可以试着举例说明,比如邻居家给小孩买了少儿重疾险,搭配医疗险,不久前孩子耳朵出现问题,听不见声音,但是做了人工耳蜗植入术后康复出院。

人工耳蜗材料费加上住院费用花了十几万,保险公司轻症赔了8万,后续所有保费免交,住院期间治疗费用社保和保险公司都报销,如果没有买保险,这些费用都要自己承担。

给自己或家人买一份保障,平平安安强制存了一笔钱;发生风险,可以化不幸为万幸;人生路上大风大雨不可怕,带一把可以随时挡风遮雨的伞就好。

六、个人基本的保险配置是怎样的?

每个人收入水平、家庭情况等不同,选择的产品也会不同,对于普通家庭来说,通常只要明白了不同险种的作用,就大致能够明白自己需要哪些险种。

1、重疾险。用来养病,理赔款支付因病不能上班期间家庭开支,支付营养费等。

2、无免赔医疗险。用来报销小病或慢性病治疗费用,平时很多人不在乎,但是生病时一定会想起的险种。

3、百万医疗险。用来报销大病治疗费用,有5000-10000免赔,日常就诊花费一两万以上才能用到。

4、住院津贴。用来补偿收入损失,比如每天补贴200元,小病补偿一定的误工损失,大病可以有效补偿长期住院期间生活费或家属租房费用。

5、意外险。包括意外身价和意外医疗险,可以报销意外单独门诊费用,如果因意外身故,理赔款给家人足够的补偿。

6、定期寿险。发生身故或全残,赔给家人作为经济补偿,身上肩负责任有多重,买的保额就有多高。

一般个人保险配置:重疾险和定寿买足保额,保障期限覆盖人生高风险阶段;医疗险续保可靠,大病小病治疗费用都能报销,第一年赔了第二年还能续保,意外险可以追求一定的性价比。

七、有社保了,还有必要配置商业保险吗?

社保具有交费低、报销额度高、可带病投保、保障终身的特点,是国家给予居民的一种福利,但是有了社保,日常为何还是经常看到朋友圈发轻松筹、甚至因病致贫的人出现呢?原因在于:

1、社保用药限制。只能报销用药目录内的药品,而且有报销比例限制,不能报销自费药、进口器材或人体器官等,社保可以补偿药费减轻负担,但是无法应付严重疾病。

2、无法补偿收入损失。正常因病长期不上班,收入可能会减少,而此时家庭开支,子女教育,按揭贷款等支出并没有减少,躺在病床上如何安心养病?

3、社保基本无身价保障。社保五险一金中工伤保险有一定的身价保障,但是绝大多数人都是因为疾病或普通意外身故,不符合工伤保险的赔付要求。

商业保险中,百万医疗险可以报销自费药;重疾险可以补充收入损失,寿险可以提供身价保障,两者可以互补。

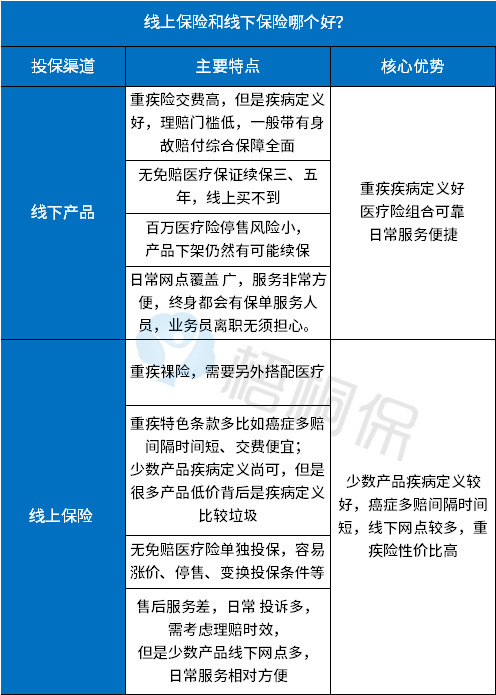

八、线上保险和线下保险哪个好?

线下和线上产品各有优缺点,完全可以择其善者而用之,趋利避害。

可以投保线下产品,投保重疾险搭配可靠医疗险,重疾保额买低一点,节省一定保费,投保线上重疾险提高保额(当地有网点),这种方式利用线上线下各自优势。

九、买了保险,但是理赔不了,怎么办?

常见的拒赔原因:

根据常见拒赔情况,有些拒赔无法改变,但是避免拒赔却可以预防,比如投保重疾险疾病定义宽松,医疗险续保可靠,发生理赔及时与保险公司沟通等,可以有效避免拒赔。

十、买重疾险追求高保额有必要吗?

重疾险保额很重要,这一点不需要怀疑,没有足够保额,发生风险,无法补偿收入损失,也就意味着解决不了问题。但是大陆保险即使重疾保额买100万、甚至500万保额,仍然没有太高的安全感。

1、严格的疾病定义限制

重疾险理赔都有严格的疾病定义限制,除了癌症确诊即赔,其他疾病要求都很高,如果不符合疾病定义要求,即使保额买得再高,一样不能赔付。

比如,脑溢血需要180天后发生约定后遗症才能赔;早期硬化病,不仅需要符合疾病定义要求,还需要提供明确的病理活检和自身免疫血清学证据支持

由于重疾有疾病种类和定义限制,即使投保了并不代表一定能赔,所以买重疾险首要注意重疾种类和重疾定义,其次才是根据交费能力提高保额。

(很多保险从业人员、理财规划师盲目套用国外的重疾保额销售理论,国外重疾险疾病定义非常宽松,只需要关注产品形态和保额就可以,但是大陆保险疾病定义很严格,盲目追求保额容易被坑)

2、重疾险和医疗险的均衡

大陆的保障规划,注重的是重疾险和医疗险的均衡,医疗险不区分疾病,可靠的医疗险可以有效避免发生风险难以获赔的情况出现。

日常消费者即使买的重疾保额不高,但是医疗险非常好,那么保障规划也完成了80%,只需要花点钱补充重疾保额即可,而不是选择因为重疾保额低而退保。

除了以上十个常见的问题,梧桐君每天都会为不少朋友解答各种保险问题,致力于为大家避免保险踩坑。