国内的父母总想给孩子最好的保障,但是基于买保险没有经验,经常花了冤枉钱给宝宝买了不合适的产品,走了不少弯路是必然的,毕竟重疾险这块涉及的专业知识还是蛮强的,很多宝爸宝妈都咨询过关于儿童保险十大排行榜情况,今日我们就来好好盘点一下。

严格意义上来说,儿童保险十大排行榜没有最佳答案,也没有统一的标准,给孩子搭配重疾险,自身需求不同、保费支出意愿不同,选择也不一样,以下面产品为例:

方法一:适合普通工薪族家庭投保

对于很多家庭收入普通的家庭来说,给孩子买一份儿童重疾保额50万,保30年的很够用了,一年几百块钱,任何工薪族父母都能承受的起,从这个角度关注儿童保险十大排行榜,有的是:

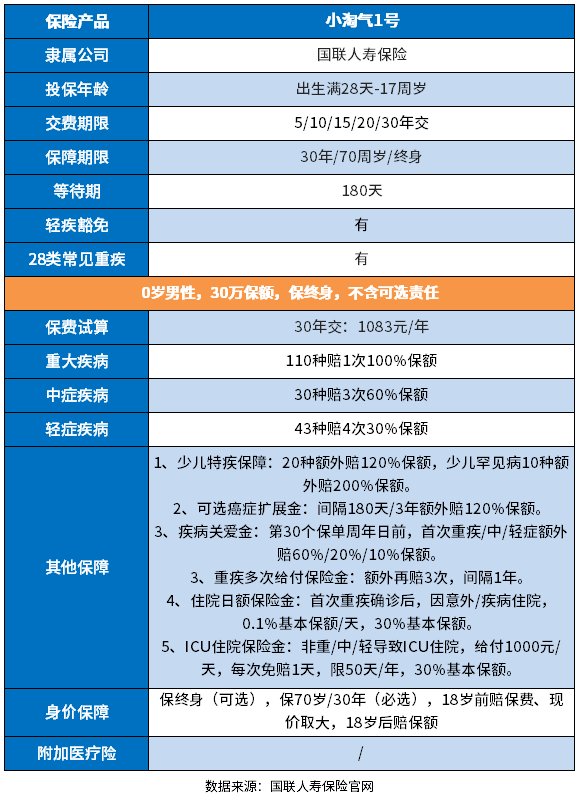

(1)小淘气1号少儿重疾险:重疾险赔付后,非同组轻症中症还能赔付,少儿特疾赔2.2倍,罕见病赔付3倍,可选责任丰富,重疾多次赔、癌症2次赔,还有ICU住院津贴、创新住院日额保险金等,50万保额保30年,20年交,0岁男宝620元,女宝595元;

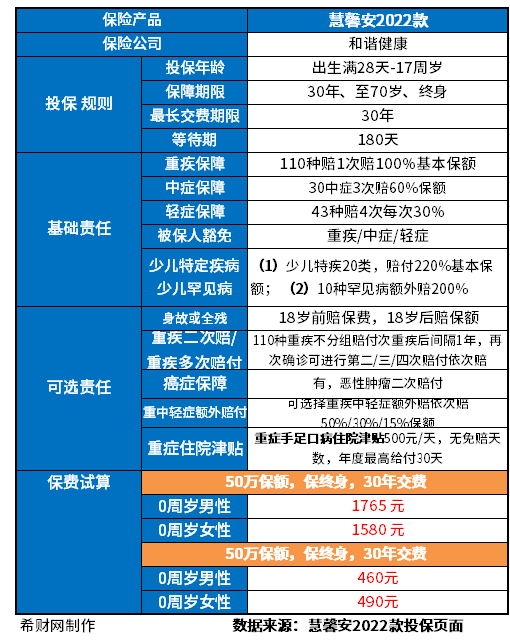

(2)慧馨安2022款:既能保30年,也能保至70岁或终身,并且价格便宜,保障灵活,少儿特疾不限年龄赔2.2倍保额,最高可以投保80万,能跻身于儿童保险十大排行榜,不仅是保障责任丰富,更为重要的是价格便宜,50万保额保30年,20年交,0岁男宝460元,女宝490元,保障内容如下:

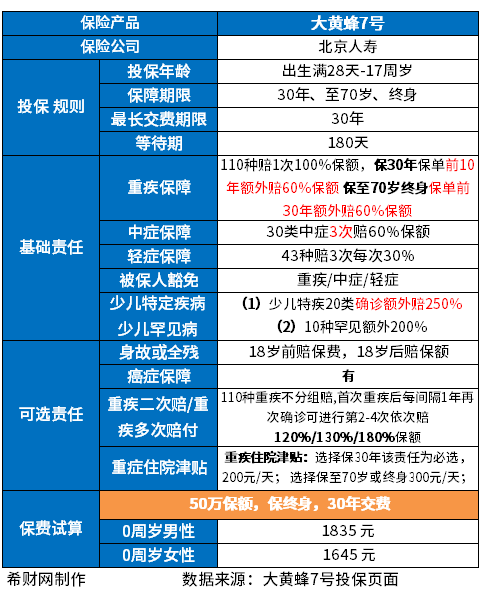

(3)大黄蜂7号:能跻身于与儿童保险十大排行榜的,大黄蜂7号不可不提,作为少儿重疾险中的“战斗机”,这款产品自带重疾叠加赔付明显,保30年,投保前10年额外赔付60%保额,重疾赔完中症、轻症还能赔一次,中症赔付保额赔60%,优于同类,性价比也很高,不论是保30年、保终身、保70岁各个承保期限都价格很友好,50万保额保30年,20年交,0岁男宝618元,女宝678元;

(4)健康福重疾险(保20年/30年):轻症、中症、重疾保的全面,虽然不是少儿专款专用的产品,但是它健康告知较宽松,且能分期每个月付款,如果0岁孩子投保50万保30年,每年350元,分摊每个月不到30块钱,很适合工薪族父母。

方法二:预算较足的小康家庭

儿童年纪小,不过各项身体机能尚在成长和完善过程中,生大病的风险也是存在的。后续能保的时间更长,相对更好,毕竟没有拒保和责任除外的风险,不像保30年,10岁投保,到了40岁换重疾险时,可能由于疾病就买不了啦,储蓄型重疾险保终身的,相对会更贵一些,但是风险更小,适合产品有:

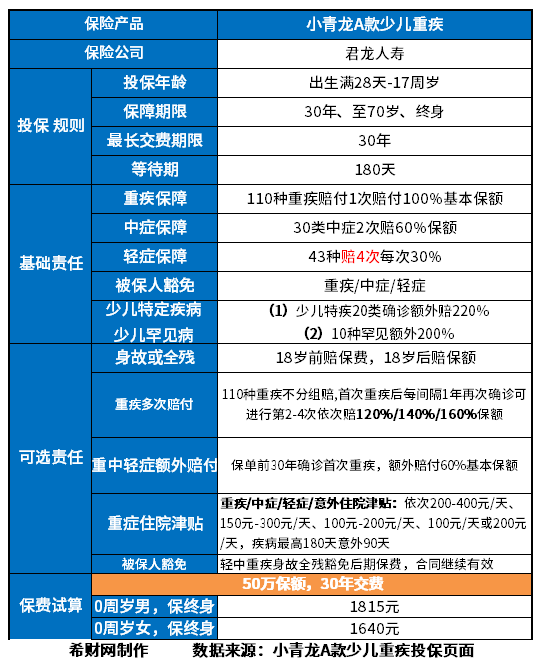

(5)小青龙少儿重疾险:这款产品保70岁或者终身综合性价比很高,重疾前 30 年都能额外赔60%,少儿特疾赔付2.2倍保额,不限年龄,都值得考虑。50万保额保终身,30年交,0岁男宝1815元,女宝1640元;保障内容如下:

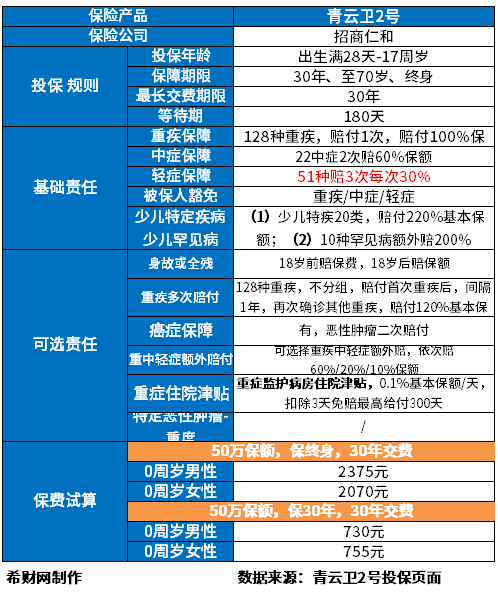

(6)招商仁和青云卫2号:青云卫2号保障到70岁和终身的基础保障附加额外赔,赔付额度高达160%/120%/110%,很适合预算多想要赔付多的父母,并且这款产品提供了重疾监护补贴不限疾病,实用性强,增值服务全面,包括了儿科视频医生咨询、眼科专家电话咨询、儿童心理咨询、1+1+N大病专案管家、大病门诊安排(含陪诊)等保障。50万保额保终身,30年交,0岁男宝2375元。是附加了60岁前额外赔付的。保障内容如下:

(7)超级宝宝·少儿长期重疾险:轻中重疾保的全面外,少儿特疾能赔200%保额,而且附加了疾病额外赔责任后,那么60岁前患重疾、轻症或中症,都能额外赔付一笔钱,整体的赔付力度更大。等于是60岁前患重疾,还能额外赔80%保额,也就是一共赔180%保额。50万保额保终身,30年交,0岁男宝1900元。详情为:

方法三:从中高资产家庭侧重组合看

如果是从少儿重疾险和医疗险无缝衔接角度看,小额医疗险和百万医疗险能解决大小疾病住院的医疗费,续保稳定性强,少儿重疾险一次性给付解决后续营养费、父母误工费等。但是这类保险一般出自大公司,如果要买50万保额,没有5000-6000元每年买不下来,需要父母有持续交费能力,加上大公司网点多,理赔方便,父母想买就能买到,可以关注的产品组合有:

(8)太平洋人寿金福合家欢(少儿版)重疾险+太平洋安享宝贝少儿长期医疗(保证续保18岁)+太平洋安享百万医疗(保证续保15年);

(9)平安少儿盛世福尊悦或少儿盛世福优悦++附加优享人生医疗险(保证续保5年,拓展自费药)+平安e生保长期医疗险(保证续保20年);

(10)泰康乐享健康少儿版+住院医疗(保证续保3年)+健康尊享2021百万医疗险(保证续保20年)。

关于儿童保险十大排行榜盘点的内容分析就介绍到这里了,希望对大家有一定帮助。