股票基本面:

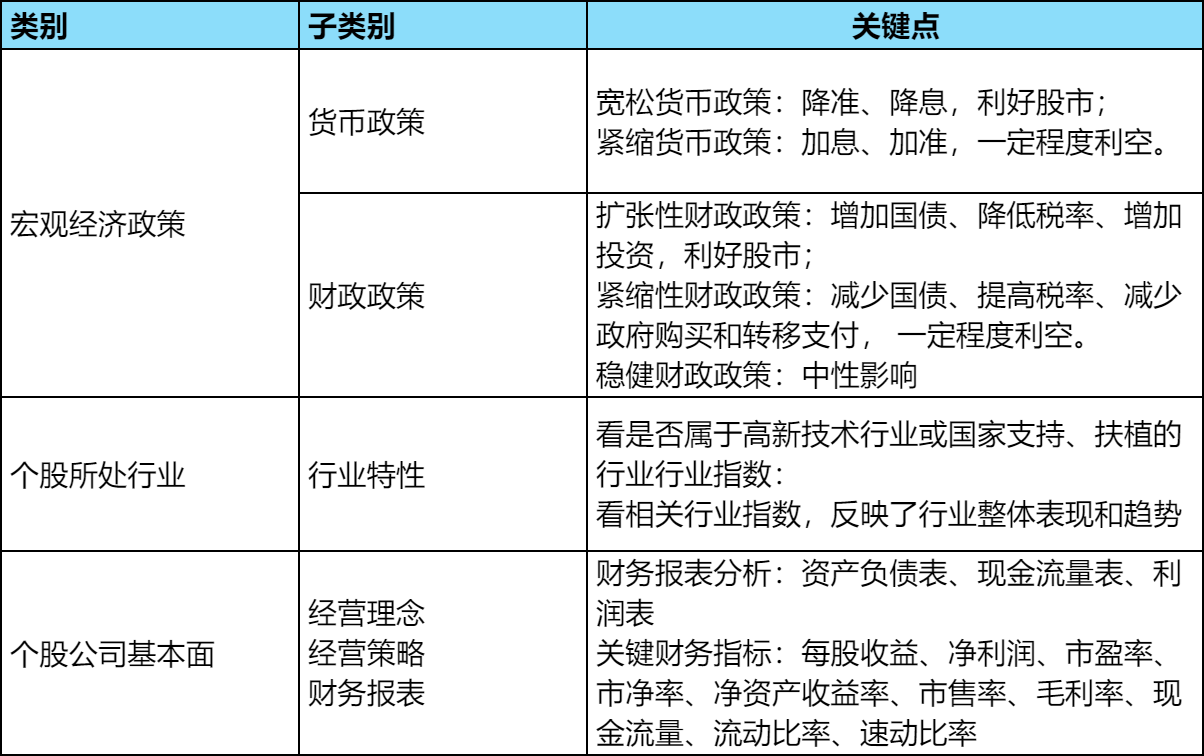

一、看宏观经济政策

1、货币政策:是金融当局制定和执行的通过货币供应量、利率或其他中介目标影响宏观经济运行的手段,主要有信贷政策、利率政策和外汇政策。使用手段:贴现率,准备金率,公开市场业务、利率水平的调节。

例如:降准和降息都是一种宽松的货币政策。如果国家采取宽松的货币政策,增加货币供应量,在一定程度上会增加股票市场上的资金量,促使大盘的上涨,带动个股的上涨。而加息、加准为紧缩的货币政策,会减少货币供应量,在一定程度上会利空股市。

2、财政政策:是为实现预期的经济社会发展目标,对财政收支关系进行调整的指导原则和措施。使用手段:税收、购买性支出、转移支付、财政预算、国债、投资等。

扩张性财政政策:增加国债,降低税率,增加投资,会促进整个社会经济发展,带动股票大盘与个股的增长。紧缩性财政政策:减少国债、提高税率、减少政府购买和转移支付。稳健的财政政策:是指财政的分配活动对社会总需求的影响保持中性。

二、看个股所处行业

1、看个股是否属于高新技术行业,或者是国家支持、扶植的行业。如果国家政策是关于对某个行业发展的扶持,对该行业股票来说实际利好,促进该行业公司发展,也会推动该行业股价上涨。

2、看相关的行业指数,比如白酒指数,医药指数、券商指数、地产指数等。行业指数通常由属于同一行业的公司的股票价格计算得出,反映了该行业的整体表现和趋势。

三、看个股公司基本面

影响股价的核心因素是公司的价值,公司价值越高,股价越高。公司的基本情况,主要包括公司的公司经营理念、经营策略、公司的财务报表等。

财务报表主要包括资产负债表、现金流量表、利润表。通过对这些表报中的每股收益、净利润、应收账款周转率、资产负债率、资产收益率、流动比率、速度比率进行综合分析,以及对市盈率、市净率的分析,来判断该股是否能进行价值投资。

例如:

1、净利润

净利润代表了企业的业绩,净利润越高代表企业盈利能力越好。

2、市盈率

市盈率=每股价格/每股收益,市盈率较低,说明投资回收期越短,投资风险就越小,股票的投资价值就越大。一般来说市盈率在0-13 区间,股票价值被低估,14-20区间,股票正常水平,21-28区间,股票价值被高估,大于28,反映股市出现投机性泡沫。

3、市净率

市净率=每股价格/每股净资产,一般市净率较低的股票,投资价值较高;市净率较高的股票,投资价值较低,数值超过2会被判断为没有投资价值,低于2被判断投资价值较高。

4、净资产收益率

净资产收益率=净利润/平均股东权益,净资产收益率反映股东权益的收益水平,用以衡量公司运用自有资本的效率。指标值越高,说明投资带来的收益越高。

5、市售率

市售率=股票价格/每股销售收入,反映上市公司价值评估和公司销售额之间的关系。市售率越低,表明股票市场低估了上市公司的能力,该公司股票目前的投资价值越大。

6、毛利率

毛利率=毛利/销售收入,毛利=营业收入-营业成本,毛利率直接反映了公司的盈利水平,越高越好。

7、现金流量

现金流量代表了企业的周转资金,周转资金越多越好,说明企业不会出现资金断裂的情况。

8、流动比率和速动比率

流动比率=流动负债/流动资产,表示该公司的流动资产对流动负债的偿还能力。速动比率=(流动资产-存货资产)/流动负债,表示公司的现有资产偿还流动负债的能力。流动比率和速动比率越高越好,越高代表企业的偿债能力越强。