当前的养老金水平大致可以分成10个等级,最低每月不到500元,最高每月能到2万元及以上,不过该消息也仅仅只是传言,并没有官方切实的数据。我们都知道,参保养老保险并达到条件是领取养老金的基础,那么网传的养老金10个等级与养老保险十个档次表有什么关联呢?

以上是网传的养老金10个等级。最低一级的养老金每月只有不到500块钱,从我国两个基本养老保险制度的养老金待遇来看,领取这个等级的养老金的人通常是参保的城乡居民养老保险。城乡居民养老保险一般是按年缴费,在各个省份的基础养老金标准普遍在一两百元的情况下,即便是选择比较高的缴费档次缴纳,个人账户储存额也还是较少,个人账户养老金较少,城乡居民养老保险的养老金水平普遍也就是1000元左右。

对于养老金在2000元以上的退休人员,比较普遍的还是参保的职工养老保险,所以本文将详细说明职工养老保险的缴费档次与养老金问题。

我国职工养老保险的缴费规则是以本人上年度在岗平均工资水平为准在当地规定的缴费基数上限标准和下限标准之间进行缴费,本人工资水平低于最低缴费基数的,按最低缴费基数进行缴费,高于缴费基数上限的,按最高缴费基数进行缴费。而该缴费基数由地区根据当地上一年度在岗平均工资进行确定,一般是取该工资水平的60%作为缴费基数下限、300%作为缴费基数上限。

所以,实际上在岗职工参保职工养老保险时没有明确规定有哪几个缴费档次的,明确缴费档次的一般是针对以灵活就业身份参保职工养老保险的人员,并且很多地区的养老保险缴费档次一般是八个档次、少数最低缴费基数取值是56%的地区会有九个档次。

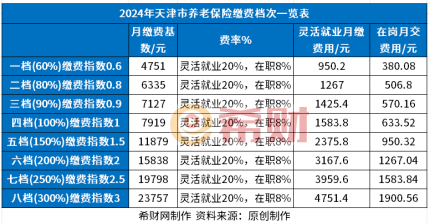

比如,浙江目前的缴费基数下限标准为4462元、上限标准为24060元、2022年度在岗职工平均工资为8020元,缴费档次从56%到300%大致可分成9个档次;天津目前的缴费基数下限标准为4751元、上限标准为23757元,2022年在岗职工平均工资为7919元,缴费档次从60%到300%大致可分成8个档次。具体的缴费档次看下面两张表:

以天津地区为例,如果按60%的缴费档次,在岗职工每月需要缴纳380.08元,年交4560.96元;按100%的缴费档次,在岗职工每月需缴纳633.52元,年交7602.24元;按200%的缴费档次,在岗职工每月需缴纳1267.04元,年交15204.48元。

目前天津使用的养老金计发基数为9016元,按60%、100%、200%缴费档次的养老金情况如下:

1.60%、累计缴费年限15年。

基础养老金=(9016+9016×0.6)÷2×15×1%=1081.9元;

个人账户养老金=380.08×12×15÷139=492.2元;

合计每月1574.1元。

2.60%、累计缴费年限30年。

基础养老金=(9016+9016×0.6)÷2×30×1%=2163.84元;

个人账户养老金=380.08×12×30÷139=984.38元;

过渡性养老金=7919×0.6×2×1.3%=123.53元

合计每月3271.75元。

3.100%、累计缴费年限20年。

基础养老金=(9016+9016×1)÷2×20×1%=1803.2元;

个人账户养老金=633.52×12×20÷139=1093.8元;

合计每月2897元。

4.200%、累计缴费年限30年。

基础养老金=(9016+9016×2)÷2×30×1%=4057元;

个人账户养老金=1267.04×12×30÷139=3282元;

过渡性养老金=7919×2×2×1.3%=412元;

合计每月7751元。

从各个省份的数据来看,大多数地区的缴费基数下限在4000元到5000元之间,往下占比稍多一点的是3000多元的最低缴费基数,个别地区达到六千多、七千多。天津最低缴费基数4751元,多个省份的基数与天津相近,上述以天津为例计算在不同情况下的养老金参考价值还不错。从上面的例子来看,以最低缴费基数缴纳、最低缴费年限计算,养老金每月是1500左右;而要达到每月3到4千元的养老金,需要选比最低再高一点的缴费指数、缴费年限达到三四十年才行;达到每月万元的养老金,需要按200%、300%的缴费指数、缴纳年限达到三四十年。

我国养老保险的养老金待遇遵循“多缴多得、长缴多得”的原则,从上述例子也可以看得出来,养老金待遇与养老保险缴费的档次及缴费年限息息相关,缴费基数越高、养老金越高,缴费年限越高,养老金同样越高。

以上就是关于“养老保险十个档次表”的具体内容。