65岁多少存款合适养老,这个要因人而异,每个人的生活方式、预期支出、工作收入、身体状况等因素不同,个人养老所需要的金额也都是不同的。

1、按照人均消费:

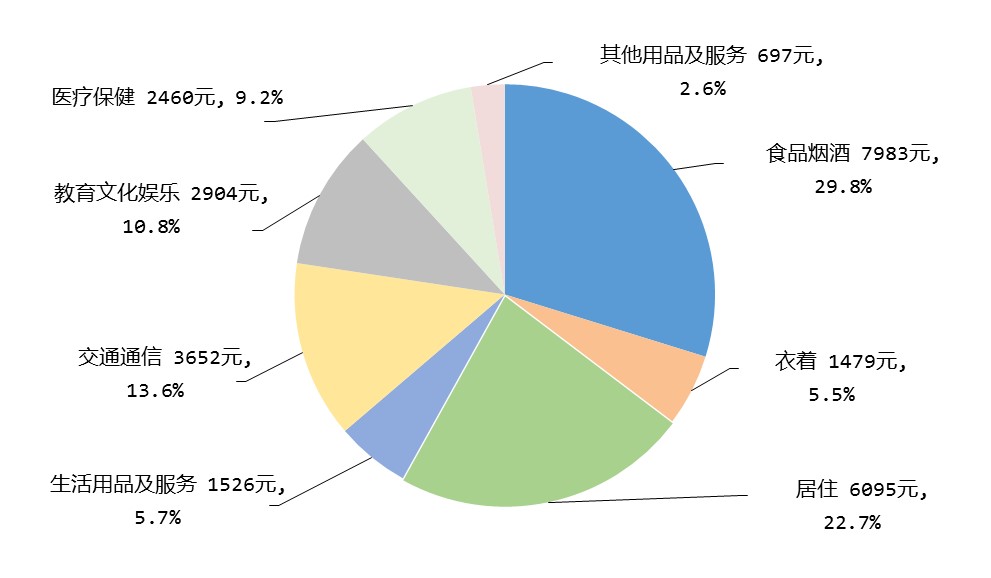

根据2024年1月17日国家统计局(http://www.stats.gov.cn/)公布的数据显示,2023年,全国居民人均消费支出26796元,分城乡看,城镇居民人均消费支出32994元,农村居民人均消费支出18175元。假如人均预期寿命80岁,如果是城镇居民,需要存款:32994*(80-65)≈50万元。如果是农村居民,需要存款:18175*(80-65)≈27万。

2、按照理想标准:

在经济学理论上,一个好的目标是在退休之后每年可以用于支配的金额等于退休前收入的80%。假如某位老人65岁前每年的收入为5万元,65岁停止工作,预计可以活到80岁,那么65岁时需要拥有:5*80%*(80-65)=60万的存款。

3、按有无养老金与职工医保:

至2024年,我们国家的养老金平均水平是每月3000元左右,大多省份都在3000元以上。所以如果有养老金、有职工医保,一般退休养老金可以满足基本生活开销,并且职工医保报销比例很大,如果担心医疗健康问题,存10万元作为养老金储备基本可以满足。

如果没有养老金,对于农村地区,依据中国农村基本医疗费用与人均寿命算:基本档次20万左右,中等档次30万左右,高等档次50万以上。

当然,在制定养老储备计划时,要根据个人的具体情况考虑,例如:

1、个人预期的退休年龄,预计寿命多少。

2、家庭情况:家庭人口情况,例如有几个老人,生活消费习惯,有无病史等。

3、个人资产与负债情况,例如还有无房贷、车贷等。

4、社会保障和医疗保险的覆盖范围和水平。

5、通货膨胀水平,如果通货膨胀率过高,那资产就会缩水,同时物价上涨,家庭开销也会增大。

此外,老年人这么大笔资金,如何储蓄也有一些技巧:

1、选择定期存款,有以下技巧:

①阶梯储蓄法

30万元,分成三份:5万、10万、和15万,分别存成一年、两年、三年的定期存款。当一年的存款到期,转存成三年。两年的定期存款到期后也转成三年。这样两年后三份资金都是三年的定期存款,可以预防提前取出全部按活期计息。

②交替存储法

30万元分成2份,每份15万元,分别按半年期和一年期的定期存款,一年期存款设为自动转存。待半年期定期存款到期后,若有急用便取出,若不用则将本息一同转存为一年期定期存款。交替储蓄法的优势在于,获得一年期定期存款利率的同时,获得半年期的资金流动性。

③四分存储法

30万元,例如拆分为2万、3万、10万、15万,分别存为一年期定期存款,到期后投资者可按照一年定期利率获得利息预期收益。需要动用定期存款时,选择与需要额度最接近的存款提前取出,另外几笔定期存款则不受影响。

2、选择大额存单

如果资金比较多,可以考虑大额存单。

大额存单有以下优点:

1、从利息角度来说,大额存单年化利率要比银行定期存款高一些,三年期的大额存单利率一般比三年期国债利率高,如果存期3年及以下,选大额存单比较好。

2、大额存单流动性也比银行定期存款要强一些,因为大额存单是可以进行转让和抵押贷款的,而且可以和银行约定分期取息。

缺点:起存点较高,个人大额存单一般20万起存。

3、购买国债

国债的发行主体是国家,具有最高的信用,在我国国债基本可以说是无风险产品。

相比银行存款,国债有以下优点:

1、投资期限种类更多。

定期存款期限只有3个月、6个月、1年、2年、3年、5年六个期限。而国债的存期选择非常多,例如储蓄国债有三年期与五年期两种,记账式贴现国债有28天、63天、91天、182天,记账式付息国债有1年、2年、3年、5年、7年、10年、30年、50年等等。

2、国债的流动性更好。

定期存款只能到期取出才按约定的利率计息,否则提前支取按活期利息计息。

而储蓄式国债在持有期满6个月后,凭证式储蓄国债提前支取会分段计息,电子式储蓄国债提前支取会按持有时间扣息。记账式国债可以在交易所或银行柜台上市流通,二级市场的交易价格由市场决定,投资者可以随时变现。

此外,储蓄式国债还可以用于质押贷款。

4、个人养老金存款

是一种专门用于养老需求的储蓄产品,也属于定期存款产品。

优点:相比于同存期的普通定期存款,可以享受更高的利率。

缺点:只支持个人养老金账户购买。

以上就是关于“65岁老人有多少存款适合?”的知识,如果想了解更多关于理财知识的内容,可以点击下面的课程学习哦。