重疾险,也叫做收入损失险,其设计初衷是假设当一个人生病时,长期不能正常上班,收入因此减少,而此时家庭要开支、子女要上学、父母要养老等,一样要花钱,重疾险提前给付,作为一笔应急钱,可以解决上述问题。

重疾险设计初衷虽好,但是现实中很多人买了重疾险,发生疾病难以理赔。

本期话题分析:

癌症在重大疾病中的特殊地位

重疾险常见陷阱分析

分析老百姓买保险的常见误区

一、癌症在重大疾病中的特殊地位

根据《人民日报》报道:世界卫生组织国际癌症研究机构(IARC)发布报告,2018年全球癌症患病人数预计达到1810万人,致死人数约960万人。癌症在重大疾病险中的特殊性在于:

特殊一:发病率高,癌症是第一大高发疾病。

特殊二:理赔门槛低,早期癌症和恶性肿瘤是所有轻重疾中理赔门槛最低的疾病(理赔最重要的是病理诊断书,也就是细胞切片报告诊断为癌症,其他重疾理赔需要一大堆附加条件)

特殊三:二次赔付可能高,部分癌症五年生存率很高,发生二次癌症概率高,像早期乳腺癌、甲状腺癌等积极治疗后生存率非常高。

所以,在重疾险中针对早期癌症或恶性肿瘤赔付条件特别好的险种,交费价格肯定不便宜,因为承保风险高。

二、重疾险常见陷阱分析

近年来随着保险市场竞争加剧,各家保险公司基本上保持重疾险一年一更新的节奏,在价格、轻重疾保障上都有所调整,但是调整背后往往有如下特点值得注意:

陷阱一:罕见病滥竽充数

很多公司将疯牛病、埃博拉病毒等发生概率极低的疾病纳入保障范围,对于国人可能发生的狂犬病自然不会纳入保障范围,比如:

注意:保险业协会只对常见25类重疾纳入保障范围,对其他重疾种类和定义没有规范要求,各家保险公司疾病划分和定义标准不一,A公司保100类重疾并不代表一定比B公司保80类的好,可能你的疾病恰恰不在A公司保障范围内,在B公司保障范围内。

陷阱二:轻疾缩水减少多次赔付可能

很多轻疾保50类甚至更多,但是不少公司对病因相近的几类疾病只能赔其中一个,减少多次赔付可能,常见情况是:

陷阱三:轻重疾分组赔提高理赔门槛

重疾险中比较理想的情况是:轻疾不分组赔多次;重疾分组中将高发重疾单独划分赔多次,如癌症单独分组赔三次或者重疾不分组赔多次,但是很多重疾多次赔付产品,重疾分组赔付不是很有针对性,具体是:

同一组疾病只赔一次,赔完以后,同组内疾病不再赔,意味着如果发生二次重疾,必须是其他组疾病,重疾二次发病率本身并不高,加上分组限制,所以重疾多次赔只是理论上比单次赔付好。

三、老百姓买重疾险的常见误区

1、以价格定优劣

买30万保额,A公司重疾险保费8000,B公司11000,脑海中第一眼觉得A公司性价比高,更值得买。

如果A产品和B产品一模一样,那么价格对比有意义,如果不一样,价格只是参考因素,不是质量的决定因素。

就好比买车,都有发动机都可以行使,大众车15万一辆,奔驰车40万一辆,是不是意味着大众车性价比高,奔驰车性价比低,买大众的都是聪明人,买奔驰的都是傻瓜?保险也是一种商品,跟汽车一样,外观相似,其实内在完全不同,买的便宜产品,没有必要攻击买的贵的产品不好。

商品价格围绕价值上下波动,这个基本规律在保险产品定价中一样适用。

2、忽视重疾险疾病赔付要求

很多人来咨询为啥发生脑溢血或子宫肌瘤等算不算轻疾,就拿人们最常说的轻微脑中风来说:其疾病定义是:

重大疾病中脑中风后遗症的疾病定义是:

所以脑溢血想要理赔,就等180天后发生后遗症,肢体部分瘫痪等情况,再来申请,重疾不是随便就能赔,都有非常明确的疾病定义约束。

3、重疾很可怕,但是医疗险用的更多

重疾治疗费用高,重疾险很重要,这是事实,但是网上很多软文介绍重疾险时存在误导:

好像人要么不生病,一生病就是轻疾,或者一旦生病就是重大疾病,其实对绝大多数人来都是普通疾病,或者是慢性病慢慢演变成轻重疾,而这些根本达不到重疾险理赔门槛。就拿常见的乙肝来说,乙肝小三阳、大三阳,慢性肝炎、肝硬化、到肝癌,可能这个过程需要几十年,这几十年都要吃药定期复查,前面几十年却根本达不到重疾理赔要求。

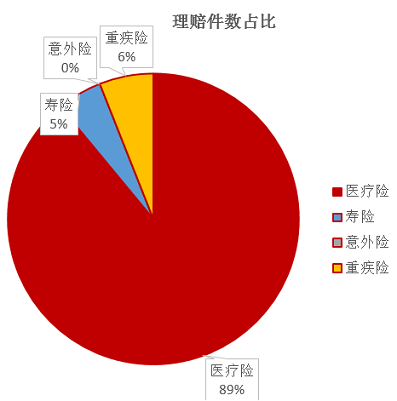

看看泰康2017年的理赔年报:

消费者有兴趣看看平安、国寿、太保等大公司理赔年报,无一例外,医疗险理赔件数比重疾高出十几倍,甚至更多。

总结:对于消费者来说,买个重疾险+保证续保的无免赔的医疗险+续保宽松的百万医疗险往往是最靠谱的组合,不管重疾能不能赔,也不管重疾险是不是有陷阱,至少住院治疗费用可以报销。