近年来随着环境污染、工作生活压力增大,加上一些不良饮食习惯,生活中慢性病人群越来越,像三高、中风等人群比较多,日常小病治疗花钱少,主要是慢性病或大病遭罪,长期治疗费用,很可能拖垮一个家庭。

对一些慢性病人群来说,普通商业保险已经很难投保,往往只有防癌险可选,支付宝上针对常见慢性病人群推出了防癌互助计划,健康要求相对较低,对一定病史人群来说,是个不错的保障补充。

本期分析:

1、支付宝慢性病计划基本介绍

2、支付宝慢性病计划值得注意的点

3、当前保险市场热门防癌险综合对比

一、支付宝慢性病计划基本介绍

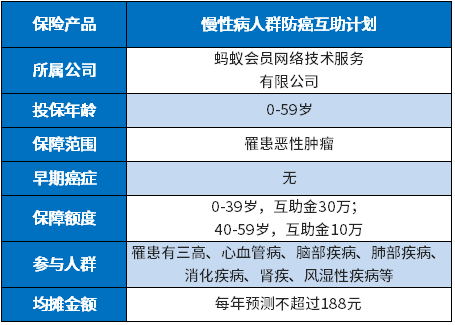

先看下基本情况:

1、从赔付方式来看:

这是给付型,0-39岁发生癌症,直接给30万,40-59岁发生癌症直接给10万,不是报销癌症治疗费用。

2、参与人群来看;

仅限8类慢性病患者可以参与,身体健康的人是不能既参加相互宝互助计划,又参与慢性病防癌互助计划。

日常已经患有慢性病,且年龄在0-59岁的可以考虑,具体慢性病指的:

防癌险本身只保癌症,保障范围窄,这种产品普遍健康告知比较宽松。

二、支付宝慢性病计划值得注意的点

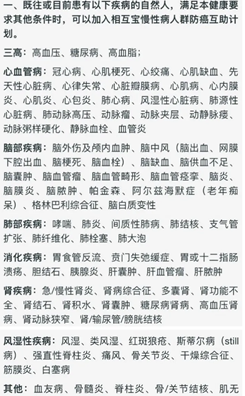

1、投保健康要求

一方面要求已经患有上述慢性病,但是不能出现以下情况,才能投保

互助计划如果没有如实告知,也面临拒赔风险:

我们国家有8000多万乙肝患者,参与前仔细阅读健康要求。

2、产品计划调整及终止

互助计划不是保险,后续可以调整计划内容甚至可以终止计划,并不能给人确定的利益,参与互助计划,主要是能保当下。

3、参与成本不确定

这个计划预计每年均摊金额不超过188元,但是具体每个月均摊金额不能确定,参与人数越多,均摊金额越低,但是未来具体参与多少暂时无法估计。

相互宝刚开始每次均摊几毛钱,到目前每次均摊接近三四元。

互助计划不管未来是否靠谱,至少眼下参与成本很低,如果符合参与条件,可以考虑参加。

4、产品不保早期癌症,也不保最常见的甲状腺癌

目前甲状腺癌已经成为第一高发癌症,甲状腺癌中早期滤泡状或乳头状甲状腺癌占绝大多数,也就是说如果罹患的这种甲状腺癌,是不赔的,只有髓样或未分化的甲状腺癌可以赔。

甲状腺包括:

另外针对原位癌、早期前列腺癌、早期白血病,皮肤癌等也不赔。

三、当前性价比高的商业防癌险产品有哪些?

防癌险,只能保恶性肿瘤和早期癌症,看下当前产品:

信泰i立方:是一款多次赔付防癌险,赔了一次癌症以后,间隔三年后,癌症复发转移或新发癌症还能赔第二次;

昆仑康爱保:可以保早期癌症和恶性肿瘤,如果选择保至80岁,平平安安不退钱;如果选择保终身有现金价值,老了可以退保退现金价值。

德华安顾孝亲保:保障期限较短,保额不高,不保早期癌症,交费相对较低,这个防癌症针对滤泡状或乳头状甲状腺癌可以赔保额。

太平银发无忧:特定癌症额外赔付比较高,不过保障期限短。

当前医疗险不乏短期保证续保或承诺续保的产品,但是不少消费者还是担心产品要是停售或下架了,后续可能面临无法续保问题。

当前市场上出现一款终身“保证续保”的医疗险,即支付宝上好医保终身防癌医疗险,也就是这款产品只报销癌症相关治疗费用,条款写明可以保证续保终身。过去保险公司不敢推出终身保证续保产品,一是政策不允许,二是承保风险大;但是这款好医保虽然保证续保终身,但是保险公司承保风险0,原因何在?

实质上这个保证续保是打了折扣的,免责条款也有一些苛刻。

本期产品分析:

1、真正的保证续保和假的保证续保有何区别?

2、支付宝终身防癌医疗险在续保、保障等优势

3、支付宝终身防癌医疗险在交费、免责等缺点

一、真正的保证续保和假的保证续保区别

医疗险续保通常有续保每年审核、连续投保(实质上也是续保每年审核,有权终止续保)、承诺续保(不会因为理赔或健康变化拒绝续保)、保证续保(分短期和长期)

真正的保证续保终身,必须包括四个条件,缺一不可:

1、必须白纸黑字写入合同(在投保须知、宣传材料、或业务员口头上说的可以随时改,没有效力);

2、合同条款明确写明,保证不会额外涨价,按照合同约定费率续保;

3、合同条款明确写明,保证不会因为理赔或健康变化拒绝续保,不会除外责任。

4、合同条款明确写明,保证不会因为停售终止续保,即使停售仍然可以续保。

对保险公司而言,一旦产品赔付率过高,无法通过停售、涨价等情况止损,容易带来系统性风险,因此保监会明确不允许销售长期保证续保产品。

好医保终身防癌医疗险,明确可以额外涨价,最快一年调整一次保费,并不是真正意义上保证续保,保险公司承保风险为0,可以通过涨价等手段弥补损失。

二、支付宝终身防癌医疗险在续保、保障等优势

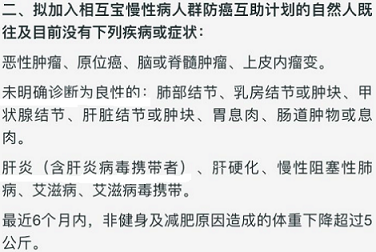

先看下产品基本信息:

优点在于:

1、投保年龄宽松,70岁可投

防癌险一般就是适合老人投保或已经有严重病史的人群。

如果是年轻人身体健康,肯定优先买百万医疗险,不仅可以报销癌症治疗费用,也可以报销其他疾病或意外治疗费用,保障范围更全面。

不少老人因为病史问题,买不了百万医疗险,只能考虑防癌医疗险,70岁可投,年龄比较宽松。

2、保障范围全面,无免赔,早期癌症可以赔

针对癌症相关的住院费用、特殊门诊等等都比较全面,而且没有免赔额,癌症住院就能报。

通常防癌医疗险,是不报销原位癌、早期白血病、早期前列腺癌等早期癌症的,但是这款好医保终身防癌医疗险可以报。

3、终身承诺续保,不用担心停售

这款产品明确规定,不会因为理赔或健康变化拒绝续保,也明确写明不会因为停售终止续保。

4、增值服务比较好

发生癌症可以申请住院垫付,如果购买外购药品,也可以药品直付,

涵盖的特药包括84种(这个药品清单不是固定的,可以调整,在投保说明中可以留意下)

主要缺点:

1、未来价格调整,带来持续交费压力

这款产品投保时费率,比常规产品还便宜,一旦赔付率较高,很容易触发涨价条件。

这款产品投保时采取低价策略,让消费者先投保,后续再涨价,容易将消费者套牢。

产品涨价针对所有投保客户,要是不接受涨价,就会终止合同,无法享受终身保证续保条件。

投保前三年不涨价,第四年开始最快每年调整一次保费,单年度最高涨幅不超过约定费率30%

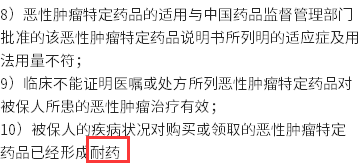

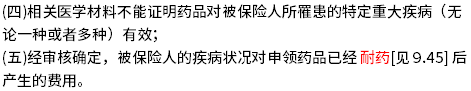

2、免责条款针对耐药不赔

如果相关治疗药品对特定癌症产品耐药,就是药品对癌症治疗效用下降,后续再使用这款药品,不再报销。

看下其免责条款:

这一点其他任何产品都没有类似规定,癌症属于慢性病,长期使用同一药品,有一定耐药比较常见,这个属于不合理规定。

写在最后:

这款好医保终身防癌医疗险,投保时费率较低,可以考虑,只是未来费率上涨情况不确定,另外留意耐药相关规定。

最后看下交费价格表:

祥和万家两全保险是新华2012年左右推出的增额分红产品,可以认为是一款返还型重疾险,每年分红用于购买保额,平时不能领取的,这个产品保额会长大。

这款产品既可以保15-30年短期,也可以保至六七十岁,保障期限灵活,可以保高发重疾,身故能够赔到保额2.5倍以上,那么过去这种产品值得买吗?已经买了的产品如何处理才妥当?退保会有损失吗?

本期产品分析:

1、祥和万家两全保险基本保险责任

2、祥和万家优缺点分析

3、消费者常见疑问答疑及老产品常见三种处理方式

一、祥和万家两全保险基本保险责任

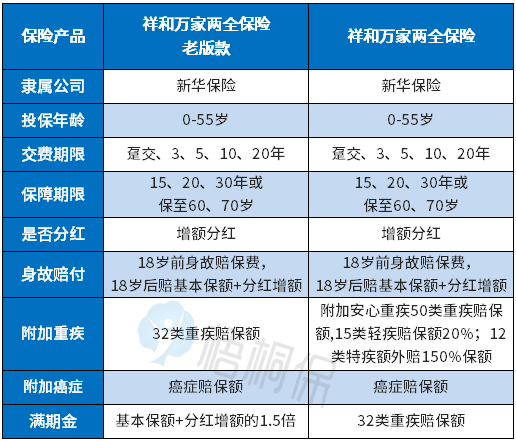

这个产品主险是两全保险,附加重疾和防癌险,所谓两全保险,也就是生死两全,生可到期领钱,死可赔钱。附加重疾老版和新版有一定区别。

看下产品基本信息:

相对老版而言,新版祥和万家附加安心重疾,轻重疾病保障比较全面的。

二、产品优缺点分析

针对一款七八年前产品,不能用今天的眼光或产品去进行对比,从产品本身而言,就事论事比较好。

优点一:综合保障全面

尤其是祥和万家新款,有全面的轻疾重疾病保障,高发轻疾很全面。

像早期癌症、轻微脑中风、不典型心肌梗塞都包括在内,只是疾病定义稍严。

优点二:加量赔付比较高

身故能够赔到保额2.5倍以上,买的10万保额,18岁后身故至少赔25万以上。

另外新款祥和万家有12类特疾额外赔50%,买的10万保额,赔15万,这个特疾包括白血病、糖尿病、终末期肾病,女性乳腺癌等高发重疾。

投保这款产品,还是能够提供一定的保障,平平安安满期可以返还1.5以上保额。

优点三:公司持续盈利,保额分红有一定保障

公司持续盈利,才会有盈余分红可供分配,用于购买保额。新华具体保额分红情况没有看到具体分红账单和投保计划书,看不到具体保额增长预期情况。

消费者如果有投保计划书,可以看下在低档、中档和高档分红情况下保额增长情况。

主要缺点:

这种返还型重疾险,最大问题一般就是保额和返还金的均衡问题。

简单说就是交费比较高,买的保额比较低,发生大病赔付金额少,真正发生大病解决不了问题;

当前重疾保额一般买到30万-50万以上,这种两全保险如果基本保额买到30万以上,交费也贵的惊人。

产品论保障,无法与专门的保障型产品相比;论收益无法与专门理财产品相比。

三、消费者常见疑问答疑及老保单常见处理方式

1、祥和万家两全保险值得买吗?

在2012年左右,那个时候保障型产品不是主流,居民保险意识不像现在这么强烈,而且返还型产品占据主流,能买到一定保障也不易,已经买了的产品,看能解决多少保障问题。

2、祥和万家退保划算吗?

两全保险退保退现金价值加上分红保额对应的现金价值,一般在交费期,这种两全保险都不能回本,退保肯定会有经济损失。

消费者可以看下保单后面现金价值表,可以看到大概退保金情况下。

3、旧保单的常见处理方式

第一种方式:发现保障缺口,补充保障是首选,消费者看下重疾保额是否足够,是否搭配医疗险,保障期限是否覆盖重疾高发年龄。

重疾保额10万,觉得比较低,单独买个20万性价比高的重疾险加保就可以,重疾险可以累计赔付,不冲突;

没有搭配医疗险,单独买个医疗险补充就可以,医疗险报销治疗费用,重疾理赔款提前给付用于养病,支付因病不能上班期间家庭开支。

根据各家公司理赔年报,重疾理赔最多的就是40-70岁,如果保障期限只有二三十年,可以提前买长期重疾险加保就可以。

第二种方式:降低保额。消费者觉得交费压力大,然后预算又不足,保障显得不够,可以考虑降低保额,减少交费,留出一定预算投保其他产品加保。

第三种方式:退保,这种仅限个别情况,买保险有严格健康要求,任何时候不轻易退保,除非当前没有交费预算,已经面临停效,没有办法灵活处置。

写在最后:

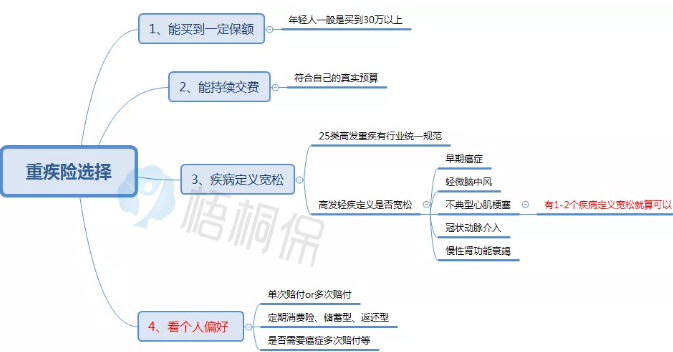

个人保障,一般重疾险和医疗险一起投保,医疗险续保条款宽松,重疾险一般要求:

乐享健康2020是泰康人寿最新推出的一款重大疾病保险,首创“癌前保障”,推出“特定肿瘤切除术保险金”,根据对应器官特定肿瘤切除术所需开支的多少,提供不同比例的保障,累计最高赔付20%基本保额,且赔后保单继续有效。只是整体交费不适合工薪阶层。

平安福2020版重疾单独投保,重疾作为主险,保障100种重大疾病赔1次保额,轻症保障延续早期癌症赔付最好的优势,小额医疗险能反复赔,慢性病门诊住院都能报销,加上能自由组合癌症多赔、长期意外等,投保灵活度高,不过附加癌症多赔不实用。

本文主要分析:

1、在保障内容、疾病定义等核心保障的区别

2、两款产品组合医疗险的区别

3、两款产品不同年龄的交费情况对比

4、平安和泰康服务质量情况对比

一、首先了解产品基本信息

平安福2020轻症不分组赔三次,每次赔保额的20%,但是运动有增保额,达到运动标准,保额最高可增加20%,赔付达到保额的40%。

乐享健康2020轻症也是不分组赔,赔5次,每次赔保额的30%。

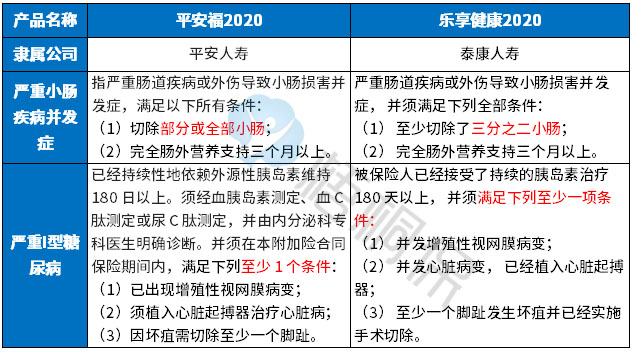

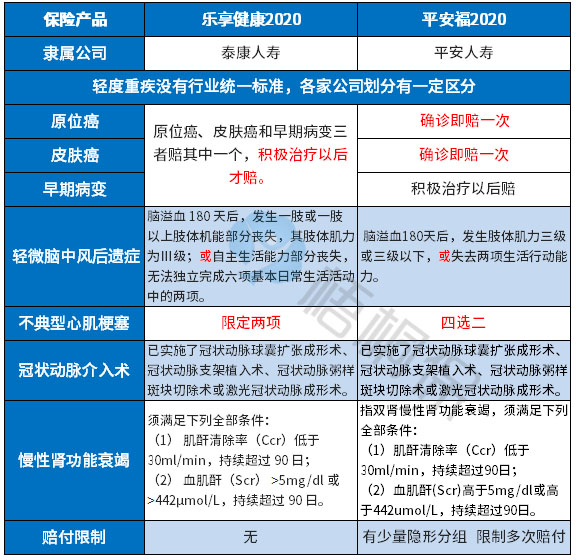

(1)重疾疾病定义

重疾的赔付是依据条款对疾病的定义,保监只规定了25类疾病定义,其他的疾病种类和定义,是各家保险公司自行决定,疾病定义宽松,在理赔的时候门槛更低,更容易获赔。

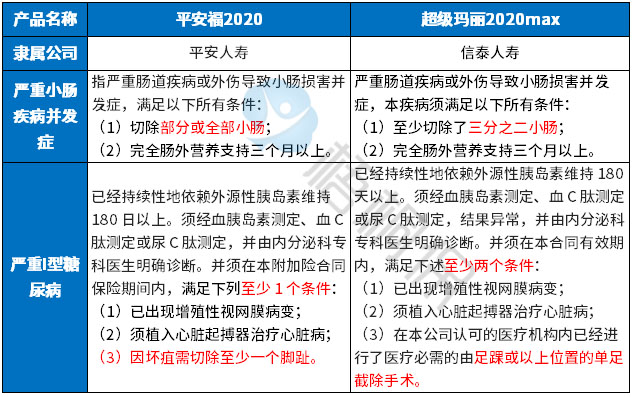

在高发的糖尿病疾病定义上,平安和泰康两款产品定义宽松,对于肠道弱的群体,平安赔付更容易,具体见条款规定:

(2)轻度重疾疾病定义

行业内对于轻疾定义是无定论的,保监规定须承保25类重疾中,理赔最多的6类分别是:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

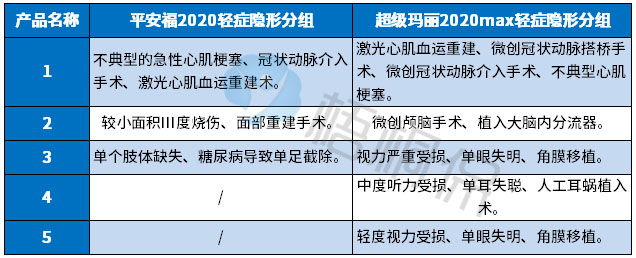

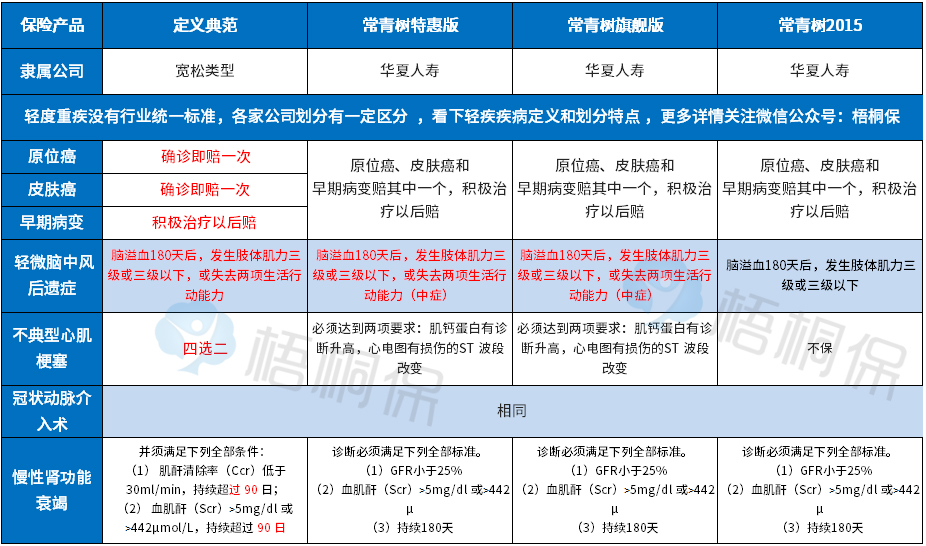

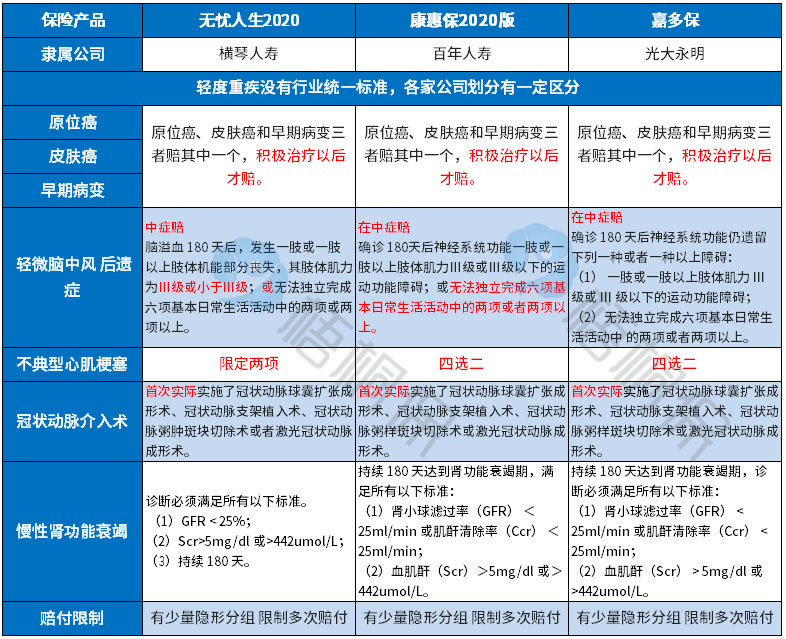

与之相对应的轻疾分别是“早期癌症、轻微脑中风后遗症、不典型心肌梗塞、冠状动脉介入术、慢性肾功能衰竭、造血干细胞移植(没有轻疾)”。在这些高发的轻症中,几类产品的疾病定义不一致,具体的差别如下:

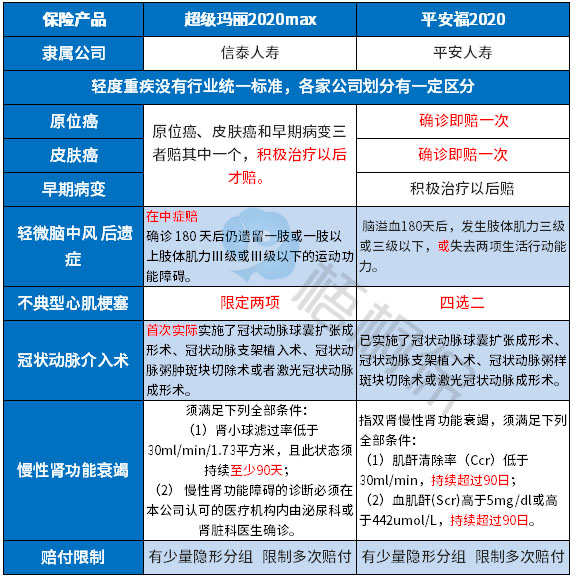

小结:平安福有目前市场上赔付最好的早期癌症,原位癌、皮肤癌确诊即赔,且和早期病变一起,三项各赔一次,很多是三项赔一项,且需要积极治疗以后才赔,比如泰康乐享健康2020。

平安福在早期癌症、轻微脑中风、不典型心肌梗塞上更宽松,在冠状动脉介入和慢性肾功能衰竭上,两款产品疾病定义相同。

乐享健康2020:

(1)包含5种特定重疾保障,被保险人若确诊的重疾为这5种,可同时在重大疾病保险金和特定重疾保障双重赔。

如果保额是30万,那么保险公司会赔60万,提高的重疾的保障力度。

(2)特定肿瘤切除术保险金:涵盖肺脏、肝脏、胃、大肠、乳房等14个人体器官的几十种肿瘤切除术,其中既包含良性肿瘤,又包含动态未定或动态未知的肿瘤,将癌症的保障提前。

根据对应器官特定肿瘤切除术所需开支的多少,提供不同比例的保障,累计最高赔付20%基本保额,且赔后保单继续有效,为客户增加全面的癌前保障。

平安福2020:

可以附加癌症多次赔付,但是前提是首次发生重疾必须是癌症,才可以赔多次,如果首次重疾不是癌症,那么附加癌症多次赔会终止。

另外需注意的是,两次癌症的间隔有5年,时间比较长,目前很多是间隔3年,实用性更强。

看下不同年龄的交费价格对比:

无免赔医疗险:

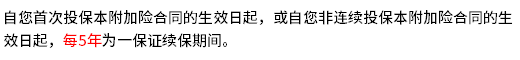

平安附加的健享人生住院医疗险,不限年度总额,不限次数,同一疾病间隔30天可以再次报销同等额度,每次都含门诊,潜在额度极高,灵活性极高,对慢性病经常复查看门诊也有利,保证续保5年,其续保条款是:

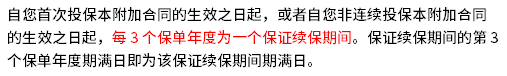

搭配0免赔医疗-健康无忧住院医疗险,可保证续保3年,对于身体抵抗力较弱的群体比较适用。条款规定如下:

百万医疗险:

平安e生保续保无审核,不会因为理赔或健康变化拒绝续保,各项保障比较全面,续保可靠,寿险渠道销售的平安E生保有垫付医药费服务。

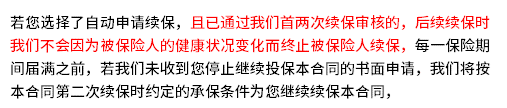

泰康搭配的百万医疗-健康尊享D款优势在于它是相对免赔,社保可以抵扣免赔。在续保上是首两次审核过了后,从第三次开始就无需审核了。见条款:

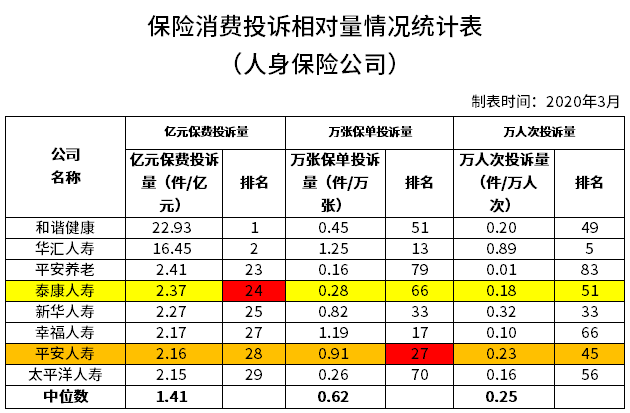

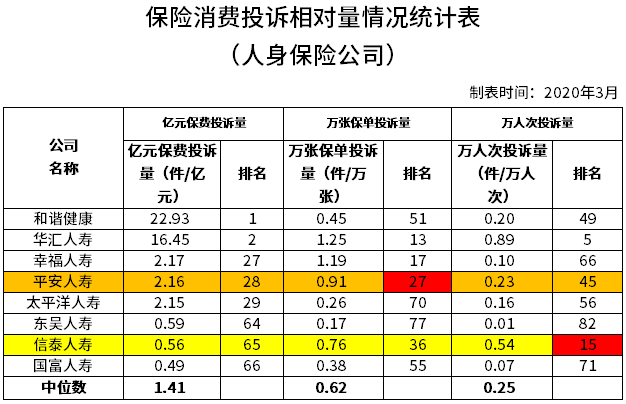

从保监会公布的《保险消费投诉相对量情况统计表》可以看出,泰康人寿和平安人寿都有一项排名靠前,排名越靠前,说明投诉越多,具体见表格:

产品点评:

平安福2020整体疾病定义宽松,医疗险慢性病人群都能反复赔,综合保障很强,不过交费不便宜,如果预算不够,建议平安福重疾保额买低一点,搭配完善的医疗险组合,然后再通过消费型重疾险加大保额,消费型重疾险能保定期,同样保额下交费更便宜。

乐享健康2020作为一款重疾单赔险种,泰康乐享健康首创“癌前保障”,但是赔付额度低,最高才保额的20%,且癌症不能单独赔多次,交费不便宜。整体而言,这款产品很有特色,但是性价比不高,适合偏爱泰康品牌高端群体。

当前重疾险的更新换代很快,很多产品的生命周期不到一年,大公司旗下的旗舰型重疾险也基本保持一年一更新的频率。

平安旗下的旗舰型成人重疾险平安福2020,是第8次升级后的产品,重疾险作为主险单独投保,可自由组合癌症多赔,医疗险续保宽松、慢性病反复赔,竞争优势更明显,但是添加的癌症多赔有点“鸡肋”。

超级玛丽2020max作为信泰人寿旗下网销重疾险,有赔付宽松的叠加保障,能自由组合癌症二次赔和心血管额外赔,不过赔付只能二选一,另外不能组合医疗险,此外还需留意身价保障。

本期主要分析:

1、两款产品投保险种组合的区别

2、两款产品在保障内容、疾病定义等方面对比

3、两款产品不同年龄的交费价格对比

4、信泰和平安人寿消费者投诉情况

一、产品基本信息了解

(1)从重疾保障内容上看

平安福2020重疾单赔,无叠加赔付责任。

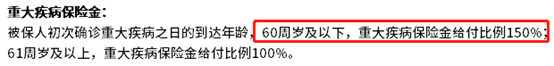

超级玛丽2020max重疾单赔一次保额,60周岁前有额外赔保额50%。见条款:

(2)疾病定义上看

重疾:

重疾的赔付是依据条款对疾病的定义,保监只规定了25类疾病定义,其他的疾病种类和定义,是各家保险公司自行决定,疾病定义宽松,在理赔的时候门槛更低,更容易获赔。

以高发的糖尿病疾病定义为例,平安福明显条件更宽松,对于肠道弱的群体,平安福赔付也更容易,具体见条款规定:

轻症:

行业内对于轻疾定义是无定论的,保监规定须承保25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

与之相对应的轻疾分别是“早期癌症、轻微脑中风后遗症、不典型心肌梗塞、冠状动脉介入术、慢性肾功能衰竭、造血干细胞移植(没有轻疾)”。在这些高发的轻症中,两款产品的定义差别很大,具体的疾病定义如下:

小结:

平安福有赔付最好的早期癌症,体现在以下两点:

一是原位癌、皮肤癌确诊即赔,无需积极治疗;

二是早期病变、原位癌、皮肤癌各赔一次,其他险种是三项赔一项,比如超级玛丽2020max。

此外,在【轻微脑中风后遗症】、【不典型心肌梗塞】和【冠状动脉介入术】的定义上,平安福2020赔付也更宽松。

(3)疾病种类划分上看

从轻症疾病种类划分上看,两款产品都有多项轻症只赔一项,即轻症的隐形分组,实际保障的轻症疾病种类打了折扣,具体的疾病种类如下:

平安福2020有运动增保额,保单前两年,达到运动标准,对应的轻症和重疾赔付保额增加。

超级玛丽2020max有心血管重疾额外赔:

首次确诊重疾急性心肌梗塞或进行冠状动脉搭桥术3年后,再次确诊,赔120%;

首次确诊2种心血管疾病之外的重疾(不含癌症)180天后,确诊急性心肌梗塞、或冠状动脉搭桥术,赔付120%保额。

需注意:心血管二次赔和癌症二次赔是捆绑销售,二者需同时选择,但实际只能赔一种。

两款产品作为重疾单赔险种,都可添加癌症多次保障内容,不过在具体的保障内容上有差别。

平安福2020可以附加癌症多次赔付,但是需注意:

一是:必须首次赔付重疾为癌症,才能实现附加癌症多次赔付,如果首次重疾非癌症,那么附加癌症就不能多赔(附加癌症的保费就白交了)

二是:癌症两次赔付间隔为5年,像甲状腺癌、乳腺癌五年生存率比较高,二次赔付有可能,但是像肺癌、胃癌等五年生存率比较低,这个间隔期就比较长,市场上同类产品最快间隔3年就可以赔第二次。

超级玛丽2020max的癌症二次赔门槛宽松很多,包含癌症的新发、复发、转移和持续状态,赔付保额的120%。前次为癌症,则间隔3年;前次非癌症,间隔180天即可再次赔保额120%,理赔门槛宽松。

平安福2020作为平安寿险渠道产品,可组合完善的医疗组合,包含无免赔医疗和百万医疗。

无免赔医疗险:

健享人生医疗,5年之内可保证续保,且不限年度总额,同一疾病时隔30日能重复报销,每次都能报门诊,对于经常生病或慢性病经常看门诊复查的客户能反复赔。

百万医疗险:

平安e生保,可垫付医药费,承保内容齐全,且只要不停售,不会因为客户上年度理赔或健康状况变化拒保,客户不需要担心续保问题,不会有二次审核。

超级玛丽2020max作为网销重疾险,不能组合医疗险一起投保,相当于重疾是“裸”险,后续要再补充医疗险组合。

看下两款产品不同年龄的交费价格对比:

超级玛丽2020max增加了保定期到70岁,同样保额的情况下,交费价格更少,只不过是作为纯消费型重疾险。

从保监会公布的《保险消费投诉相对量情况统计表》可以看出,两家公司都有一项排名较靠前,排名越靠前,说明投诉越多。具体见下表:

产品点评:

平安福2020有目前市场上最优的医疗险组合,大病、小病、慢性病反复赔,但是交费和当前众多消费型重疾险比,还是略贵。建议平安福重疾保额买低一点,搭配完善的无免赔和百万医疗险,再通过超级玛丽2020max提高重疾保额。

太平洋保险的安行宝3.0作为高额返本意外险,保自驾、公共交通、自然灾害意外等,新增步骑行意外,共享单车都能赔,保障期限最长支持保40年,满期返保费,保障责任全面。

百万行无忧是太平人寿一款返还型意外险,常见的意外保障责任在内,满期返还110%保费,但是整体交费不便宜。

这两款产品对比,有何不同?

本文主要分析:

1、两款产品险种组合、意外保障的不同分析

2、两款产品返还保费的情况有不同

3、两款产品费率对比分析

一、产品基本信息了解

安行宝3.0不仅保自驾、公务车,自然灾害,电梯意外,公共交通,法定节假日意外等常见意外,还新增了步骑行意外赔100万。

百万行无忧相对来说,保障范围要稍窄一点,没有电梯和步骑行意外保障。

安行宝3.0保的时间越长,返还的额度越高,依次是保20年返110%;保30年返130%;保40年返150%。

百万行无忧固定的返还保费的110%。

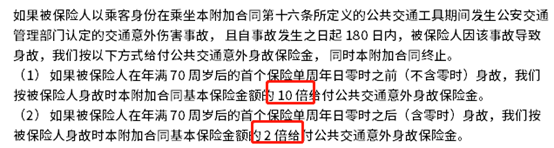

市场同类百万意外险为了降低风险,在被保人70岁或75岁以后,往往保额减半赔付,甚至赔的更少。比如百万行无忧意外险,对于70岁后的赔付有打折扣,见条款:

安行宝3.0无论任何年龄,都是赔100万,这点值得点赞。

1、在保障责任上:安行宝3.0保障更全,新增步骑行意外保障在市场上较少见。

2、在价格上:返还型意外险的价格比消费型的都高,但是中途保障不会中断,两款产品相比,百万行无忧更加便宜。

3、返还收益上:安行宝3.0能依据保障年限的不同,返还不同的额度,对于想要更长保障期的,收益更高,更划算。

产品点评:

安行宝3.0和百万行无忧作为返还型意外险,保几十年,交费不便宜。如果预算充足,且长期出差,可以考虑,一般的工薪家庭,不建议优先考虑返还型重疾险,普通一年期意外险,保费便宜很多,保障责任也齐全。

华夏红是目前华夏人寿保险理财产品,可以搭配金管家钻石版万能账户一起投保,这款产品第五年返还已交保费20%,第六年开始持续返还年金,享有终身的现金流,目前万能账户实际利率5.75%。

保险理财产品一般是用于教育或养老,由于保险公司不允许倒闭,不用担心跑路,买保险理财只需要知道预期收益及公司经营情况即可,公司经营越稳健,未来拿到预期收益概率越高。

本期产品分析:

1、华夏红经典版产品基本保险责任

2、华夏红经典版与国寿、平安同类产品对比

3、华夏偿付能力及经营情况分析

一、华夏红经典版产品基本保险责任

这款产品保终身,后续返还,看下产品基本情况:

第五年开始返还的生存金如果没有领取,会自动进入万能账户复利计息,平时有闲钱也可以追加进入万能账户,实现财富二次增值,存取灵活,注意前五年部分领取会有3%-1%的手续费,第六年开始部分领取不收手续费。

从回本时间看:

趸交、3、5年交费,一般第五年回本,如果10年交费,一般第十年末回本。

如果追加万能账户投保,回本更快,长期收益更高。

二、华夏红经典版与国寿、平安同类产品对比

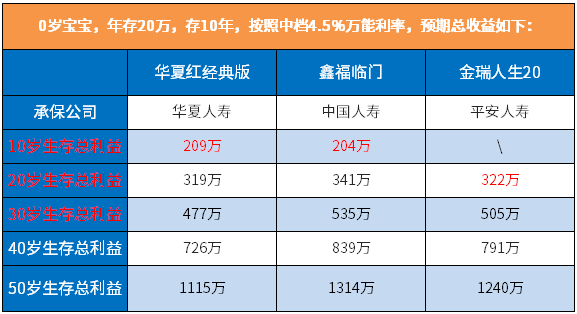

通过对比,可以比较直观看到,这款产品在同类中收益水平高低。由于保险公司经营不确定性,一般无法长期保持高利率,这里按照保守中档4.5万能利率预计:

正常投保情况下,华夏的预期收益较平安、国寿的较低

但是华夏金管家万能账户保底利率高,追加投保初始费用低,手续费1%,同类其他公司要2%-3%,非常有利于追加万能投保:

目前万能实际利率比较高,达到6%,通过追加投保,预期收益相对更高:

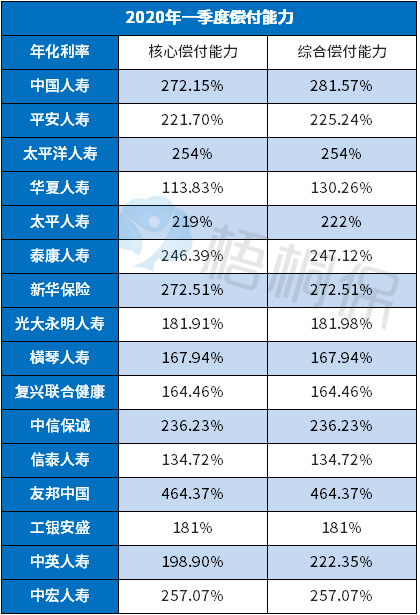

三、华夏偿付能力及经营分析

华夏近年来偿付能力长期保持较低水平,偿付能力反映保险公司资金偿付应付保险金的能力,一般综合偿付能力低于130%时会被核查,华夏综合偿付能力徘徊在130%-140%之间,看下2020年一季度偿付能力情况:

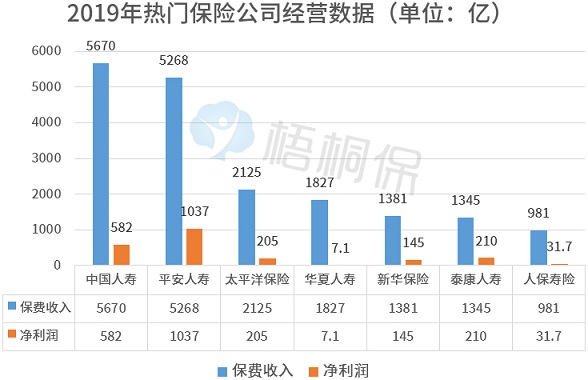

从保费和净利润来看,华夏目前保费收入排到行业第四,但是净利润比较低,产品结构中万能险保费占比高,华夏一直在调整结构中。

华夏人寿成立于2006年,经过十多年发展,目前保费收入已经位居行业第四,其产品线下公司中以性价比高著称,所谓性价比高就是条款比较好,价格比较低。

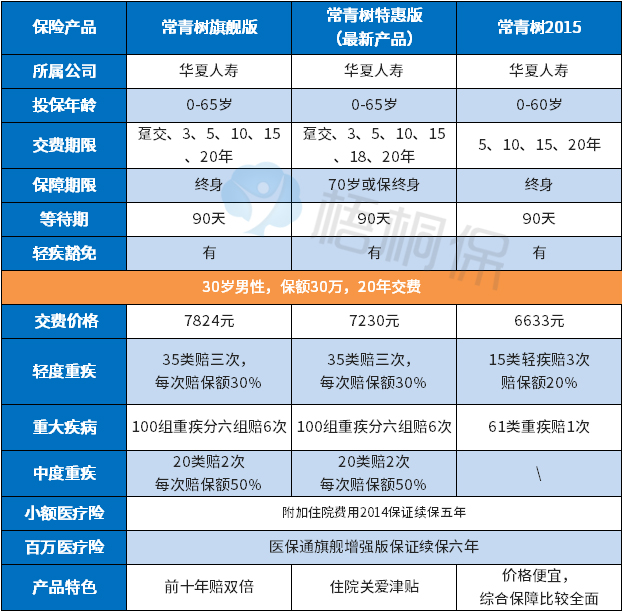

不少消费者关注华夏重疾险中哪一款更好,本次产品分析汇集当前最热门的三款:包括多次赔付的华夏常青树特惠版、常青树旗舰版和单次赔付的常青树2015,都可附加华夏住院费用2014和医保通期间增强版百万医疗险,险种组合比较好。

本期产品分析:

1、常青树特惠版、旗舰版和常青树2015基本区别

2、华夏产品在疾病定义、医疗组合和交费常见优势

3、华夏产品的主要缺点及适合人群

一、常青树特惠版、旗舰版和常青树2015基本区别

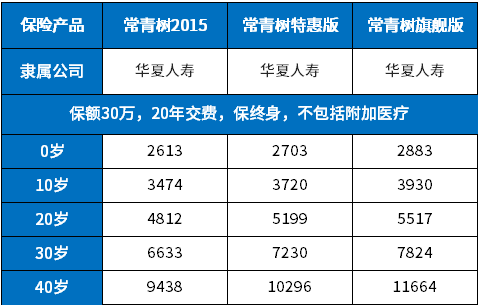

常青树特惠版4月才上市,常青树2015已经销售多年,旗舰版去年开始销售,看下基本区别:

从交费上看:常青树2015价格最便宜,旗舰版最贵,特惠版价格实惠。

从险种特色上看:

常青树2015:轻重疾病比较全面,属于单次赔付常规产品。

常青树特惠版:价格最便宜,综合保障全面,60岁后有关爱金保障,住院有津贴;

常青树旗舰版:投保前十年重疾赔双倍,赔的高,价格贵。

二、华夏产品在疾病定义、医疗组合和交费常见优势

优势一:高发轻疾定义一般

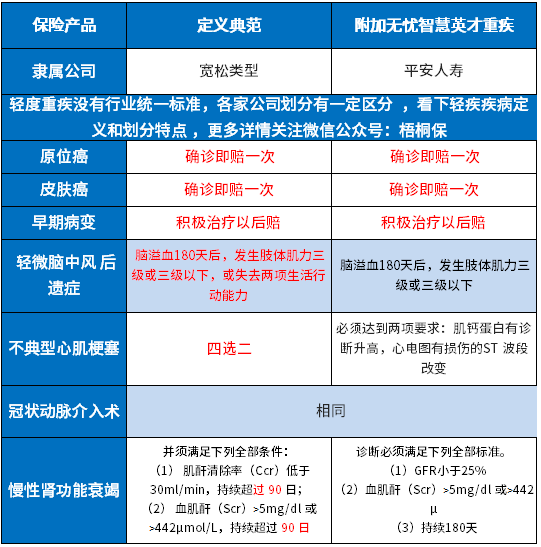

重疾险都是按照疾病定义理赔,高发25类重疾有行业统一规范,针对轻度重疾没有行业统一标准,看下保险业协会要求必须承保的六类重疾对应的轻疾情况:

跟较为宽松的相比:

华夏常青树旗舰版和特惠版:在中度脑中风后遗症上定义较为宽松,且赔付比例高,在早期癌症、不典型心肌梗塞和慢性肾功能衰竭上比较严格,不过总体比较全。

常青树2015,不保不典型心肌梗塞,其他定义较严。

轻疾定义都比较宽松,什么病理赔门槛都比较低,交费就会比较贵,能有一两个疾病比较宽松就算可以。

优势二:医疗险组合比较好

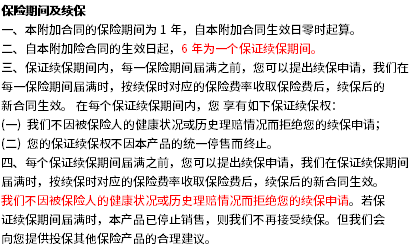

华夏重疾险,附加住院费用2014,保证续保五年,可以应付小病小意外住院可以报销治疗费用。

搭配医保通期间增强版,保证续保六年,到期不会因为理赔或健康变化,自动转入下一续保周期。

这个医疗险衔接比较好,大病小病或意外治疗费用都能报销。

优势三:交费价格比较便宜

看下三款产品不同年龄交费价格:

成人投保,30岁30万保额,交费六七千,比同类大公司至少便宜千把块钱一年,不过跟线上重疾险相比,价格还是较贵,看跟谁去比较。

三、华夏产品主要缺点及适合人群

缺点一:偿付能力比较低

偿付能力反映的是公司资本,支付到期保险金的能力,一般综合偿付能力低于130%就会被核查,华夏偿付能力长期处于比较低的水平,徘徊在130%-140%,逼近监管线。

偿付能力低重疾险基本不影响,可能影响的是医疗险,小额医疗险到期续保审核和百万医疗险停售,可能导致保障中断。

缺点二:频繁更新百万医疗险

华夏重疾险搭配的百万医疗险,更新频繁,如医保通、医保通旗舰版,医保通增强版等,产品下架、停售频繁。

如果偿付能力比较严重,有可能以产品下架或停售不再接受续保,如果产品险种转换以后的险种如何不得而知。

最新的医保通旗舰增强版,免责条款对耐药不赔,这个属于不合理规定,像癌症等慢性病长期服药特效药,产生耐药比较正常,如果出现耐药,后续药品不报销,这个不合理。看下免责规定:

缺点三:重疾险不能实现癌症单独多次赔

癌症不仅是第一高发重疾,也是理论上最有可能多次赔付疾病,像甲状腺癌、乳腺癌等积极治疗以后,生存率非常高,发生二次赔付概率高。

当前比较好的多次赔付模式:不同重疾分别赔多次,癌症可以单独多赔,前一次癌症赔了30万,后面癌症复发转移或新发其他癌症还能再赔30万,这种实用性更强。

华夏重疾险没有癌症多赔,降低了实用性。

写在最后:

从产品适合人群来看,如果消费者交费能力不高,又想要买个重疾和医疗险比较均衡的产品,华夏可以考虑。

常青树2015,交费比较低,适合预算比较少的中老年人群,老年再次发生多次赔付重疾概率相对较低。

常青树特惠版:综合保障好,价格也交便宜,是综合性价比最高的一款,老少都可以考虑。

常青树旗舰版:投保前十年重疾赔双倍,交费最高,如果消费者已经有一定病史,比如已经有甲状腺结节、乳腺结节、血压高等,或者没有确诊病史,但是个人觉得自己身体体质不是很高,觉得未来重疾概率较高,可以考虑这款,加量赔付高。

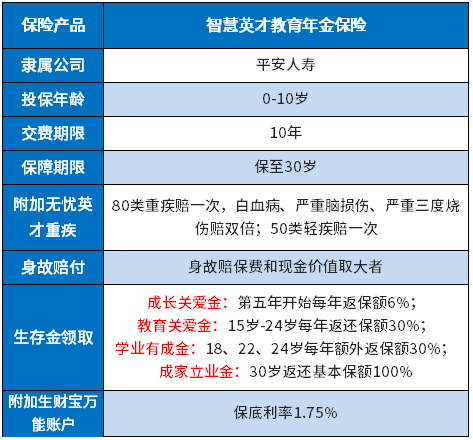

智慧英才是平安2018年销售的一款教育年金保险,在约定年龄返还生存金,保险利益确定,还可以附加重疾和医疗险保障,解决孩子医疗及重疾保障问题。

平安产品针对少儿产品,豁免条款很人性化,加上品牌知名度高,那么这款交10年保30年的产品的产品究竟有什么样的卖点?是否值得投保呢?

本期产品分析:

1、智慧英才教育年金基本保险责任分析

2、产品在豁免条款、疾病保障、万能账户方面优点分析

3、产品保障期限、疾病定义等缺点分析

一、智慧英才教育年金基本保险责任

这是针对0-10岁孩子的教育保险,看下产品信息:

这产品主险基本保额1万起投,一旦交费金额确定,基本保额也就确定

孩子到了约定年龄,按照约定条款给付生存保险金。

有附加重疾,根据重疾保额,赔付轻疾或重疾保险金。

举个例子:

0岁宝宝投保,保额5万,附加重疾40万,年交保费25000,10年总共交25万左右。

5岁开始每年领3000(保额6%),领25年,共领7.5万

15岁-24岁每年领15000(保额30%),领10年,共领15万

18、22、25岁每年领15000(保额30%),领3年,共领4.5万

30岁领5万(基本保额)

生存金总共领取32万,发生重疾赔40万,特定重疾赔80万,轻疾赔8万,赔了轻疾或重疾以后,保费免交,主险依然有效,孩子依然可以领钱。

二、产品豁免条款、疾病保障、万能账户方面优点分析

优点一:可以保证教育,豁免条款非常人性化。

一旦投保按时交费, 即使父母不在了,孩子仍然能完成教育,原因在于豁免条款。

1、投保人(父母)发生轻疾、重疾、身故或全残时,免交后续保险费,保险公司代缴,孩子可以领钱完成教育。

2、孩子身体健康可以按时领钱,发生轻重疾,赔了重疾保险金以后,还可以继续领钱,重疾理赔不影响教育保障。

优点二:重疾保障全面,医疗险续保可靠

轻疾保50类,所有高发轻疾都包括在内,包括早期癌症、轻微脑中风,不典型心肌梗塞,冠状动脉介入等等都包含在内,少儿第一高发白血病还可以赔双倍重疾保额。

附加健享人生住院医疗险,保证续保五年,每次可以报销门诊,同一疾病间隔30天可以再次报销,不限总额,上市销售9年,到期续保宽松,是当前续保稳健度最高的无免赔医疗险,可以有效应付小病和慢性病,如果搭配百万医疗险,还可以报销大病治疗费用。

小结:这款产品可以保证教育,兼顾一定保障。

优点三:搭配生财宝万能账户利率较为稳健

主险返还生存金如果没有领取会自动进入生财宝万能账户复利计息,平时有钱可以追加,可以存取灵活。这个万能账户保底利率低,但是实际利率较为稳健,从2018年10月至今,保持在4.5%左右

三、产品保障期限、疾病定义等缺点分析

缺点一:保障期限无法覆盖高风险阶段

根据各大保险公司理赔年报,重疾理赔高发年龄40-70岁,这款智慧英才只能保到30岁,无法覆盖人生高风险年龄,且30岁成家立业正是需要高保障的时候,保障却到期终止。

不少人说等孩子长大了自己买,这种属于理想愿望,要是中间发生慢性病甚至严重疾病,到期不一定能投保,即使能投保交费也比较高。

少儿重疾险一般优先考虑保至70岁或保终身,没有那么多担忧。

缺点二:高发轻疾保障定义较严

平安寿险渠道销售保障型产品,高发轻疾定义很宽松,但是这款智慧英才除了早期癌症以外,其他的如:轻微脑中风、不典型心肌梗塞、慢性肾功能衰竭等不是较宽松的类型。

另外轻疾只能赔一次,赔付比例只有20%,赔付比例比较低。

写在最后:

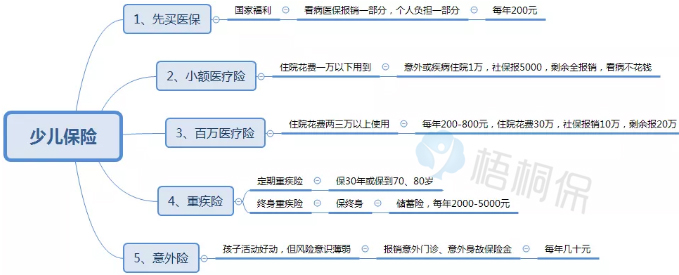

消费者要是交费能力比较强,可以买个单独长期保障型产品,然后单独买个保险理财产品,这样教育和保障都有了,保障更好,收益更高;如果比较偏好这种全能产品,最好另外买个保长期的少儿重疾险作为保障补充。

一般是先买保障,后考虑教育理财。

目前的重疾险市场,网销和代理人渠道各有优劣,主打代理人渠道的,极力夸大自身后续服务及组合医疗险的完整性,尤其是几家龙头保司,旗下稍微好点的医疗险,都必须捆绑重疾险一起购买。

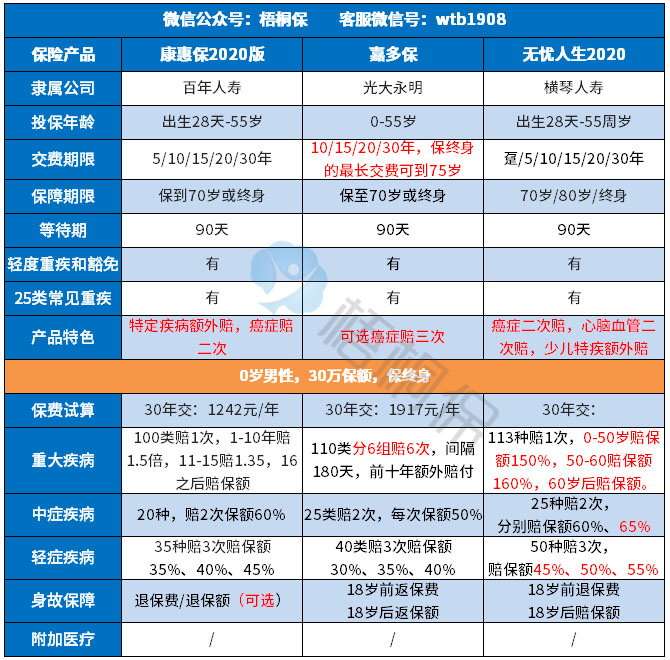

另一头是主打网销消费型重疾险的后起之秀,以打响头炮的光大永明为首,带动了网销重疾险市场的价格战,极力在保障内容上创新,同时还压低价格。鹬蚌相争,渔翁得利,国内网销市场的“战争“,对于消费者来说是获利的。

不过频繁更换“马甲“的消费型重疾险,不少是换汤不换药。目前为止,几款综合性价比还不错的网销险种,分别是光大嘉多保、百年康惠保2020和横琴新出的无忧人生2020。

为了更加直观的区别三款产品,本文将从这三款产品的不同卖点、优缺点和适用人群综合分析。

一、首先了解这三款产品的基本信息

二、三款产品的相同点

1、保障期限灵活:都有保定期和保终身可选,保定期到70或80岁,能覆盖重疾高发年龄段40-70岁,同样保额前提下,费率更低,分摊到每年的保费更少,保费的杠杆作用更好。

2、没有医疗险组合:重疾险需达到条款规定的条件才能赔,相对医疗险来说,理赔门槛更高。投保重疾险组合医疗险一起,医疗险用来报销医药费,而重疾保险金可以用来应付日常生活开支。

三、三款产品的区别

区别一:高发轻症定义和赔付规则区别

(1)赔付规则:嘉多保、康惠保2020、无忧人生2020轻症都是赔3次,保额递增赔,且递增的幅度都是5%。不过在首次赔付的额度上有差别,嘉多保首次赔保额30%是最低的,无忧人生2020首次赔保额的45%,比前两款的二三次赔付额度都要高。

(2)高发轻疾定义:轻疾没有统一的规定,各家公司在轻疾定义上不相同,在银保监规定的25类重疾中,理赔最多的6类对应的常见轻疾里,而3款产品对比,几款产品都各有特色,详见下表:

特别注意:在【不典型心肌梗塞】赔付上,无忧人生2020和另外两款相比,门槛要更高。

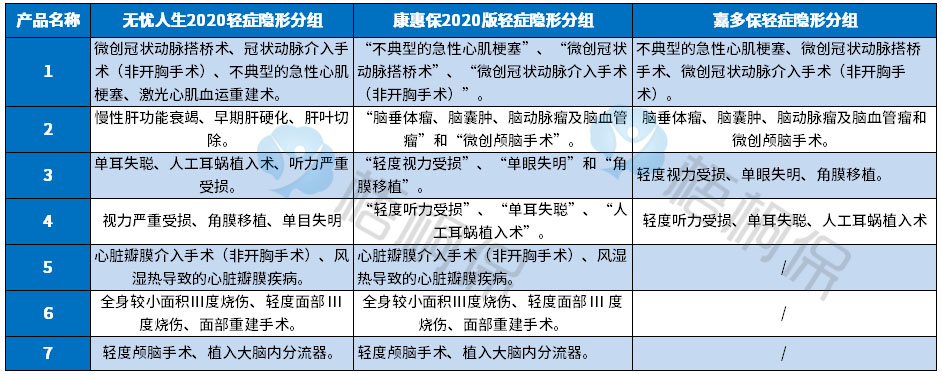

(3)轻症隐形分组:3款产品对比来看,都有出现轻症多项赔一项的情况,赔了A类疾病,就不会赔B类,其中,无忧人生和康惠保轻疾隐形分组的疾病种类较多,详情如下:

区别二:重疾保障的区别

三款中,只有嘉多保是重疾多赔,分6组赔6次。自带叠加赔,保单前十年额外赔付20%保额;

康惠保2020单赔,保单1-10年赔1.5倍保额,11-15赔1.35保额,保单16年之后赔基本保额;

无忧人生有叠加赔,60岁前可额外获赔保额60%,其中50岁前赔150%保额。

划重点:无论是从赔付限定条件,还是叠加赔的额度,都是无忧人生2020最有竞争力。

区别三:特色保障内容的差别

(1)癌症多次赔

三款都可添加癌症单独赔多次附加险,具体的区别如下:

(2)特定疾病保障

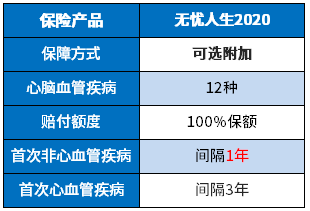

除了嘉多保,无忧人生2020和康惠保2020都有特定疾病保障。

无忧人生2020可选附加18种少儿特定高发重疾额外保障,30岁之前患病,可额外获赔100%保额,加上重疾额外给付的50%保额,最高可获赔250%保额,疾病种类几乎完全覆盖了少儿高发的重大疾病。

康惠保2020版是特定疾病保障,面向于少儿10类特定疾病再赔保额,男性13类特定疾病、女性9类特定疾病额外赔保额的50%,赔付的额度高,灵活多选,保的更全。

(3)其他保障内容

无忧人生2020相比其他两款,还可选添加心血管疾病保障内容,12种心脑血管疾病二次赔,具体分为两种情况:

区别四:费率的不同

看下不同年龄的交费情况:

四、卖点和适合人群

1、康惠保2020(保障内容单一)

如果是55岁投保,叠加赔付能覆盖到70岁,价格也相对适中。

重症的叠加赔付,没有年龄限制,对于大龄人士很划算。附加的特定疾病,全部都是高发的癌症,尤其是针对少儿的10类特定疾病赔保额,且保的少儿疾病是常见高发的疾病,很实用。

比较适合为小孩子加大重疾保额或者50岁以上大龄人士投保。

2、嘉多保(性价比高)

作为重疾多赔险种,在交费价格上和另外两款相比,也有一定的竞争力。

是综合性价比最高的一款。重疾分组多赔癌症单独一组,间隔期180天,还有轻重疾加量赔。另外对重疾实行叠加赔付,前十年有额外重疾金赔付保额的20%,额度不算高且限定要50岁前。

可选癌症三次赔付,首次癌症按已交保费,二、三次恶性肿瘤按保额赔付。两次癌症间隔期是3年,且包括的癌症状态是新增、复发、转移以及持续。

适合偏爱重疾多赔险种群体投保。

3、无忧人生2020(可选保障内容最丰富)

无忧人生2020作为横琴人寿新出的产品,在保障内容创新上不遗余力,可选心脑血管、少儿特定疾病、癌症二次赔,赔付门槛低、保障额度高,保障实用。加上有住院垫付和直付服务,看病就医不排队,增值服务好。

适合看重产品性价比、增值服务实用性的群体使用。