在众多的重疾险产品中,平安的平安福系列能排的上号,虽然保费一直不亲民,但是在疾病定义等方面确实有优势。

平安福迎来了第8次升级,打破以往的传统,平安福2020版不再以寿险组合重疾方式投保,重疾作为主险,保障100种重大疾病赔1次保额,延续早期癌症赔付优、小额医疗险反复赔的优势,交费也便宜了不少。

超级玛丽2020pro是和泰人寿旗下新出的网销重疾险,疾病保障范围广,重症叠加赔50%,癌症单独赔多次,加上首创的特定良性肿瘤手术保险金优势,对于特定人群很适用,但是需留意组合医疗险情况。

两款产品,哪款更加值得购买?

本期主要分析:

1、两款产品在保障内容、疾病定义等的不同

2、两款产品不同年龄的费率对比

3、投保组合建议及适用人群分析

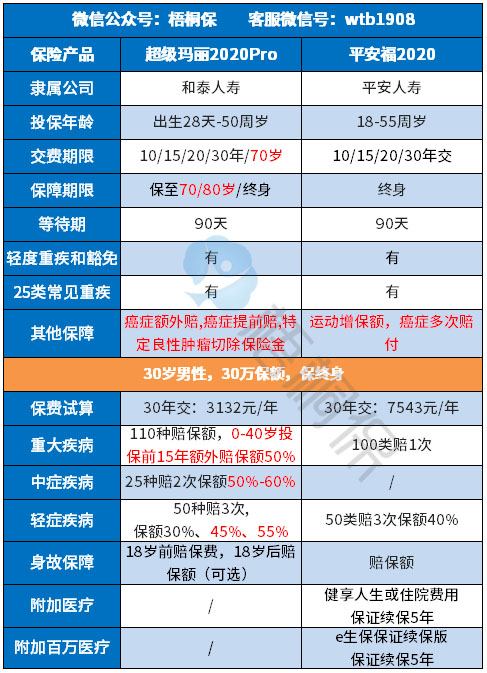

一、产品基本信息了解

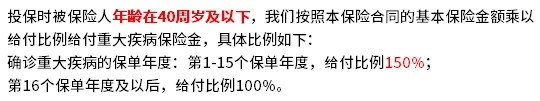

超级玛丽2020pro:投保年龄在0-40岁的,第1-15个保单年度赔1.5倍保额。具体见条款:

平安福2020没有叠加赔功能,重疾单赔1次保额。

超级玛丽2020Pro可保定期至70岁、80岁,或保终身,平安福2020是一款保终身的重疾险。

保定期至70/80岁对于高发重疾年龄段完全覆盖,在此基础上费率会比保终身低,更加有优势。

轻症作为轻度重疾,理赔的门槛低,赔完轻症发生重疾还能赔,对早期发现的重大疾病就诊实用。

(1)轻症赔付

两款产品轻症保障的差异,最明显的体现在赔付额度上:平安福赔3次保额40%,而超级玛丽2020pro赔3次保额30%、45%、55%。

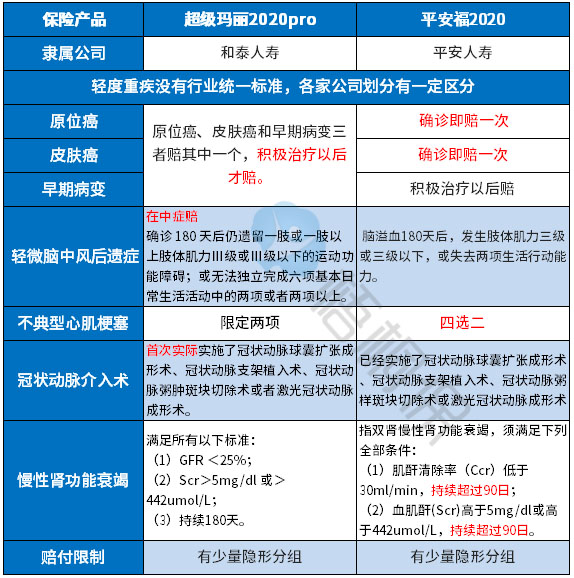

(2)疾病定义

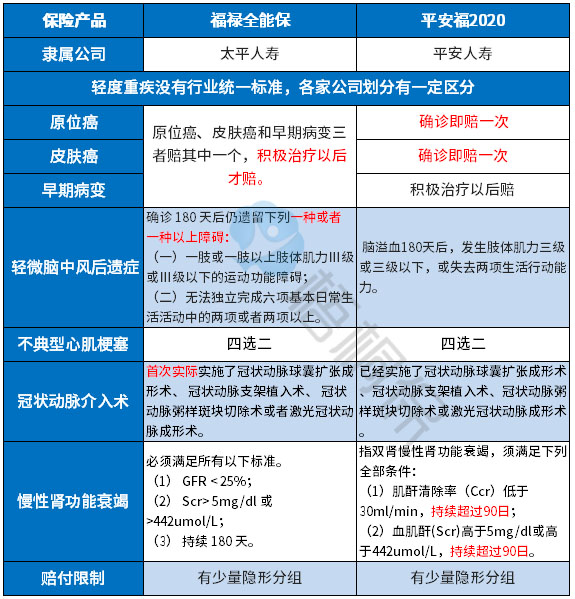

深层次的不同,是两款产品在轻症疾病定义上的差别。

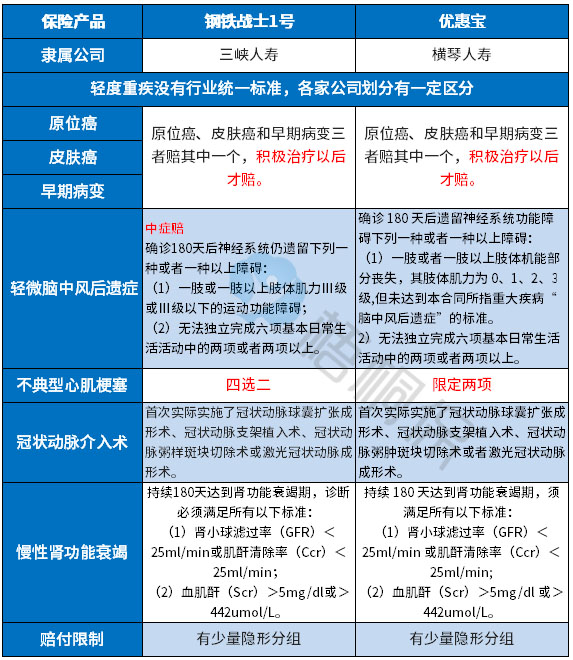

虽然行业对轻症疾病没有统一的规定,但是从保监规定须承保25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。与之相对应的轻疾分别是“早期癌症、轻微脑中风后遗症、不典型心肌梗塞、冠状动脉介入术、慢性肾功能衰竭、造血干细胞移植(没有轻疾)“。具体看看这些高发轻症的定义:

小结:平安福2020有市场上赔付最好的早期癌症,原位癌和皮肤癌确诊即赔,各赔一次,多数产品是三者取一赔。此外在轻微脑中风后遗症、不典型心肌梗塞、冠状动脉介入手术、慢性肾功能衰竭定义上都趋向宽松。

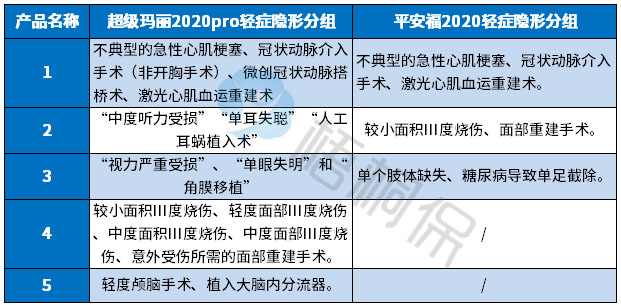

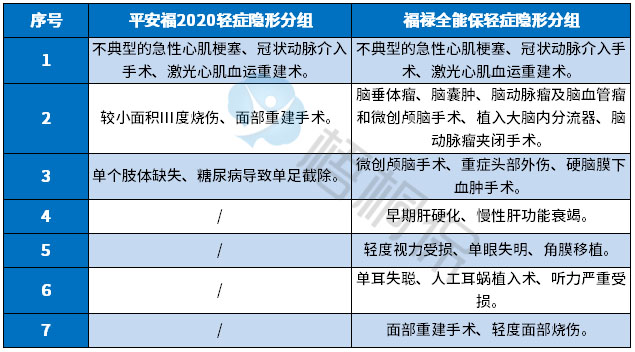

(3)分类种数

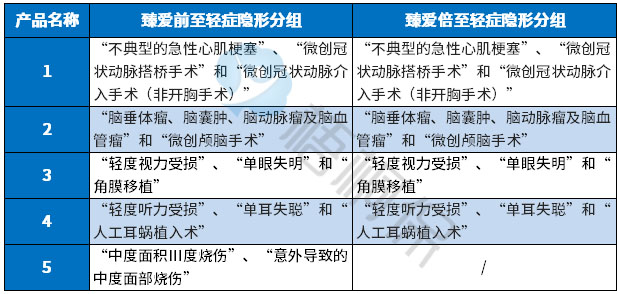

轻症不分组赔多次,但是实际保障的疾病种类有少量的多项赔一项情况,即隐形分组,具体的疾病种类如下:

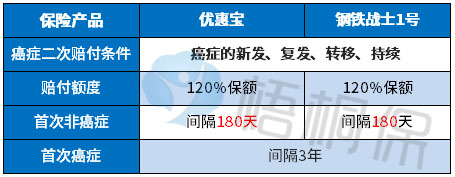

超级玛丽2020Pro可附加癌症单独多次赔,赔付的门槛低,包括新发的癌症,既往癌症的转移、复发及持续状态。

具体分为三种情况:

(1)首次确诊非癌症,间隔180天后新发癌症,赔1.2倍保额;

(2)首次确诊癌症,间隔1年后新发癌症,赔1.2倍保额;

(3)首次确诊癌症,间隔3年后癌症复发、转移及持续状态,赔1.2倍保额。

平安福2020可以附加癌症多次赔付,但是前提是首次发生重疾必须是癌症,才可以赔多次,如果首次重疾不是癌症,那么附加癌症多次赔会终止,其他附加长期意外和附加险依然有效。

需注意的是,两次癌症的间隔时间比较长,间隔5年。

平安福2020没有其他额外特色保障,相对来说较单一。

超级玛丽2020Pro首创了良性肿瘤手术保险金,发生14个器官的特定良性肿瘤手术切除的,同样可赔10%保额,限1次。

一般来说,良性肿瘤不属于重疾、轻症,治疗简单,费用一般2万元左右,目前重疾险中,可保障良性肿瘤的病种很少。

但是需注意,以下治疗方法不在保障范围内:组织检测、针吸活检、细胞学检查、抽吸术、栓塞术、刮除术。相比超级玛丽2020版的免责范围,赔付的条件更宽松。

平安福2020附加的无免赔医疗-健享人生,5年之内可保证续保,并不限年度总额,关键是同一疾病,时隔30日能重复报销,每次都能报门诊,对于经常生病或慢性病经常看门诊复查的客户有利。

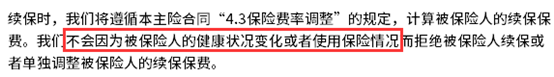

附加的百万医疗-平安E生保,可垫付医药费,承保内容齐全,且只要不停售,不会因为客户上年度理赔或健康变化拒保,客户不需要担心续保问题,不会有二次审核,具体如下:

超级玛丽2020pro没有组合的医疗险一起投保,重疾是款“裸险”,如果买的额度不够高,可能无法应对大病就诊费用。

可以说是典型的线上产品(消费型)和线下产品的对比,看下不同年龄的交费情况:

产品点评:

从承保的内容来看,超级玛丽2020pro很有自己的特色,首创良性肿瘤手术保险金,加上癌症单独赔多次,大病保障内容好。但是没有医疗险组合,综合保障还是有缺口。

平安福2020刚好能弥补这块短板,有目前市场上最优的医疗险组合,大病、小病、慢性病反复赔,不用担心重疾保障额度不够的问题,但是交费不便宜。

故建议在购买一定平安福2020的基础上,可以再通过超级玛丽2020pro加大保额,发挥杠杆作用的优势,尽可能的做到花最少的钱享更全的保障。

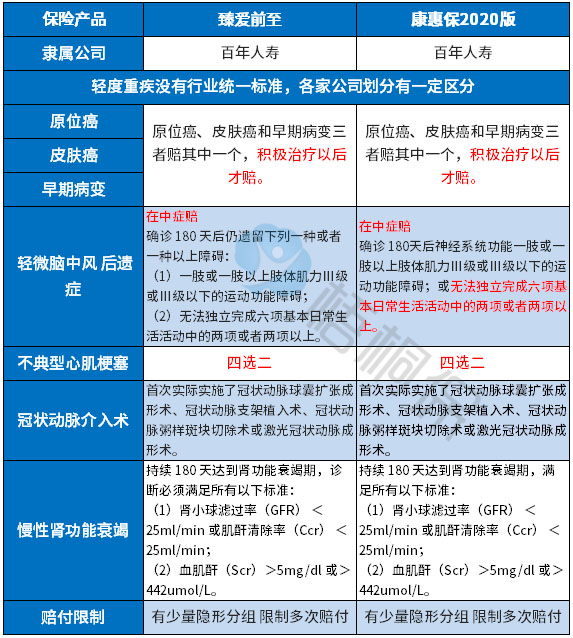

百年人寿的产品一直以来走的是性价比路线,旗下的臻爱倍至和臻爱前至,都是重疾多赔产品,覆盖了轻疾、中症和重症的保障。

臻爱前至在臻爱倍至的基础上,改善了不足之处,比如高发癌症未单独分组,同时还增加了“前高风险疾病保障”,额外赔保额20%,重症叠加赔45%也是亮点之处。

从保障内容来看,臻爱前至更加完善,那么整体的性价比,是不是也是这样呢?

下面将从产品各个方面做全方位的分析。

本文主要分析:

1、两款产品的相同点分析

2、两款产品承保内容细节不同分析

3、百年人寿公司实力如何?

一、产品基本信息了解

1、产品形态相同

保障形式以重+中+轻症组合,疾病覆盖好,增加的中症疾病和重症对应,赔完中症之后可以再赔重症。

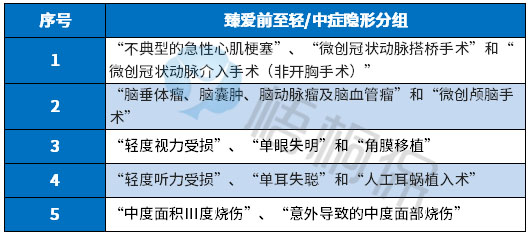

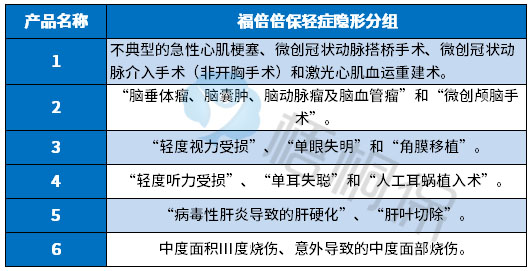

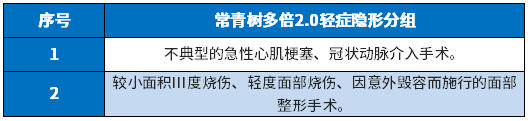

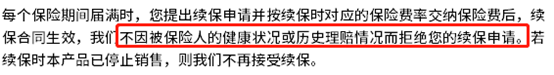

2、都有轻症隐形分组

都是轻疾多赔,但是都有隐藏分组的情况,多种疾病只赔付一种的情况,具体疾病种类如下:

两款产品都是分组多赔型险种分5组赔5次,但是在疾病的分组上,臻爱倍至癌症未单独分组,高发的癌症赔完之后,同组的其他疾病也失去了赔付的机会,理论上来说,多次赔付的意义打了折扣。

臻爱前至癌症单独分组,多赔的形态更好。

臻爱前至:

(1)创新保障:前高风险病症

覆盖多个器官特定恶性肿瘤切除保障,最高可赔20%保额,这项保障属于重疾险行业创新保障。

(2)重症特定关爱金

被保险人在51岁前投保,且在投保前10年确诊可额外赔付45%保额,也就是说确诊重疾最高可赔145%保额,赔付比例高。

臻爱倍至:

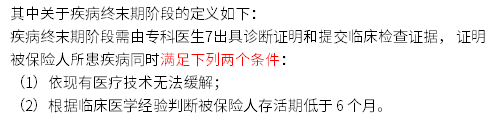

疾病终末期保险金,18岁前达到疾病终末期给付3倍累计已交保费,18岁后达到疾病终末期给付保额。但是有条件限制,见条款:

臻爱前至:可选添加癌症单独赔二次,包含癌症的新发、复发、转移和持续状态,赔付的门槛宽松,两次癌症间隔3年即可获赔,保障内容追随主流设置。

臻爱倍至:没有癌症单独赔多次,在当前癌症高发多发的背景下,投保重疾险中有癌症单独赔多次,间隔3年还能再赔一次,实际意义更高。

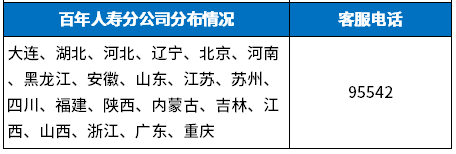

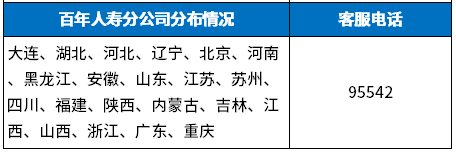

(1)网点分布:百年人寿是2009年成立的,在全国大部分省市都有网点,具体如下:

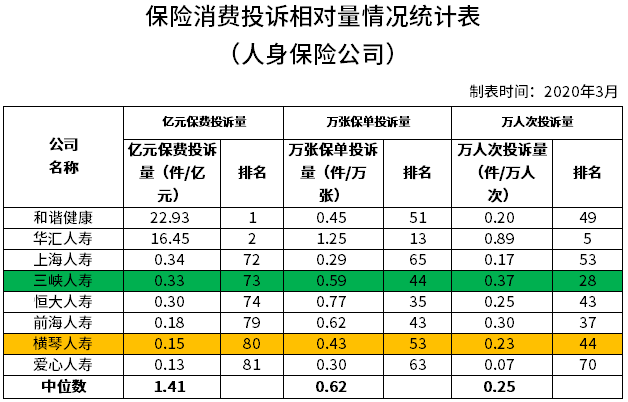

(2)偿付能力:关于百年的偿付情况,一直是业界的讨论重点,因为在众多的保险公司中,偿付能力接近保监规定的100%红线的还是少数,百年的偿付能力一直在红线附近徘徊,2019年第四季度的偿付能力为109.17%。

一旦实际偿付能力低于保监会规定的最低线会出现,就可能会被列为重点监管对象,一旦进入保监会的视野,就不能够再开新分支机构,停止新业务等。

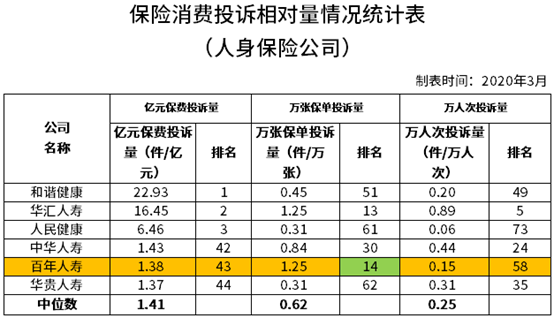

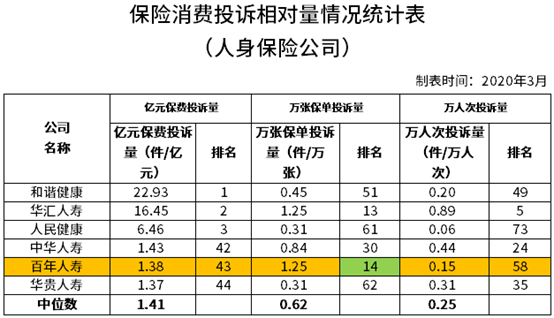

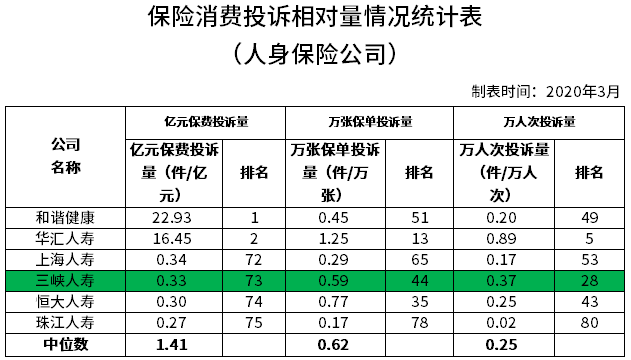

(3)消费者投诉情况:从保监会公布的《保险消费投诉相对量情况统计表》中可以看出,百年人寿有一项排名很靠前,说明投诉相对比较多。

产品点评:

作为百年人寿旗下的两款产品,臻爱前至和臻爱倍至在产品的基本形态上差别不大,都是重疾多赔险种,癌症的分组情况见高低。

臻爱倍至恶性肿瘤不单独一组,分组欠合理,但是费率相对便宜,相当于花钱买了一份重疾单赔险种。臻爱前至疾病分组好,癌症单独一组,加上重症叠加赔和特定良性肿瘤额外赔,交费价格不便宜。

百年人寿推出的产品性价比高,无论是线上推出的网销产品还是线下传统产品,都获得了大众关注。

4月新推出的百年臻爱前至是一款终身多赔重疾险,创新性的推出了“前高风险疾病保障”,也叫特定良性肿瘤切除手术,额外赔保额的20%,前10年的保单能叠加赔45%,最高可获赔145%保额,加上可附加安康保住院医疗保险以及医惠通长期医疗险,最高提供400万元的医疗保障,综合保障内容全,只是轻症赔付上有不实际。

作为一款多赔型重疾险,这款产品有投保价值吗?在市场上处于什么位置?

本文主要分析:

1、臻爱前至在疾病分组、赔付比例及癌症保障的比较优势

2、臻爱前至在轻症划分、服务质量上值得留意的地方

一、产品基本信息了解

二、主要的优势分析

1、大病分组好

100种重大疾病分5组赔5次,确诊可赔100%保额,高发的癌症单独为一组,意味着赔完癌症之后,其他的99种疾病获赔不受影响,理论上来说,大病多次赔付的概率不降低。

2、创新保障:前高风险病症

覆盖多个器官特定恶性肿瘤切除保障,最高可赔20%保额,这项保障属于重疾险行业创新保障。

但是留意有以下限制:手术切除须办理正式的住院手续,门诊手术不在保障范围内。以下疾病或者治疗方法均不在本合同的保障范围内:

(1)囊肿、脂肪瘤、血管瘤、皮肤肿瘤;

(2)组织检测、针吸活检、细胞学检查、抽吸术、栓塞术、刮除术。

3、赔付比例好

这款产品的赔付比例高,具体体现在以下几个方面:

一是重症叠加赔,被保险人在51岁前投保,且在投保前10年确诊可额外赔付45%保额,也就是说确诊重疾最高可赔145%保额,赔付比例高;

二是中症变相提高赔付额度,20种中症疾病不分组赔2次,每次都赔保额的50%,中症保障,在很多产品中是没有的,疾病种类实际上是很多轻症疾病,就比如本产品的”中度脑中风后遗症”在中症赔,不少产品是“轻微脑中风后遗症”在轻症赔,疾病定义一样,但是本产品变相的提高了赔付的比例;

三是轻症赔付比例高,保额递增赔,更加人性化,35种赔3次依次赔35%、40%、45%,赔付额度在市场居于上流水平。

4、癌症单独赔二次

可选添加癌症单独赔二次,包含癌症的新发、复发、转移和持续状态,赔付的门槛宽松,两次癌症间隔3年即可获赔,保障内容追随主流设置。

5、高发轻症保障全,且整体定义宽松

行业对于轻疾并没有统一规定,各个公司定义都不同,规定的25类重疾中的6类,所对应的高发轻症,百年承保的全面,且在疾病定义上还算宽松,具体如下:

疾病定义宽松体现在:一轻微脑中风在中症赔,且满足条件二选一;二是不典型心肌梗塞四选二,很多是限定满足两项。

三、值得注意的细节

1、轻症有隐形分组

轻症疾病有多项赔一项的情况,即我们说的隐形分组,实际保障的疾病种类不实际,意味着承保的疾病种类打了折扣,具体的疾病如下:

2、百年人寿实力

网点分布:百年人寿是2009年成立的,在全国大部分省市都有网点,具体如下:

偿付能力:关于百年的偿付情况,一直是业界的讨论重点,因为在众多的保险公司中,偿付能力接近保监规定的100%红线的还是少数,百年的偿付能力一直在红线附近徘徊,2019年第四季度的偿付能力为109.17%。

一旦实际偿付能力低于保监会规定的最低线会出现,就可能会被列为重点监管对象,一旦进入保监会的视野,就不能够再开新分支机构,停止新业务等。

消费者投诉情况:从保监会公布的《保险消费投诉相对量情况统计表》中可以看出,百年人寿有一项排名很靠前,意味着投诉情况较多,具体见下表:

产品点评:

臻爱前至作为百年人寿一款多次赔付型重疾险,多赔分组合理,轻中重疾保障全面,重症叠加赔45%和前高风险病症额外赔20%是加分项,加上附加安康宝和医惠通医疗险保证续保五年、癌症单独赔二次,综合保障全面。

只是轻症赔付上有一定的水分,多项疾病赔一项的做法,降低了多赔的概率,不过多数产品都有这样的情况。综合来看,这款产品还是很有投保空间的。

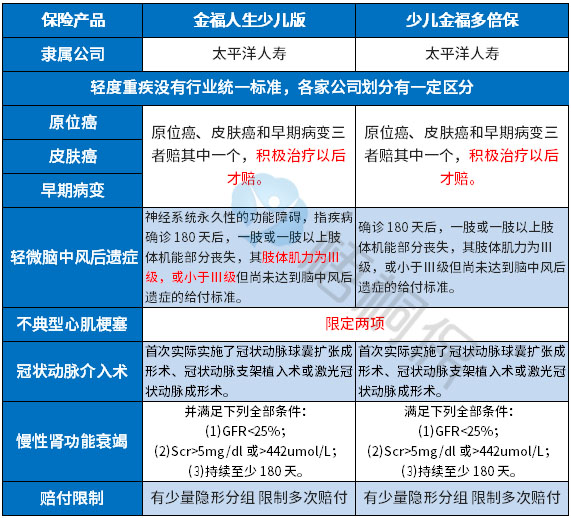

太保新上新的少儿金福多倍保被视为“金福人生少儿版”的接档,保留了以往特色的前提下,还升级了两个地方,但保费支出更高了,比较考验父母的交费能力。

那么,太平洋少儿金福多倍保好不好呢?少儿金福多倍保值的买吗?

本期重点分析:

1、少儿金福多倍保与同类产品定价对比

2、在少儿特疾、重症条约、轻疾约定上的优劣势分析

一、产品基本信息了解

二、主要核心优势分析

1、大病多赔分组合理

少儿金福多倍保多次赔付型重疾险,常见恶性肿瘤单独分组,不会影响其他疾病的赔付,且高发5类重疾分散开了,这样分组方式很给力;儿童在一生之中可以赔5次,不用担心中年发生大病之后买不到保险产品了。

2、少儿/老年特疾留有原样

少儿特定疾病赔双倍:18岁之前,罹患了15类少儿特疾,可以多赔100%保额,就是买30万赔付60万;

老年特疾额外赔:60岁之后罹患10类老年特定疾病,如常见的瘫痪、严重阿尔茨海默病、严重脑损伤、帕金森等都可以赔付基本保额。

3、保障投资双收益

太保少儿金福多倍保,可以简单看为买了个少儿金福多倍保重疾险,组合搭配了一个传世管家万能账户,少儿重疾险可以解决孩子养病期间父母的误工费、医药费等,而万能账户复利滚存,用于教育金的补充。

4、险种组合给力

(1)无免赔医疗:可附加终身住院补贴2019,上限是30万,普通住院每天补贴100天(前三天免赔),手术住院每天补贴300元,重症监护每天补贴600元,获取的理赔金比较可观。

(2)百万医疗:可搭配乐享百万医疗2019,虽然主险不承诺续保,但是签订合同时,给出了一个特别约定,说明“上一年理赔不影响续保”,是保险公司官方承认的,也就是说消费者不用过多担心,在潜规则上,太保是承诺续保的,加上这款产品有住院垫付功能,重疾与医疗还是非常稳妥。

三、值得注意的地方

1、轻疾赔付条约需留意

保55种轻度重疾,不分组赔3次,但是在细节处需留意和其他险种的区别:

(1)赔付额度低:轻症赔付额度只有20%,和目前不少产品赔付保额30%、40%甚至是50%的还是有较大的差距。

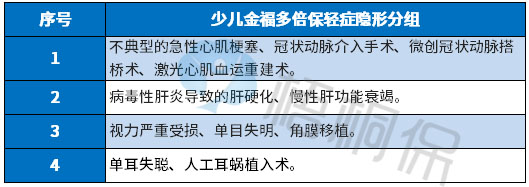

(2)疾病种类有隐形分组:实际保障的疾病种类并不是55类,某些疾病的赔付存在着重叠:

(3)高发轻症定义偏严格

行业内对于轻疾定义是无定论的,保监会规定的25类重症中的6类疾病,是赔付最多的,与之相对应的轻疾覆盖了早期癌症、不典型心机梗塞、冠状动脉搭桥介入术、慢性肾功能衰竭,轻微脑中风后遗症,干细胞移植(没有轻疾)。少儿金福多倍保整体偏严格,相对过去金诺人生,金诺优享,新款金福人生更有特色,但是疾病定义稍严。

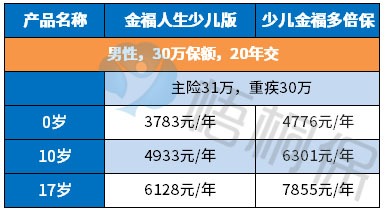

2、考验交费能力

少儿金福多倍保由于是多次赔付,价格上明显比金福人生少儿版更高端。具体看下不同年龄的交费价格情况:

17岁孩子投保30万元,需要7855元,如果加上万能账户搭配,要额外追加1万多,适合高端家庭为孩子投保。

3、无癌症单独赔

作为一款重疾多赔型产品,癌症单独分组增添了优势,但是没有癌症单独赔多次,在当前癌症高发多发背景下,癌症间隔3年还能再赔保额,实际意义更大。

毕竟随着医学技术进步,很多癌症的五年生存率已经达到了90%,甚至有些只需长期服药,对寿命影响不大,比如甲状腺癌。

产品点评:

少儿金福多倍保在金福人生少儿基础上升级,附加多倍保,大病多次赔,加上搭配乐享百万医疗险,重疾+医疗整体上比较好。创新点是组合了传世管家万能账户,保底利率2.5%,但是目前实际利率在4.75%-5%之间,加上太平洋人寿近些年经营稳健,少儿金福多倍版还是可以的。

三峡人寿是经过银保监会准设立的全国性保险公司,是第一家总部设在重庆的中资寿险公司,旗下的达尔文2号自上市到停售,热度一直不减,达尔文2号刚停售不久,紧着着上市了钢铁战士1号,两款产品都是重疾单赔。

近期又新推出了一款重疾多赔产品-三峡福倍倍保,保障全面,重疾、中/轻症保障都有,还可以附加癌症二次赔付、特定心血管重疾、身故/全残保障,基本责任的价格比较便宜,性价比高,不过注意补充医疗险组合。

本期主要分析:

1、三峡福倍倍保在疾病保障内容、癌症赔付等的优势

2、三峡福倍倍保在险种组合、疾病划分等需要留意

3、三峡福倍倍保适用人群和费率分析

4、三峡人寿线上购买产品理赔麻烦吗?公司实力如何?

一、产品基本信息了解

二、主要核心优势分析

1、大病分组好

多赔型的重疾,往往避免不了重疾分组的问题,福倍倍保高发癌症单独一组,理论上比癌症不单独分组更好,大大增加了二次获赔的概率。

多赔分组的重疾险,往往避免不了有间隔期,这款产品多次赔付的间隔期只有180天,是目前多赔重疾险中,间隔期最短的一类。

2、叠加赔付额度高 条件宽松

叠加赔,相当于是加量不加价赔,无需额外附加,直接算在基本保费中。这款产品60岁前确诊重疾赔150%保额,叠加赔付额度高,限制条件宽松。

有的产品限制投保年龄45岁以下投保,且限制保单前10或15年,相比之下,这款产品的叠加赔门槛更低。

3、心血管疾病额外保障

第二次重疾确诊为特定心血管重疾,包括急性心肌梗塞和冠状动脉搭桥术(或称冠状动脉旁路移植术),可赔付120%保额,间隔期1年。

注意:第二次需确诊为同一种特定心血管重疾,才能赔付。

4、癌症保障内容宽松

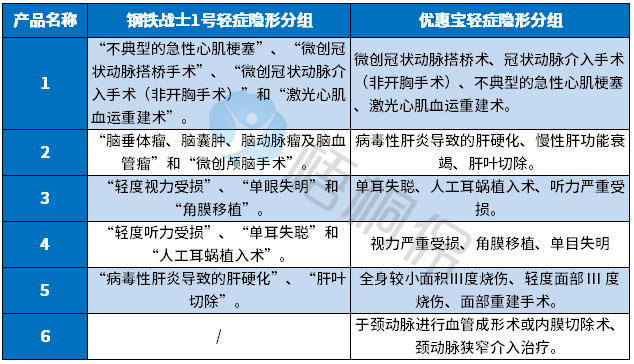

可选单独附加癌症二次赔,第二次确诊的重疾为癌症,可赔付120%保额,包括癌症的新发、复发、持续、转移。

结合重疾多次赔的间隔期,具体可分为两种情况:如果前次重疾为癌症,癌症二次赔付需间隔3年;如果前次重疾不是癌症,发生癌症赔付需间隔180天。

小结:意味着癌症能单独赔二次,且间隔只有3年,部分产品的癌症多次赔付间隔有5年,这款产品的间隔期合理。

5、交费有性价比

作为网销重疾险,费率本身就比传统线下渠道重疾险便宜,加上最长30年的交费期,分摊到每年的保费更少,看下不同年龄的交费情况:

三、值得注意的细节部分

1、重疾是“裸险”

一般来说,重疾赔偿经济损失,而医疗险报销住院费用,因此实报实销的医疗险组合尤为重要。

另外从赔付的规则看,重疾险要求发生约定的大病才能提前给付保险金,有具体疾病及定义要求,一般要搭配医疗险一起投保,医疗险不区分疾病程度或种类,住院就能报。

作为网销的重疾险,不能搭配医疗险一起投保,后续要补充完善。

2、轻症有隐形分组

轻症在实际赔付的过程中,有多项赔一项的情况,承保的疾病种类不是很实际,提高了多次赔付的门槛,具体的疾病种类如下:

四、三峡人寿怎么样?这家公司靠谱吗?

1、偿付能力

偿付能力是衡量保险公司财务稳定性的重要指标。其中偿付能力充足率:衡量保险公司未来保险赔偿能力的财务指标,偿付率>100%则表示这家公司经营状况良好。

风险评级:银保监会对保险公司某季度的评级,达到B级代表运营状况良好,A级更佳。

三峡人寿2019年四季度偿付能力如下:综合偿付能力充足率:501%,风险综合评级:A。

从最新的数据看,三峡人寿保险公司的经营状况很好,风险评级也很高,大可放心!

2、当地没有网点会有什么影响?

三峡人寿2017年成立,主要经营互联网保险,目前网点少,目前仅在重庆设立了分公司。

如果当地没有网点,部分保全可以通过APP或微信等渠道可以自助办理保全,部分情况或理赔,需要邮寄资料,速度相对较慢;线上产品很多线下网点比较多,产品本身性价比高,当地又有网点,日常服务和理赔更方便,也没那么多担忧。

3、消费者投诉情况

保监会公布的各家公司消费者投诉情况对比,排名越靠前,说明投诉情况越多。三峡人寿的整体排名靠后,说明投诉还是较少的。具体见表格:

产品点评:

三峡福倍倍保重疾险保障全面,重疾60岁前额外赔付50%,轻/中症赔付比例较高,另外可单独附加癌症多赔和心血管额外赔、身故保障,附加的保障责任赔付门槛低、保障额度高,实用性强,加上价格比较便宜,综合来看,性价比较高。

不过没有组合医疗险一起投保,健康保障有缺口,适合有全面保障加保提高保额使用。

太平福禄全能保重疾险,保障责任全面,轻中重基本保障组合,加上身故和医疗险保障,日常基本足够,不过搭配的高免赔医疗险太平超E保2019,在续保条约上未详细说明。

平安福2020是平安福系列第8次升级后的产品,升级之后重疾单独投保,可自由组合癌症多赔,加上组合的医疗险续保宽松、慢性病反复赔,竞争优势更明显,但是添加的癌症多赔有点“鸡肋”。

两款产品,哪款更加值得购买?

本期主要分析:

1、两款产品在保障内容、疾病定义等的不同

2、两款产品不同年龄的费率对比

3、两款产品在组合医疗险上的区别

4、投保组合建议及适用人群分析

一、产品基本信息了解

交费期的长短,不仅仅是多交或少交几年保费的问题。交费期越长,分摊到每年的保费越少,一旦发生疾病,能豁免的保费越多,以低保费撬动高保额的杠杆作用更好,此外,因为分摊年限越长,每年支出保费越少,交费压力越小。

具体看下平安福2020和全能保交费情况:

(1)从轻症赔付比例上看

两款产品轻症都是不分组赔多次,福禄全能保赔3次,每次都是赔保额25%,平安福2020赔3次保额40%。

福禄全能保的赔付比例25%,赔付比例在当前市场上不及主流,多数产品赔付比例都达到了保额的30%。

(2)从高发轻症疾病定义上看

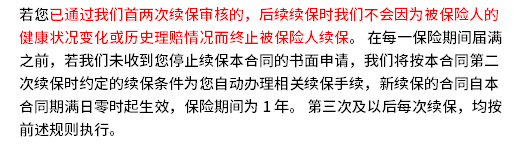

轻疾没有行业内统一标准,依据重症赔付最多的6类重疾对应的轻症来看,两款产品的承保细节如下:

平安福2020在疾病定义上有优势,具体体现在以下:

一有赔付最好的早期癌症条款,早期病变、原位癌和皮肤癌各赔一次,且原位癌和皮肤癌确诊即赔,大部分的险种是三项赔一项,且需要积极治疗以后才能赔。

二是其他几项高发轻症整体定义宽松,和全能保相比,在冠状动脉介入手术、慢性肾功能衰竭定义上宽松,获赔更容易。

(3)从轻症承保疾病种类上看

两款产品轻症实际赔付都有多项疾病只赔一项的情况,意味着实际保障的疾病种类打了折扣,具体的疾病种类如下:

平安福2020可以附加癌症多次赔付,但是前提是首次发生重疾必须是癌症,才可以赔多次,如果首次重疾不是癌症,那么附加癌症多次赔会终止。

另外需注意的是,两次癌症的间隔时间比较长,间隔5年。目前很多是间隔3年,实用性更强。

福禄全能保增加了10种中症疾病保障,不分组赔2次,每次赔保额的50%。中症疾病介于轻症和重症之间,在赔完中症之后,极大概率赔重症,疾病赔付的衔接更好。

无免赔医疗险:

附加的无免赔医疗-健享人生,5年之内可保证续保,并不限年度总额,关键是同一疾病,时隔30日能重复报销,每次都能报门诊,对于经常生病或慢性病经常看门诊复查的客户有利。

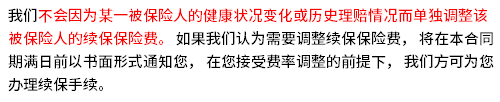

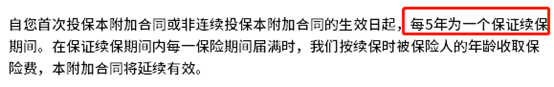

搭配住院医疗-荣耀医疗,年限额60万也是能满足疾病住院费用需求,此外还有癌症津贴200元/天,但是免赔额比较高,在续保上前2次审核通过之后,第3次及以后的续保不因健康状况变化而拒绝续保,条款规定如下:

百万医疗险:

附加的百万医疗-平安E生保,可垫付医药费,承保内容齐全,且只要不停售,不会因为客户上年度理赔或健康变化拒保,客户不需要担心续保问题,不会有二次审核。

太平超e保,不保证续保,对续保审核条款的界定并不明确,并没有明确指出是续保不受健康影响,还是有可能理赔会影响后续医疗险的续保情况。规定如下:

产品点评:

平安福2020有目前市场上最优的医疗险组合,大病、小病、慢性病反复赔,但是交费和当前众多消费型重疾险比,还是略贵。建议重疾保额买低一点,搭配完善的小额和百万医疗险,再通过网销重疾险加大重疾保额。

福禄全能保作为“老款”的重疾险,和当前最新的平安福2020相比,自然显得有点“鸡肋”,好在核心的保障不“落伍”,不过对比会发现,交费真的不便宜,如果不差钱已经买了此款重疾险,后续注意医疗险搭配就行。

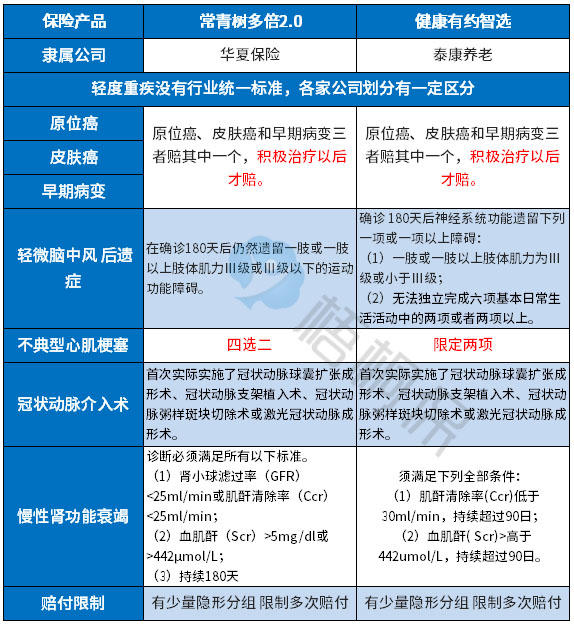

泰康养老旗下的健康有约终身重疾D款(官网上又名健康有约智选版),交费期灵活选择,通过团体投保方式,费率要比单独投保的险种更便宜。在保障方面,泰康的这款健康有约延续了泰康产品的特色,轻疾多赔且定义好,无凑数,重疾和身价保障设计好,保单前十年额外赔50%,可附加癌症多赔,保障内容丰富,留意能否搭配医疗险组合。

华夏人寿旗下主打的常青树系列,也是很有特色,多赔型产品代表-常青树多倍2.0版,重疾分6组赔6次,首次赔付保额/保费/现价取大,大病分组一如既往的将癌症单独分组,轻症赔付比例采取递增的方式,搭配的医疗险续保和保障都很出色,只是没有癌症单独赔多次。

那么,这两款产品是否值得购买呢?

1、两款产品保障形态差别

2、两款产品疾病保障的不同

3、两款产品身价和附加医疗保障不同

4、两款产品不同年龄交费价格对比

一、产品基本信息了解

常青树多倍2.0版是重疾多赔型产品,100种重疾分6组赔6次,首次按保额/现价/保费取大赔,大龄人士投保保费不倒挂。高发的癌症单独分组,理论上癌症单独分组比癌症不单独分组要稍好一些,癌症单独分组大大增加了二次获赔的概率。

而健康有约智选版是重疾但赔,115种重大疾病赔一次保额。有重症叠加赔,前十年赔1.5倍保额,后续赔保额。

一体现在赔付额度

这个是最直观明显的差别,健康有约虽然赔6次,但是每次赔的额度只有保额的20%。

常青树多倍2.0版首次赔完保额的30%之后,按照5%的幅度递增,最高可赔保额的40%。

二是轻症疾病的定义

这个如果不对比条款,看不出差别,很多就算对比了条款,可能因为涉及的医学术语较多,不清楚每项背后的实际意义,也很难分辨出宽松程度。

因为轻症没有统一的定义,为了对比更有参考价值,本次以保监规定的25类重疾中理赔最多6类重症对应的轻症为例,看下两款产品在轻疾定义上的差别,具体的如下:

可以看到,健康有约智选在轻微脑中风后遗症和慢性肾功能衰竭的定义上宽松;常青树多倍2.0在不典型心肌梗塞上获赔更容易。

三是轻症疾病的划分

目前市场上大多数的重疾产品,多多少少都存在轻症实际赔付有多项赔一项的情况,不隐形分组的很少见。

但是泰康健康有约智选版轻症多赔无隐藏分组,而常青树多倍2.0版有多项赔一项的情况,具体的疾病如下:

泰康健康有约智选版是泰康养老渠道的产品,与泰康人寿渠道产品可搭配的医疗附加险,需要确认是否有相关医疗险可附加,留意下续保。

常青树多倍2.0版住院费用2014是保证续保5年,可满足身体较弱的群体就医需求,类似华夏附加住院费用这种,可以保证续保三五年的无免赔医疗险,一般都需要搭配主险才能买。见条款:

华夏医保通普惠版作为性价比高的百万医疗,不仅续保无审核,医疗保障完整,有无理赔优惠可减少免赔额,最低可到5000元。续保条款如下:

泰康健康有约智选版的身价保障是未成年按保费和现价取大赔付,成年后前十年按1.5倍保额赔付,后续按保额。

常青树多倍2.0版是18岁前退保费,18岁后保额/保费/现价取大。这样的赔付方式,对于高龄投保人士,不会出现所交保费大于保额的情况。

泰康健康有约智选版可附加癌症多赔,两次癌症赔付间隔期要求在3年以上,且包括了癌症的复发、转移、新增和持续的状态,赔付门槛还是比较好的。

华夏的常青树多倍2.0版除了重症+中症+轻症的赔付,没有其他的保障,尤其是作为重疾多赔险种,没有癌症单独赔多次,实用性打了折扣。

看下不同年龄交费价格:

产品点评:

泰康养老的健康有约智选版作为团购险种,不仅保障全面,保留了个险渠道的优势,轻疾种类无凑数、重疾和身价前十年叠加赔付以及癌症多赔附加。还是很有投保价值的,只是要留意下0免赔医疗险是否可附加以及续保情况。

常青树多倍2.0版是一款重疾分组多赔,高发癌症单独一组,首次重疾和身价赔付设计好,且组合医疗险续保和内容表现优秀,但是没有癌症单独赔多次,且费率上偏高,无法通过交费期拉长缓解压力。

六六六重疾险是复星联合健康的一款多次赔付重疾险产品,光从名字上看,就觉得这款产品很顺溜,一般口语中“666”都是形容别人很牛的样子。

六六六重疾险保障全面,重疾最高可赔付6次,并且在第2-10年可额外赔30%,身故可以选择赔付保额或现价,另外还能附加特定疾病额外赔、癌症二次赔等多项可选责任。但价格并不便宜,而且重疾在前2年只报销医疗费。

那么这款产品值不值得大家购买呢?

本文主要分析:

1、六六六重疾险在疾病分组、癌症多赔等优势分析

2、六六六重疾险在轻疾划分、重疾赔付规则等需要留意的细节

3、复星联合健康网点分布情况、服务质量

一、产品基本信息了解

二、本产品核心优势分析

1、大病分组好

重疾108类分6组,两次赔付需间隔180天,恶性肿瘤是单独一组,增加了其他疾病获赔概率。

另外对重疾实行叠加赔付,前十年有额外重疾金赔付保额的30%。

2、癌症单独赔多次门槛低

可附加癌症多次赔付,包括新增、持续、复发和转移的状况,间隔3年再赔保额。

3、特色保障

(1)心血管疾病保障

如果被保人二次确诊了其中任何一种疾病,可以额外赔付100%基本保额,但距离首次确诊的时间要求满3年。

(2)特定疾病保障

约定了18种少儿特定疾病,如果被保人在18岁前确诊这类疾病,可以额外获赔30%基本保额;

另外根据男女差异,确定了13种男性+7种女性疾病,满18岁后额外赔30%保额。男女特疾也包含了“急性心肌梗塞和脑中风后遗症”,累计二次赔,加上保单前10年,最高可以赔付首次重疾+保单前10年+男女特定疾病额外+二次赔付=260%基本保额。

4、有智能核保 健康告知更宽松

有智能核保,健康告知也变宽松。其中有多种结节疾病放宽了核保条件,还有多种常见疾病可以实现加费承保,对普通疾病也简化了告知流程,解决了已病人群无险可买的困境。

三、值得注意的细节部分

1、无组合医疗险搭配

面对罹患重疾的治疗费光靠重疾保额是远不够的,因为患病不仅收入会受损,还要面对高昂医疗费。重疾保额弥补收入损失,医疗险对于医疗费的报销起到关键作用。

重疾险赔付必须发生约定的大病才能提前给付保险金,有具体疾病及定义要求。

一般要搭配医疗险一起投保,医疗险不区分疾病程度或种类,住院就能报。搭配的医疗险一般续保宽松,保障范围全面,能垫付医药费更好。

2、留意网点分布情况

复星联合健康2017年成立,主要经营互联网保险,目前网点极少。

投保线上产品,当地没有网点,部分保全可以通过APP或微信等渠道可以自助办理保全,部分情况或理赔,需要邮寄资料,速度相对较慢。

很多产品本身性价比高,当地又有网点,日常服务和理赔更方便,也没那么多担忧。

3、轻症有多项赔一项

轻症实际保障疾病种类有隐形的分组,保障疾病种类打了折扣,具体疾病如下:

4、留意重疾赔付规则

如果在前2年罹患重疾,只报销医疗费,不赔付保额。

相当于重疾险的等待期为整整2年,而且罹患的是合同规定的重疾,才能够报销医疗费用。这一点是不太友好的,前期还需要购买其他的重疾险产品来转移风险。

产品点评:

六六六重疾险虽然名字取得很溜,但保障内容并没有那么出彩。最大的“bug”是保单前两年只能报销医疗费用,不能按照重疾保额理赔,并没有发挥重疾险的真正作用。

不过健康告知确实宽松不少,对带病人群而言,又多了一个选择。如果身体健康,当然优先选择最好的保险产品,但身体条件不允许的话,也没那么多选择了。

无忧人生2020保113种重大疾病,叠加赔付放宽至60岁前,没有年龄和保单年限限制,癌症二次赔门槛低、额度高,少儿特定疾病和心血管疾病覆盖儿童和老年期。加上实用性强的住院垫付、直付增值服务,产品的实用和创新都不落下,很有投保价值,但是留意保障完整性。

康惠保2020版100种重疾但赔保额,疾病定义面向于【糖尿病】、【严重哮喘】理赔门槛宽松,重疾赔付在前15年处于增长模式,十分人性化。轻重中疾保的很齐全,延续了以往性价比高的模式,是一款“物超所值”的重疾险。不过,附加医疗险组合还需另外渠道搭配,在健康保障的完整性上有所欠缺。

那么,两款产品对比,哪款保的更好,更齐全呢?

本期主要分析:

1、两款产品的相同点分析

2、两款产品在疾病定义及赔付规则上的区别

3、两款产品不同年龄的交费价格对比

4、百年和横琴人寿哪家理赔更容易?

一、产品基本信息了解

1、都含有轻疾隐形分组:两款产品都有轻疾隐形分组情况,也就是多项疾病赔其中一个的情况,具体是:

2、不能附加医疗险组合:两款产品都是网销重疾险,不能附加0免赔医疗险和百万医疗险,健康保障有缺口。

3、保障的方式灵活,杠杆作用好:既可以保定期也可以保终身,最长30年的缴费期,选择保定期至70岁,费率很便宜,不过只是纯消费型险种了。

这年头的网销重疾险,基本都有叠加赔。

康惠保2020版重疾是单赔,是前15年保额会长大,运用的是前1-10年赔150%保额、11-15年赔135%倍保额。

无忧人生2020也有叠加赔,具体分为确诊时年龄在0-50岁(不含)额外赔保额50%,50-60岁(不含)确诊额外赔保额的60%。

小结:明显的只限制确诊年龄更容易获赔,康惠保限制保单前10年,意味着40岁投保,最长只能叠加赔到55岁。

(1)从重症来看

重疾赔付是依据条款对疾病定义来赔,在投保前已经明确规定了每项疾病获赔的条件,除了保监规定必须承保的25类疾病定义是一致的,其他的病种或定义,都是各家公司自行决定。

两款产品在疾病定义上宽松程度不一致,从高发的糖尿病和哮喘来看,康惠保2020定义更加宽松,具体如下:

(2)从轻症来看

轻疾并没有统一规定,各个公司操作不同,25类规定的重疾中必保的6类,所对应的轻疾疾病中,两者的区别如下:

小结:康惠保2020在不典型心肌梗塞定义更宽松。

都可选附加癌症的二次赔付约定,赔付额度高,在间隔期上不同,具体如下:

无忧人生2020可选附加18种少儿特定高发重疾额外保障,30岁之前患病,可额外获赔100%保额,加上重疾额外给付的50%保额,最高可获赔250%保额,疾病种类几乎完全覆盖了少儿高发的重大疾病。

康惠保2020版是特定疾病保障,面向于少儿10类特定疾病再赔保额,男性13类特定疾病、女性9类特定疾病额外赔保额的50%,赔付的额度高,灵活多选,保的更全。

心血管疾病的发病率仅次于癌症,且疾病凶险,治疗费用昂贵,后续需长期的护理。在众多重疾险产品通常仅聚焦于癌症二次赔付的时候,无忧人生2020提供12种心脑血管疾病二次赔,具体分为两种情况:

康惠保2020版没有其他特色保障。

重疾险的理赔都是依据保险条款,达到理赔条件就赔,和保险公司规模大小、名气高低无关。

投保线上产品,当地没有网点,部分保全可以通过APP或微信等渠道可以自助办理保全,部分情况或理赔,需要邮寄资料。

产品点评:

两款产品作为网销险种,未能摆脱互联网重疾险的弊端-不能附加医疗险,保障不完整。但是同时也兼有网销险种的优点-费率便宜,投保灵活,保障全面。

无忧人生2020的保障内容丰富有特色,可选心脑血管、少儿特定疾病保障好,加上有住院垫付和直付服务,看病就医不排队,增值服务好。

百年人寿康惠保2020在重疾定义、轻疾条约、癌症多赔约定以及最关键的交费价格上,是有比较突出的优势的,不过没有无忧人生的住院垫付和直付。

三峡人寿钢铁战士1号,条款名叫三峡福爱相随(旗舰版)重大疾病保险。120种疾病单赔保额,60岁前叠加赔50%,可选附加癌症二次赔和心血管赔,赔付额度高、门槛低,性价比很高,但是需留意保障的完整性。

横琴人寿的优惠宝比肩达尔文二号,可自由选择是否附加身故。最大的亮点是60岁前确诊重疾可以额外赔付60%保额,并且癌症二次赔付120%保额,赔付门槛低。不过老年群体能买的保额低,后续还要通过其他途径购买医疗险。

本期主要分析:

1、两款产品的相同点

2、两款产品在承保疾病、赔付规则方面对比

3、两款产品不同年龄的交费价格对比

4、横琴和三峡实力对比(网点分布、消费者投诉)

一、产品基本信息了解

1、互联网“裸”重疾险

两款产品为互联网重疾产品,无可组合的医疗险,需要额外投保无免赔住院医疗和百万医疗来进行补充。

2、都有轻症隐形分组

轻症在实际赔付的时候,有多项疾病赔一项的情况,实际保障的疾病种类不实际,具体的疾病种类如下:

3、都有癌症单独赔多次

两款产品都可选附加恶性肿瘤二次赔付责任,包括癌症的新发、复发、转移、持续状态,赔付门槛低。赔付额度高,间隔期短,具体如下:

钢铁战士1号的保障期可以灵活选择,既可以保定期作为消费型重疾,同时也可以保终身的。

优惠宝只能保终身,同样保额的前提下,每年支出的保费更多,具体看下不同年龄的交费价格对比:

钢铁战士1号:心血管轻症、重症都能赔,分别各自覆盖5种疾病。

其中特定心血管轻症疾病,自赔付特定心血管轻症疾病满1年后,再次确诊患有同一种疾病,赔付40%保额,限赔付1次;

第二次重疾确诊为特定心血管重疾,可赔付120%保额,间隔期1年;

注意:如果首次重疾为特定心血管重疾,第二次需确诊为同一种特定心血管重疾,才能赔付。

优惠宝:没有其他特色保障。

轻疾并没有统一规定,各个公司规定不同,规定的25类重疾中理赔最多的6类,所对应的轻疾中,守卫者3号承保的很齐全,具体的疾病定义如下:

在不典型心肌梗塞定义上,钢铁战士1号更宽松。

(1)网点分布

横琴人寿成立于2016年,注册资本20亿元,横琴人寿的网点分布较少,主要集中在广东省内,全国其他地方暂时没有分公司。

三峡人寿2017年成立,主要经营互联网保险,目前网点少,目前仅在重庆设立了分公司。

(2)服务质量

从保监会最新公布的《保险消费投诉相对量情况统计表》,可以看出两家公司的排名整体靠后,说明投诉较少:

产品点评:

钢铁战士1号保障范围比较全面,新增了心血管保障,各项责任的赔付力度都是一流水平,属于比较有特色的重疾险产品。男性交费有优势,加上男性高发的心血管疾病二次赔,更加适合男性选择。

优惠宝保障责任全面且内容丰富,重症叠加赔付保障设计好,轻疾定义有宽有松,轻微脑中风定义比较宽松,癌症二次赔门槛低、赔付额度高,产品的性价比不错。

但是注意后续补充医疗险,不给健康保障留缺口。