太平福禄全能保重疾险,重疾定义非常宽松,尤其是面向于糖尿病、肠道弱、川崎病患者的赔付,更加人性化,比其他保险公司的疾病条约更容易获取理赔,不过搭配的高免赔医疗险太平超E保2019,在续保条约上未详细说明。

中信保诚尊享惠康2019的重疾单赔,轻疾赔付有创新,亮点在于,对糖尿病群体有额外保障,糖尿病特定并发症赔付可高达2倍保额,但是有年龄限制。搭配的无免赔住院医疗和百万医疗的续保需留意。

那么,这两款保险哪款更值得购买?

本文主要分析:

1、两款产品在投保组合上的不同

2、两款产品在保障责任上的区别

3、两款产品在豁免、附加医疗险上的不同

4、太平人寿和中信保诚的公司对比

一、产品基本信息了解

赔付比例:

中信保诚的尊享惠康2019轻疾赔付次数高达7次,赔付比例是递增的方式,分别是前2次是20%、第3、4次是40%;5、6、7次是60%。

初始赔付比例还是较低的,只是后续的赔付额度比较高,但是人的一生罹患多次轻症的概率还是非常小的。

福禄全能保是25种赔3次,每次赔保额的25%,赔付比例也不尽如人意,很多险种首次赔付比例能达到保额的30%,按照递增方式赔,第三次能赔保额的60%,相当于中症赔付比例。

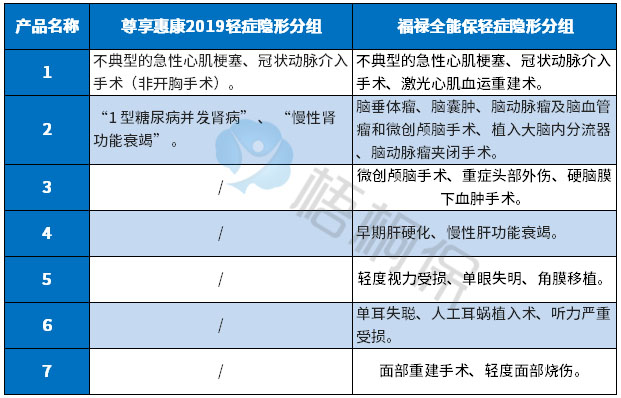

轻症疾病分划分:

两款产品轻症实际赔付都有多项疾病只赔一项的情况,意味着实际保障的疾病种类打了折扣,具体的疾病种类如下:

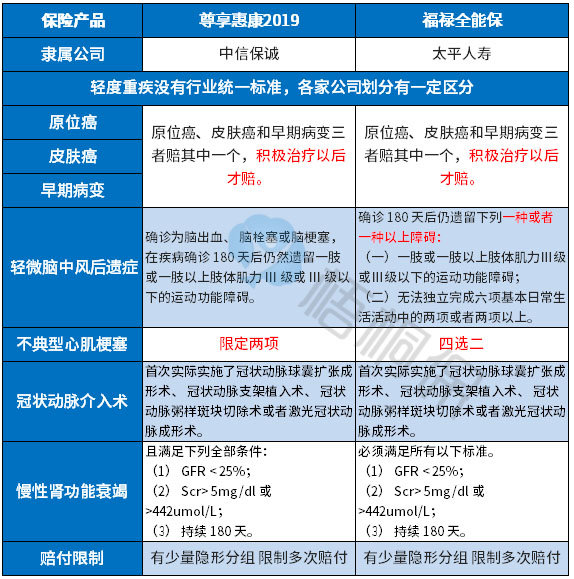

高发轻症定义:

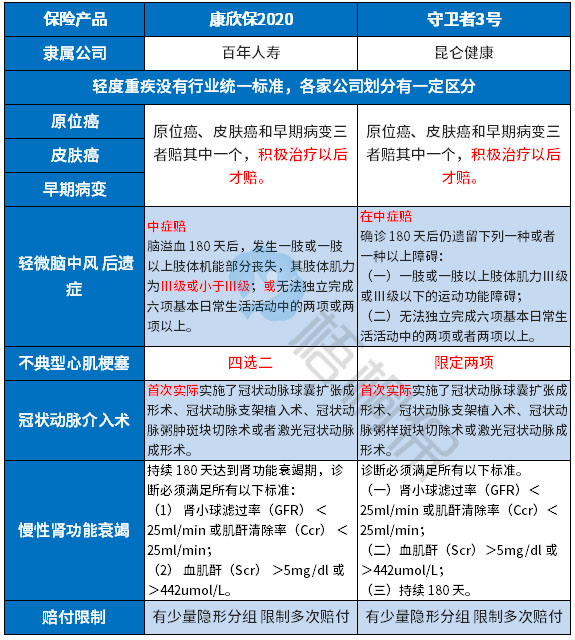

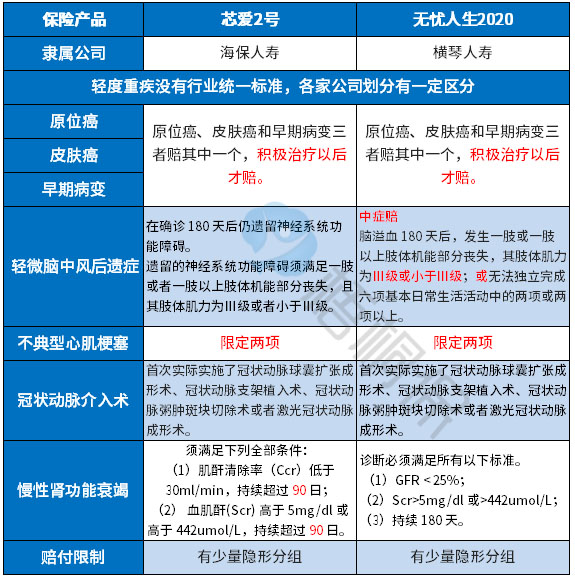

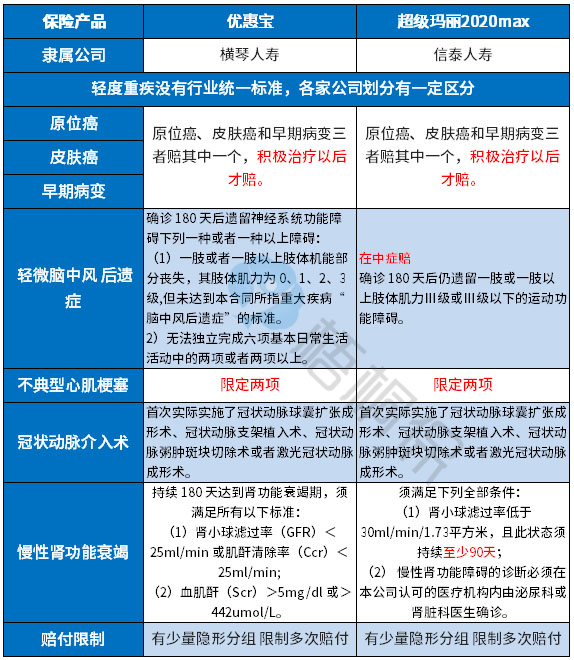

轻疾没有行业内统一标准,依据重症赔付最多的6类相应的轻症来看,两款产品的承保细节如下:

两款产品高发轻症承保内容全面,其中福禄全能保在轻微脑中风后遗症、不典型心肌梗塞定义上宽松。

小额医疗险:

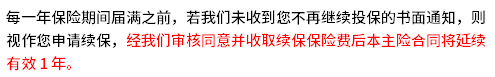

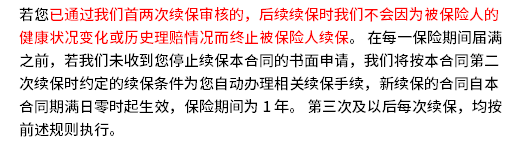

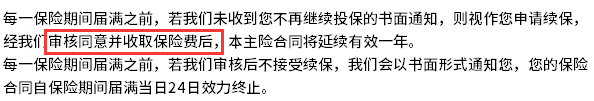

中信保诚尊享惠康2019搭配的小雨伞住院医疗险,续保年年要审核,不保证续保。规定如下:

太平搭配住院医疗-荣耀医疗,年限额60万也是能满足疾病住院费用需求,此外还有癌症津贴200元/天,但是免赔额比较高,在续保上前2次审核通过之后,第3次及以后的续保不因健康状况变化而拒绝续保, 条款规定如下:

注意:同一住院原因(前次出院与后次入院日期间隔未达90日为同一住院原因)的给付,最高给付天数是90日,癌症津贴每年最高给付200天。另外停售不保证。

百万医疗险:

尊享惠康2019搭配百万医疗险暖宝保,续保每年审核,另外关注保险责任这一块不合理的免责要求,对于药物过敏、食物中毒保险公司不赔的。

太平超e保,不保证续保,对续保审核条款的界定并不明确,并没有明确指出是续保不受健康影响,还是有可能理赔会影响后续医疗险的续保情况。规定如下:

尊享惠康2019:

(1)糖尿病特定并发症保险金

针对因糖尿病导致患有“双目失明、失去一肢及一眼、多个肢体缺失、因器官功能衰竭实施的肾脏异体移植、胰腺移植”,除给付重疾金外,额外给付保险金。但是只保至75周岁前。

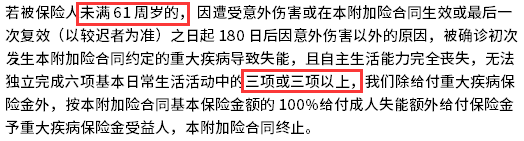

(2)长期护理金

年满60周岁(含)后,被确诊“自主生活能力完全丧失,即无法独立完成六项基本日常生活活动中的三项或三项以上,且该状态持续180天以上”,每月给付基本保险金额的1/120,连续给付10年,共120次。

福禄全能保有10种中症疾病保障,不分组赔2次,每次赔保额的50%。中症疾病介于轻症和重症之间,在赔完中症之后,极大概率赔重症,疾病赔付的衔接更好。

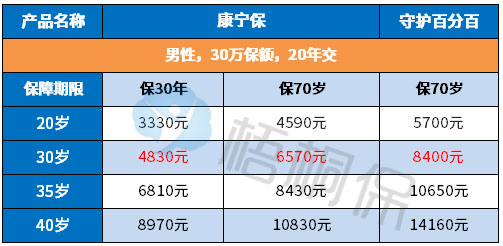

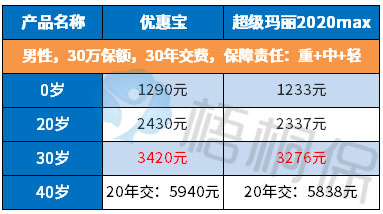

看下不同年龄的交费价格:

网点分布:

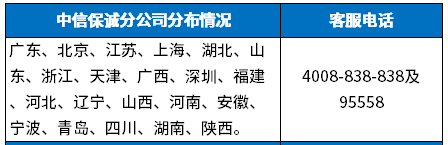

中信保诚和太平人寿成立的时间都不短,网点分布广泛,当地有网点,对于后续办理保全和理赔,时效更快。下面是具体网点分布情况:

客户投诉:

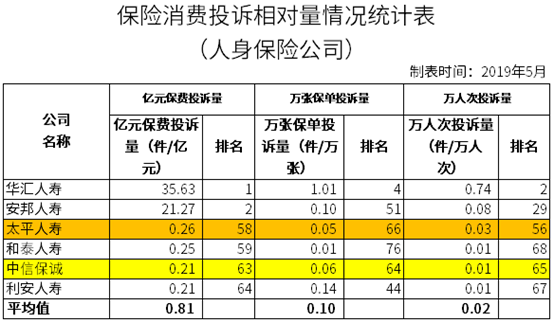

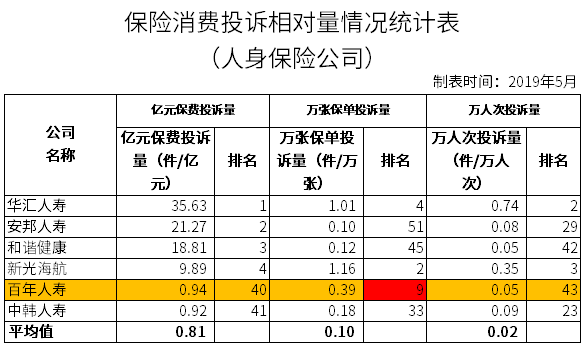

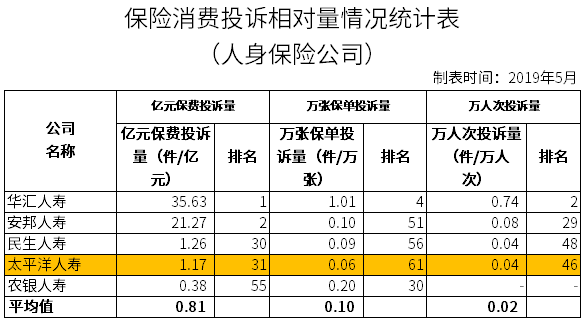

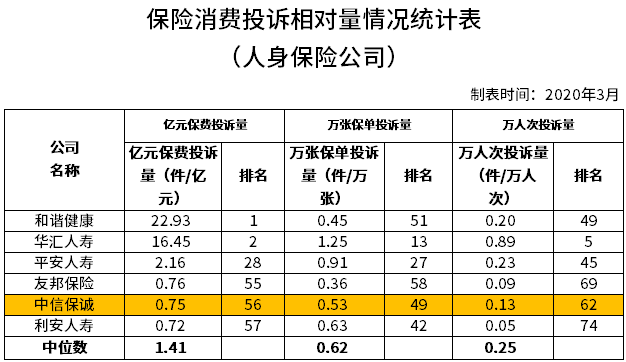

从保监会公布的《保险消费投诉相对量情况统计表》可以看出,两家公司的排名整体靠后,说明投诉较少。

产品点评:

中信保诚尊享惠康2019是轻重疾保障全,重疾保障有重点,对糖尿病并发症可额外保障,只是在附加医疗险的续保上不佳。

福禄全能保重疾险优劣势都比较突出,特点在于投保覆盖年龄广,核心保障重轻疾定义整体比较好,理赔宽松,但是这款产品的定价也不低,另外附加组合太平超e保续保需要关注。

百年人寿的偿付能力在业界一直“名声在外”,很多人担心百年人寿的偿付能力低,公司会不会倒闭。虽然偿付能力和其他公司相比,确实有点不尽如人意,但是百年推出新产品的速度一点没受影响,接二连三推出的几款产品,每款市场区分度都很鲜明。

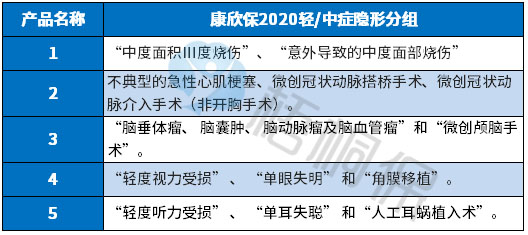

康欣保2020是百年人寿最新升级的终身多赔重疾险,首创前症保障,引领了大病保险的又一革新,“重疾关爱金额外赔”和“轻疾递增赔付”双管齐下,加上拥有能续保5年的安康保住院医疗和高诊无忧百万医疗,大病小病报销无后顾之忧,但是交费不便宜。

本期主要从同类产品对比的优势、短板与适用人群进行分析。

一、产品基本信息了解

二、主要的优势分析

1、杠杆作用好

康欣保能支持30年交费的保障型产品,简单来说,好处有三点:

第一点:交费时间越长,更能体现保费豁免的优势;

第二点:附加住院医疗险(缓解小病就诊费用)保的时间也更长,它依附在主险上,主险交费时间多久,医疗险也就保的更久;

第三点:分摊到每年的保费更少,以低保费撬动高保障,杠杆相对会更强。

2、重症承保内容

亮点一:大病分组好

把高发癌症单独分成一组,不影响其他疾病的赔付,凸显了多次赔付的意义。

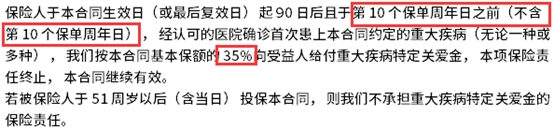

亮点二:叠加额外赔

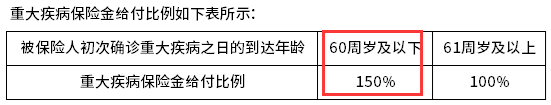

重症关爱金额外赔保额的35%,对于51岁前投保,前10年的保单,可额外赔保额的35%。见条款:

叠加赔有投保年龄和保单年限限制,比较好的产品直接在60岁前额外赔保额的60%。

亮点三:前高风险病症保险金

前症是指重疾前高发的病症,和重疾紧密相关。覆盖14个器官的疾病,且发生在不同种器官的前高风险病症保险金可多次给付,最高给付保额的20%。

对于在早期就发现的疾病治疗,有一定的保障。具体的器官和对应赔付额度如下:

(1)脊髓、心脏:赔保额20%。

(2)肺脏、肝脏、胰脏、肾脏、膀胱、输尿管、睾丸:赔保额10%。

(3)食道、胃、小肠、大肠、乳房:赔保额5%。

3、疾病衔接好

增添了中症保障,赔2次保额的60%,赔付额度高。其次轻症保额递增赔,依次赔保额40%、45%和50%,高于市场比例。

4、组合医疗险保障强

小额医疗险:附加安康保住院医疗(小病住院一律可赔)

可保证续保5年,是强有力的定心针,给予了消费者极大的安全感,这是非常有利的一面,面向于慢性病患者非常有利。

百万医疗险:高诊无忧百万医疗险

同样保证续保5年,产品稳定性好,但是不保门诊手术治疗费,就医项目保障有缺失。

5、高发轻症定义宽松

轻疾种类行业内没有统一的规范,都是各家公司自行决定。从理赔最多的6类重疾来看,分别是:脑中风后遗症,急性心肌梗塞,冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

对应轻疾5类,也是高发的,这款产品承保情况如下:

可以看到,在轻微脑中风后遗症、不典型心肌梗塞的定义上宽松。

6、未成年人身价保障高

大多数产品在未成年人身价保障上都是退保费,而这款产品18岁前身故赔2倍保费,很人性化。

7、癌症单独赔多次

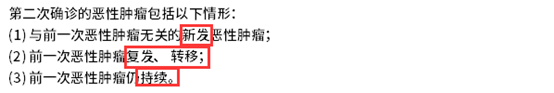

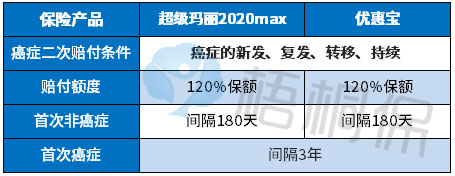

高发恶性肿瘤能额外赔二次,包含癌症的新发、复发、转移和持续状态,赔保额,自首次确诊恶性肿瘤间隔3年,赔付条件宽松。见条款:

三、值得注意的细节

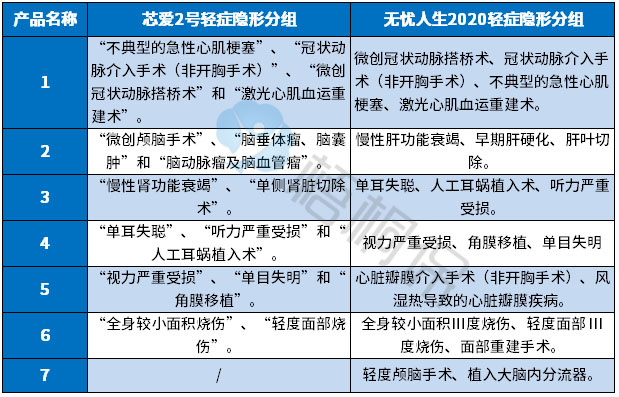

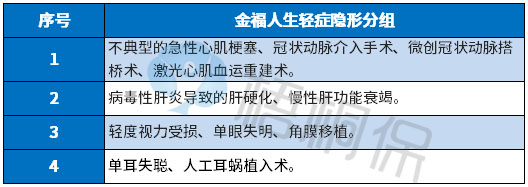

1、轻症疾病的隐形分组

即多项疾病只赔一项的情况,意味着实际保障的疾病种类打了折扣,具体的疾病如下:

2、关注百年人寿服务质量

在公布的《保险消费投诉相对量统计》中,百年人寿的一项排名很靠前,说明投诉较多,具体的情况如下:

3、交费情况

看下和同类产品交费价格对比:

四、百年人寿实力介绍

1、网点分布

百年人寿成立于2009年,总部位于大连,在全国各开设了21家分公司,分支机构遍布200多家。具体情况如下:

2、偿付能力

偿付能力是衡量保险公司财务状况时必须考虑的基本指标,是保险人可以偿还债务的能力。一旦实际偿付能力低于保监会规定的最低线,就可能会被列为重点监管对象,不能够再开新分支机构、发展新业务等。

百年人寿公布的2019年第四季度的综合偿付能力充足率是128.08%,上季度的数据为104.17%,很接近保监规定的100%红线。

产品点评:

百年康欣保终身重疾,杠杆原理好,疾病赔付好,癌症能单独赔多次,且有附加医疗险组合的支撑下,让产品十分出色,但是交费不便宜,适合有经济基础的中高端人士投保。

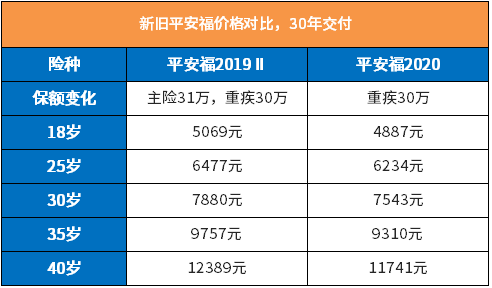

2020年4月,平安人寿组合型产品平安福迎来第八次升级,作为市场上销量第一的重疾险,每次改版都牵动很多人的目光。

平安福2020版相较2019Ⅱ版,主要改进点就是调整了组合形式,价格上带来一定变化,核心保障没有变,简单的说:改的更好了。

平安福上福20其实就是平安福20少交一年保费,作为平安人寿主打产品,这款产品究竟有怎样的优点和缺点呢?适合什么样的人投保呢?

本期产品分析:

1、平安福2020主要升级点解析

2、平安福2020核心优势及不足分析

3、平安福2020适合人群分析

一、平安福2020主要升级点解析

先看下平安福新旧产品变化点:

调整一:主险形态调整

过去平安福主险都是寿险,附加重疾和长期意外等附加险,这种形式在日本等发达国家很常见,寿险和重疾保额不是一比一,发生重疾赔付,主险保额等额减少,但是不会终止,所有附加险继续有效。但是不少线上经纪人或同行,攻击平安产品共保额,多交了钱,这次升级一扫争议。

平安福2020,主险就是重疾险,带有身价保障,相对而言更纯粹。实际上任何重疾险都是重疾和身价共保额,不存在赔了重疾,身价保障不受影响的产品。

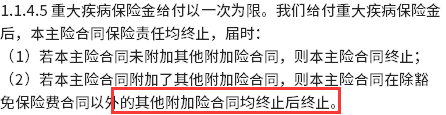

调整二:重疾赔付后,附加险继续有效

不少人担心身价和重疾在一起,赔了重疾是不是合同直接终止了?不用担心

如果平安福没有添加附加险,那么重疾险赔付后合同终止,跟其他公司产品一样。

如果平安福有附加长期意外、医疗等附加险,赔付重疾以后,附加险继续有效。

其条款是:

调整三:险种形态调整带来交费变化

过去主险和重疾保额不是一比一,主险总是多出一定保额,而最新版没有这种问题,交费少一点,并不是费率变化。

二、平安福2020核心优势及不足分析

可以看看平安福相对市场上其他产品的优缺点情况

一、核心优势分析

新款平安福在综合保障更全面的情况下,核心优势如下:

1、险种组合仍然人性化

前面已经已经说过,新款平安福2020赔了重疾以后,如果有附加险附加险仍然有效,不会终止。

一般投保平安福,可以附加长期意外和附加医疗险。发生轻疾、重疾情况下,很容易触发豁免条款,保费免交情况下,长期意外仍然有效,可以保至70岁,自驾公共交通赔双倍,还有伤残保险金。

其他常规重疾险,主险和重疾共保额,但是赔了重疾,合同终止,不再赔身故,附加险也会直接终止。

2、搭配市场强势附加险

拥有最好的无免赔医疗、最好的意外医疗、最好的住院津贴

无免赔医疗险:附加健享人生住院医疗险保证续保五年,到期续保非常宽松(不能短期严重疾病出险或带病投保不如实告知),每次可以报销住院门诊,不仅可以应付小病,更可以应付慢性病,比如高血压、早期糖尿病等,长期看门诊复查都可以赔,同一疾病间隔30天可以再次报销,不限总额。

意外险:可以保证续保五年,到期续保宽松,第一年发生意外事故,第二年去复查看门诊依然可以续保,比单独投保的意外险续保每年审核宽松的多;而且平安意外险日常小额意外理赔方便,对意外事故证明要求非常简单,不需要复杂的调查材料。

住院津贴:每天补贴200元,每年补贴180天也就是36000元,五年保证续保,五年最长补贴18万,重疾津贴每天额外200,每年补贴90天,五年累计9万,五年最高可以补贴27万,发生重疾以后,附加险依然有效,住院津贴100%有效。意外和重疾津贴无免赔,普通疾病有三天免赔。

平安福附加险都有保证续保五年条款:

在百万医疗险搭配上,既可以附加保证续保5年的e生保保证续保版,捆绑销售;也可以单独投保平安e生保长期医疗,保证续保20年,目前保证续保时间最长的医疗,费率可调。

3、轻疾综合保障行业第一

平安福轻疾保障四个特点:轻疾早期癌症赔付好、轻疾赔付定义门槛低,轻疾赔付增保额(实际赔付比例40%),轻疾豁免范围广(豁免所有长期附加险)

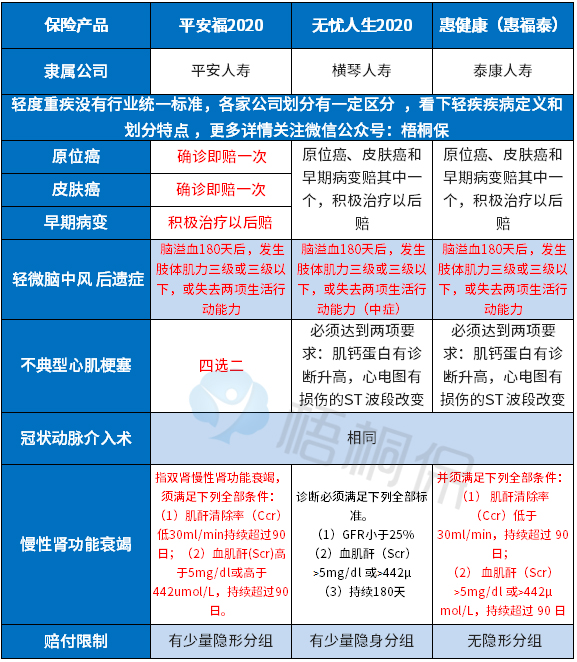

首先,癌症是第一大高发重疾,原位癌是第一大轻疾,平安福2020对早期癌症的赔付在于:

特征一:早期病变、皮肤癌和原位癌各赔一次,其他公司只能赔其中一个。

特征二:平安福对原位癌和皮肤癌确诊即可申请,而其他公司要求必须治疗以后才能赔,平安福的原位癌赔付是:

其他公司规定是:(早期病变、原位癌、皮肤癌只能赔其中一个,且都必须接受治疗以后才能赔,不是确诊即赔),

平安福近6年来赔付情况:

平安福上市六年来,截止2019累计赔付267亿,最高赔付单件1亿,累计售出1600万份,原位癌赔付占比仅次于癌症,这个赔付数据和香港的外资保险赔付数据比较接近。

其次、轻疾疾病定义宽松

在保监会要求必须承保六类高发重疾对应的轻疾上,六类高发重疾是癌症、急性心肌梗塞、脑中风后遗症、造血干细胞移植或器官移植、冠状动脉搭桥术、肾功能衰竭(尿毒症),它们所对应的轻疾上:

平安福在早期癌症、轻微脑中风、不典型心肌梗塞、慢性肾功能衰竭上,都比较宽松。无论是跟同类线下大公司产品,还是跟线上互联网重疾险,平安福整体理赔门槛更低。

在重疾定义方面:像肠道类疾病,比如严重肠胃炎,严重小肠并发症等,对肠道切除长度不做要求,不少公司要求只是切除三分之二以上。

4、完善的售后服务和便捷理赔

平安售后分为两方面,一方面消费者对手机操作很熟悉,可以通过平安金管家自行完成绝大多数保全业务,比如联系地址、电话、交费账号变更、保单贷款线上申请、分红生存金领取等业务,只有退保、受益人变更等极少数业务无法线上办理;

另一方面,就是终身的服务制度,业务员离职后,保险公司匹配新的服务人员,消费者拨打95511可以随时预约上门办理。

在理赔服务上,平安上线闪赔服务,一般案件上传资料后30分钟内完成审核,近两年累计闪赔用户超过300万,理赔速度很快。

5、平安RUN特色奖励

消费者投保后,每天达成1万步,连续连达成24个月,重疾身价保额增加10%。

能够让消费者形成每天运动的习惯,即使两年到期,每天运动的习惯不会变。

两年内大量的运动奖励,从消费者反馈来看,目前每周可以领取奖励包括腾讯视频VIP月卡,网易云音乐卡,肯德基、星巴克套餐抵用券、上海家化、迪卡侬商品兑换券,每周可以获取其中一个,两年可以领到96个。

消费者反馈的运动达成奖励情况:(貌似对腾讯月卡看海量电影比较感兴趣)

主要缺点分析:

1、现金价值很低,短期退保损失大

平安福2020现金价值很低,通过投保计划书发现,新产品和平安福2019一样,交费高,但是现金价值很低。

比如同样年交10000,其他公司重疾险第一年退保,退到七八百,甚至一千多;但是平安福第一年退保,可能退五六百,短期内退保损失大,需要充分考虑自身持续交费能力。

2、附加癌症多次赔付要求高

平安福附加癌症多次赔付,癌症确实是最有可能赔多次的险种,但是需要注意:

首先,必须首次赔付重疾为癌症,才能实现附加癌症多次赔付,如果首次重疾非癌症,那么附加癌症就不能多赔(附加癌症的保费就白交了)

其次,癌症两次赔付间隔为5年,像甲状腺癌、乳腺癌五年生存率比较高,二次赔付有可能,但是像肺癌、胃癌等五年生存率比较低,这个间隔期就比较长,市场上同类产品最快间隔3年就可以赔第二次。

注意:比较理想的赔付方式是:首次重疾为癌症,间隔3年后,癌症新发、复发、转移或持续存在可以赔第二次;如果首次重疾非癌症,间隔180天后,发生癌症还可以赔,这种是比较理想的方式。

投保平安福最好不附加这个癌症多赔。

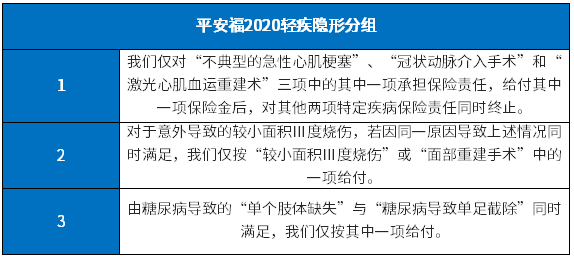

3、轻疾有少量隐形分组

平安福2020轻疾保障中有少量隐形分组(同类疾病赔其中一个,限制多次赔付可能),这一点很多公司产品都有,消费者需要留意下:

三、平安福2020适用人群分析

平安福无论是新版还是老板,整体疾病定义宽松,加上强势医疗险,搭配捆绑销售的附加E生保保证续保五年版或单独销售的承诺续保的E生保2020,这个医疗险组合可靠,适合中高收入家庭!

交费能力比较强,可以买到一定保额,可以选择30年交费,附加险保的更久,更有利于发挥豁免优势。

交费能力不是很强,比较偏好平安产品,可以选择平安福保额买低一点,搭配医疗险,投保其他重疾险进行加保,增加重疾保额。

横琴人寿新出的无忧人生2020重疾单赔,保113种重大疾病,叠加赔付放宽至60岁前,没有年龄和保单年限限制,加上癌症二次赔门槛低、额度高,少儿特定疾病和心血管疾病覆盖“两头”,老小疾病都有保障。住院垫付、直付等增值服务实用性强,看病不再难、不再贵。但是没有医疗险兜底,健康保障不完善。

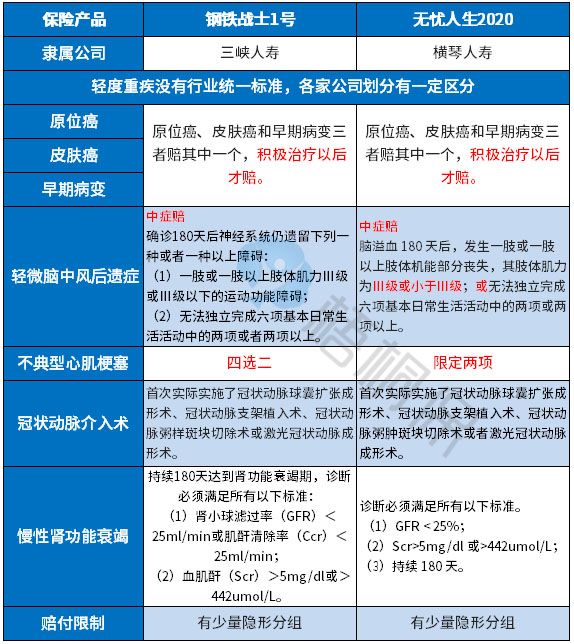

三峡人寿继达尔文2号之后的钢铁战士1号重疾险,条款名叫三峡福爱相随(旗舰版)重大疾病保险。在保障上和前段时间刚停售的达尔文2号有些相似,60岁前能额外赔付50%保额,但这款产品对心血管疾病的保障更充足一些,性价比更高,但是需留意保障的完整性。

本期主要从以下方面进行详细的分析:

1、两款产品的共同特点

2、两款产品在疾病定义、癌症保障等的不同

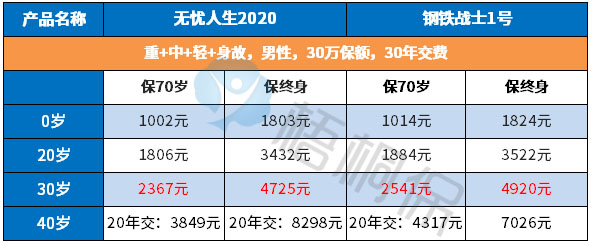

3、两款产品不同年龄的费率对比

4、三峡人寿和横琴人寿网点分布

一、产品基本信息了解

1、杠杆作用好

最长缴费期30年,相比20年的缴费期,有以下三点好处:

一是意味着分摊到每年的交费价格更低一些,获取相同的保额,以小博大的杠杆效应更好。

二是此外更好体现保费豁免的功能。

三是交30年,意味着附加医疗险保30年,保的更长。

2、承保期限灵活

两款产品不仅能保终身,还能选择保定期,保定期作为消费型重疾险,费率很便宜,但是保定期平安到期不退保费。

3、重疾是“裸险”

两款产品都是互联网销售的险种,无组合的医疗险。

重疾的理赔门槛高,一般需满足一定的条件才能达到,许多小病小痛不能报销,而医疗险大病小病都能报,故需要通过另外的方式投保补充。

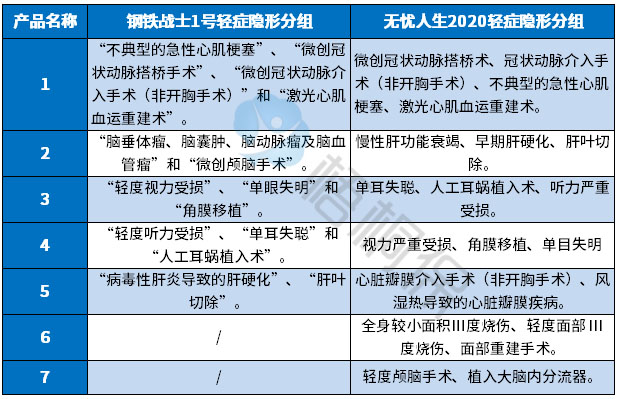

4、轻症有隐形分组

轻症不分组赔多次,但是实际保障的疾病种类有少量的多项赔一项情况,即隐形分组,具体的疾病种类如下:

三峡钢铁战士1号:60岁前重疾赔150%,赔付的额度高,限制条件宽松。

无忧人生2020确诊时年龄在0-50岁(不含)额外赔保额50%,50-60岁(不含)确诊额外赔保额的60%。

小结:对于50-60岁人群来说,无忧人生赔的更高。

轻症和中症疾病是重症的“前奏”,疾病程度相对来说较轻,赔付的门槛更低,两款产品都有轻中症保障。

主要体现在以下两方面的差异:

一是疾病的种类上,钢铁战士1号承保70种轻中症,而无忧人生2020保75种,承保的疾病种类更多;

二是赔付比例上的差异,钢铁战士轻中症都是赔固定的比例,好在赔付的比例不低,轻症高达保额的40%,中症赔60%,相比很多轻症只赔30%、中症只赔40%的好很多;但是无忧人生赔的更好,按照保额递增方式赔,轻症最高可赔保额的55%、中症赔65%,市场上少见。

轻疾没有统一的规定,各家公司在轻疾定义上不相同,在银保监规定的25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

6类高发重疾各自对应的轻疾,在两款产品中的对比如下:

小结:钢铁战士1号在不典型心肌梗塞和轻微脑中风后遗症定义上宽松,无忧人生2020只是在轻微脑中风定义上偏宽松,其他几类都严格。

两款产品都可选附加恶性肿瘤二次赔付责任,包括癌症的新发、复发、转移、持续状态,赔付门槛低。

但是在赔付间隔期上有差别,具体如下:

心脑血管疾病作为发病率仅次于癌症的高发疾病,就算在治疗后,很多都遗留严重的后遗症,长期的疗养和康复费用,让很多家庭因病致贫。

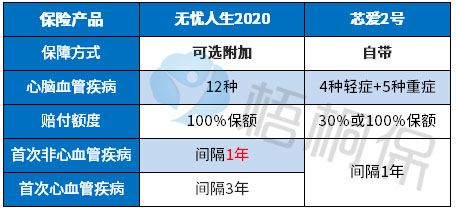

这两款产品都有心脑血管疾病额外赔,在保障内容上有差别,具体如下:

注意:钢铁战士1号的心血管保障,如果首次重疾为特定心血管重疾,第二次需确诊为同一种特定心血管重疾,才能赔付,相对来说理赔门槛更高。

看下不同年龄的交费情况:

三峡人寿和横琴人寿出现在大众面前的机会比较少,尤其是对于首次了解保险的人来说,这两家公司可能之前没听说过,按常理来说,会觉得是“小”保险公司,和国寿、平安等“大”保险公司不能比,担心后续理赔问题。

对于重疾险来说,理赔的标准是一样的,都是依据条款规定,何况现在很多线下的产品,都在往线上理赔发展,线上理赔不用跑腿交资料,时效更快。

不过还是要关注,两家公司在网点的布局上,确实不如老牌保险公司,对于当地没有网点的,理赔调查会麻烦些,时效也会受到影响。

三峡人寿2017年成立,主要经营互联网保险,目前网点少,目前仅在重庆设立了分公司。横琴人寿的网点主要集中在广东省内,全国其他地方暂时没有分公司。

产品点评:

横琴无忧人生2020虽然是重疾单赔,但是能添加癌症二次赔,且赔付额度高、门槛低,能弥补重疾单赔的不足。此外叠加赔付额度高、条件宽松,心血管、少儿特定疾病保障内容好,覆盖疾病高发的年龄段两端。加上保定期,费率更有优势,适合加保提高保额。

钢铁战士1号作为三峡人寿旗下的网销重疾险,对比刚停售的达尔文2号,新增了心血管保障,保障范围比较全面,各项责任的赔付力度都是一流水平,属于比较有特色的重疾险产品。男性交费有优势,加上男性高发的心血管疾病二次赔,更加适合男性选择。

但是注意后续补充医疗险,不给健康保障留缺口。

横琴人寿无忧人生2020保113种重大疾病,叠加赔付放宽至60岁前,没有年龄和保单年限限制,加上癌症二次赔门槛低、额度高,少儿特定疾病和心血管疾病覆盖“两头”,老小疾病都有保障。住院垫付、直付等增值服务实用性强,看病不再难、不再贵。但是没有医疗险兜底,健康保障不完善。

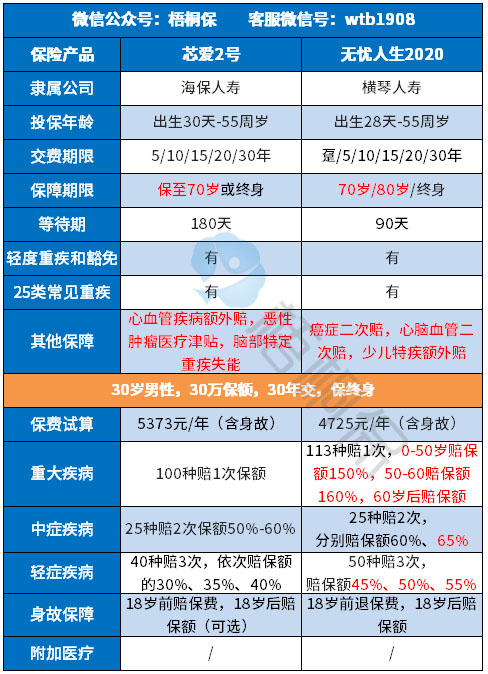

海保人寿旗下的芯爱系列专注心血管疾病保障,近期刚升级的芯爱2号100种重疾单赔,自带心血管特定重疾和轻症额外赔,赔付额度高,疾病覆盖好,可选癌症医疗津贴对癌症患者实用。但是需留意险种搭配的完整性。

那么,这两款产品各自有什么优势?哪种更有性价比?

本期主要分析:

1、两款产品的共同特点

2、两款产品在疾病定义、癌症保障等的不同

3、两款产品不同年龄的费率对比

4、横琴人寿和海保人寿网点分布情况

一、产品基本信息了解

1、重疾是“裸”险

两款产品都是互联网销售的险种,无组合的医疗险。

重疾的理赔门槛高,一般需满足一定的条件才能达到,许多小病小痛不能报销,而医疗险大病小病都能报,故需要通过另外的方式投保补充。

2、轻症少量隐形分组

轻症不分组赔多次,但是实际保障的疾病种类有少量的多项赔一项情况,即隐形分组,具体的疾病种类如下:

3、承保期限灵活

两款产品不仅能保终身,还能选择保定期,保定期作为消费型重疾险,费率很便宜,但是保定期平安到期不退保费。

无忧人生2020重症叠加赔,最高可叠加赔保额的60%,仅限50-60岁,有产品60岁前都能额外赔60%,条件更宽松。

芯爱2号是100种疾病单赔1次保额,没有叠加赔。

(1)轻症赔付比例

两款产品轻症都是不分组多赔,赔付比例高达3次,且按照保额递增赔,增幅为5%。

只是在首次赔付比例上,两款产品有差异,芯爱2号的首次赔比例是保额的30%,而无忧人生2020赔保额45%,故整体来看,无忧人生2020的赔付比例比芯爱2号高。

(2)高发轻症定义

轻疾没有统一的规定,各家公司在轻疾定义上不相同,在银保监规定的25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

6类高发重疾各自对应的轻疾,在两款产品中的对比如下:

小结:芯爱2号慢性肾功能定义宽松,无忧人生2020轻微脑中风定义宽松。但是整体看,两款产品在几类高发轻症的定义上,都偏严格,尤其是不典型心肌梗塞定义上,市场上很多产品是四项选二项,定义更宽松。

癌症是我国第一高发重疾,且治疗费用贵,衡量一款网销重疾险好与不好的重要标志,是看有没有癌症单独赔二次。

这两款产品都有癌症保障,但是承保的内容有区别,具体如下:

芯爱2号:癌症医疗津贴,即首次确诊癌症赔付后,自确诊1年后仍进行相关治疗、随诊或复查,再给付20%基本保额,最多给付3年。

对于“良性癌症”(如甲状腺癌)或发现比较早的癌症,这项保障责任很实用。不过给付额度不是最高的,有赔付保额30%的险种。

无忧人生2020:是癌症二次赔,包括癌症的新发、复发、转移、持续状态,赔120%保额,首次非癌症间隔1年,首次癌症间隔3年,赔付额度高,门槛低。

心脑血管疾病作为发病率仅次于癌症的高发重疾,疾病的凶险程度甚至比癌症更可怕,得不到及时的治疗,突发死亡的概率很大,很多就算得到了治疗,往往也伴随严重的后遗症,如瘫痪,后续长期的护理和疗养费,不是一般家庭能承担的起。

这两款产品都有心血管疾病额外保障。

具体的如下表格:

芯爱2号:针对指定的8种脑部特定重疾,首次确诊这8种特定疾病,间隔1年后仍生存,每年给付12%基本保额,最多给付10次。

无忧人生2020:18种少儿特定疾病额外赔100%保额,30岁之前患病,还有重疾叠加赔的50%保额,最高可获赔250%保额。一般的少儿特定疾病只保障至18岁或20岁,这款产品30岁前都能保,赔付条件宽松。

看下不同年龄的交费价格情况:

横琴人寿和海保人寿在市场上的知名度都不高,很多人可能会想不出名的“小”保险公司,后续理赔会不会很麻烦。

保险公司的成立门槛高,后面有保监监管,不用担心符合理赔条件而不赔,只是在网点的分布上,两家公司都还处于起步阶段,网点分布不及老牌保险公司。

横琴人寿成立于2016年,网点分布较少,主要集中在广东省内,全国其他地方暂时没有分公司。

海保人寿是一家新成立的公司,总部在海南海口,在其他地方暂时没有分支公司,网点分布极少。

产品点评:

两款产品作为网销重疾险,在承保期限和保障内容上,都很有特色,可选责任丰富,投保灵活度高。

其中无忧人生2020的癌症保障更好,毕竟癌症能单独赔多次,而芯爱2号只是赔20%。但是芯爱自带心脑血管疾病保障,赔付条件宽松,适合有心血管疾病相关家族史或心血管疾病高风险因素的人群。

而无忧人生2020在有住院垫付等增值服务的加持下,更家适合加保提高癌症二次赔保障人群使用。

不过两款产品后续都需要额外搭配医疗险。

太平洋人寿旗下的金福人生系列,作为主打系列重疾险,近期进行了升级,叫金福人生多倍保,在原有金福人生的基础上,可选附加重疾分5组5次赔付,癌症单独分组可以多赔,原有的亮点10类老年疾病叠加赔付、成人重症失能双倍赔继续保留。

在这个基础上,也可附加万能账户,可谓是创新性地将疾病保障+财富管理合二为一,金福优享实际上就是金福人生少交一年保费,价格相对便宜一点,保障上相同。

那么,作为重疾险金福人生多倍保怎么样?

本期主要分析:

1、金福人生多倍保在癌症多赔、叠加赔付上的核心优势

2、金福人生多倍保在特色保障、轻疾种类值得留意细节

3、太平洋人寿总体实力解析(网点分布、偿付能力、消费者投诉情况)

一、产品基本信息了解

二、主要优势分析

1、癌症单独分组

这款产品可选添加多次给付重大疾病保险,实现重疾多赔,其中高发的癌症单独分为一组,多赔的意义不打折扣。

2、老人关爱叠加赔

市场上的保险产品面向于老年人群体是比较芥蒂的,介于年龄、身体的原因,往往这类人群并不受保险公司待见。

而这款产品针对10类老年高发特疾(如脑中风后遗症、瘫痪、严重阿尔茨海默病、严重脑损伤、帕金森、运动神经元、肌营养不良症、严重多发性硬化、非阿尔茨海默病导致的老年痴呆、严重类风湿性关节炎)实行了叠加赔付。

重症与老年特疾一一对应,相当于买50万,61岁之后可赔付100万元。

3、组合医疗险实用价值高

(1)终身住院补贴2019:上限是30万,普通住院每天补贴100天(前三天免赔),手术住院每天补贴300元,重症监护每天补贴600元。获取的理赔金比较可观。但要留意价格也不低。

(2)乐享百万医疗:大病住不起医院,主要的一部分原因在于自费药报销,太保乐享百万医疗险2019亮点很多,譬如能垫付医药费、重疾不设免赔额等。在医疗险续保稳定性上,虽然这款产品的主险是续保每年审核,但合同附加了一张【保单特约】,约定指出:“上一年理赔不影响续保”,那么,变相意味着是可以承诺续保的,因此,消费者要关注一下有无特别约定。

两者(住院补贴+百万医疗)合并,对于住院报销可以兜底,面向于重症等大型疾病赔付比较稳妥。

三、值得注意的细节部分

1、轻症有多项疾病只赔一项

轻疾种类有隐形的分组,即多种疾病只赔一种的情况,具体疾病种类如下:

2、失能保障门槛不低

虽然18周岁--61岁前,拥有成人重疾失能保障可以赔付双赔保额,但是获取门槛并不低,注意几个关键词重疾导致失能、自主生活能力丧失、日常生活中六项必须满足三项,要求三个关键点全部满足,才有赔付,见条款规定:

3、交费价格更贵

看下不同年龄的交费情况:

金福人生多倍保的保费上涨了将近30%,如果想要添加完善的医疗险,更加考验交费能力。

4、癌症不能单独赔多次

虽然添加了重疾多赔,癌症单独分组,但并未实现癌症单独赔多次,癌症作为国内第一高发的重疾,治疗费用昂贵,很多产品间隔3年,癌症还能再赔,实用性更强。

四、太保综合实力

1、偿付能力:国内一百多家寿险公司,平均充足的偿付能力大致在200%左右,太保寿险核心与综合偿付充足率都是263%,远高于保监会规定的100%。且风险评级是A,非常优秀。

2、网点分布率:作为保险行业的领军龙头,总部在上海市,分支机构网点仅次于国寿和平安,网点覆盖率延伸至国内十八线城市。目前全国拥有40家分公司,2200余家中心支公司、支公司、营业部和营销服务部。

3、客户投诉率:从下表的排名来看,太平洋人寿的排名比较后,用户的口碑还算尚可,整体服务还算比较好。表格如下:

产品点评:

在金福人生的基础上,这款产品增加了多次赔付保障,癌症单独分组,大病多赔的意义不打折扣,有乐享百万兜底,加上太保国内网点多,这款百万医疗险又有住院垫付功能,在保障用户大病问题上没有毛病。

最大的创新点是可以和传世管家万能账户一起投保,传世管家账户可抵交保费,保底利率2.5%,不过从官宣的实际利率来看,最低在4.75%,最高在5%左右,比起中档4.5%利率还是高一些,加上太保多年来经营稳健,收益上应该还可以,同时享有健康保障和财富管理。

康宁保是中国人寿的一款新品,是返还型单次赔付型重疾险,搭配如E康悦百万医疗险续保条款很好,解决大病住院费用妥妥的,虽然兼有保障和储蓄,但从保障内容上看,和当前主流的消费型重疾险相比,差距很大,返本额度也需留意。

平安守护百分百是平安人寿即将推出的一款返还型重疾险,由两全保险+重疾险组合而成,其中两全险可选择保到60、70、80岁,而重疾险是可以保至终身的。平安到60/70/80岁,退还已交的保费,重疾险保障继续有效保至终身。

本文主要分析:

1、两款产品的相同点

2、在疾病保障、返还额度等核心保障的区别

3、两款产品的费率对比

一、产品基本信息了解

1、产品形态相同

两款产品都是两全附加重疾险的组合投保方式,平安生存到一定的期限,返还保费,产品形态都属于返还型重疾险,既能享有保障,又能储蓄一笔钱。

2、都可组合医疗险

康宁保组合的百万医疗险-国寿如E康悦,承保责任全面、续保审核宽松,续保只要第一年审核外,次年可正常续保,不会因为理赔或者身体原因拒保,因此重疾+百万医疗险搭配,很好的保障了大病。

平安附加的健享人生住院医疗险,保证续保五年,到期续保非常宽松,每次可以报销住院门诊,不仅可以应付小病,更可以应付慢性病,比如高血压、早期糖尿病等,长期看门诊复查都可以赔,同一疾病间隔30天可以再次报销,不限总额。

国寿的康宁保有120种重疾+60种轻症疾病保障,而守护百分百只有80种重疾保障。

在疾病保障这块,明显的康宁保更加全面,保障的综合性更好。

康宁保分为A/B两款,分别保30年和保至70岁,选择保30年,杠杆高,能起到以小博大的作用。

守护百分百则是两全可选保至60、70、80岁,平安到期退还保费,重疾险继续承保至终身。保障更加稳定,不用担心年纪大了或者身体变差,没有保障。

守护百分百是平安到期60/70/80岁(可以自行选择返还的年龄),返还已交保费,保证本金安全。

康宁保至70岁保险期满,未发生重疾/身故,赔30%-88%满期金(依据投保年龄而定),返还低,本金都不能拿回,性价比不高。

看下不同年龄的交费情况:

产品点评:

同样作为返还型重疾险,康宁保在疾病保障上面比守护百分百多了60种轻症保障,加上组合长久呵护住院费用和如e康悦百万医疗险一起投保,康悦医疗险承诺续保,健康保障全面,加上平安到期能拿钱,兼有保障和养老。

平安守护百分百在保障内容上相对单一,只提供重疾、身故保障,但是平安到期拿完保费,还能继续享有重疾保障,更好的发挥了有病保病,无病养老的双重功能。

如果想要更全面一点的保障,可以考虑康宁保,但是返还有点低,不能保证收回本金,守护百分百虽然交费上比康宁贵,但返还型重疾险的功能发挥的更好,能保证本金安全。

超级玛丽2020max作为信泰人寿旗下2020的新款重疾险,有赔付最好的重症叠加责任,组合的癌症二次赔和心血管疾病赔二次额度高、门槛低,但是特定疾病赔付二选一,轻症有隐形的分组,需格外关注。

横琴人寿是珠海第一家全国性寿险公司,成立于2016年,注册资本20亿元,背后是铧创投资管理有限公司、亨通集团等5家股东。旗下的优惠宝可自由选择是否附加身故,特点是60岁前确诊重疾可以额外赔付60%保额,并且包含癌症二次赔付保障,赔付门槛低。但是老年群体能买的保额低,且需留意保障的完整性。

本期主要分析:

1、两款产品的相同点

2、两款产品在承保疾病、赔付规则方面对比

3、两款产品不同年龄的交费价格对比

4、横琴人寿和信泰人寿哪家实力强?

一、产品基本信息了解

1、互联网“裸”重疾险

两款产品为互联网重疾产品,无可组合的医疗险,需要额外投保无免赔住院医疗和百万医疗来进行补充。

2、轻症承保疾病种类不实际

轻症在实际赔付的时候,有多项疾病赔一项的情况,实际保障的疾病种类不实际,具体的疾病种类如下:

3、癌症单独赔多次

两款产品都可选附加癌症的二次赔付约定,在间隔期和赔付额度上相同,居于市场顶尖水平,具体如下:

优惠宝:60岁前确诊重疾额外赔60%保额,没有投保年龄和保单年度的限制,可以说是目前市场上叠加赔付最好的险种。

超级玛丽2020max也是重症单赔保额,但是有重症叠加赔,60周岁前,发生重疾可额外获赔保额的50%。见条款:

一是从理赔的额度上来看:虽然两款都是不分组赔3次,但是优惠宝是赔保额的40%,超级玛丽2020max是赔保额的45%。

二是从高发轻症的定义上看:轻疾没有统一的规定,各家公司在轻疾定义上不相同,在银保监规定的25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。6类高发重疾各自对应的轻疾,在两款产品中的对比如下:

小结:优惠宝在轻微脑中风后遗症定义上宽松,超级玛丽2020max在慢性肾功能衰竭理赔门槛上更低,但是整体来说,两款产品在这几款疾病定义上都偏严格,尤其是不典型心肌梗塞的定义,市面上有很多产品是四选二,理赔更容易。

超级玛丽2020max有首次确诊重疾急性心肌梗塞或进行冠状动脉搭桥术3年后,再次确诊,赔120%;

首次确诊2种心血管疾病之外的重疾(不含癌症)180天后,确诊急性心肌梗塞、或冠状动脉搭桥术,赔付120%保额。

需注意:作为可选附加责任,不是单独存在,而是和癌症二次赔捆绑销售,赔付的时候二选一赔。

优惠宝相对来说较单一,没有更多的额外保障。

优惠宝身价保障可选,投保灵活度高,未成年前在保费和现价取大赔,成年后赔保额。

超级玛丽2020max没有身价保障,对于想要身价保障的人群来说,需要再补充寿险。

看下不同年龄的交费情况:

两款产品都只含基本责任的前提下,优惠宝每年的交费比超级玛丽2020max贵个几百块。

横琴人寿成立于2016年,注册资本20亿元,横琴人寿的网点分布较少,主要集中在广东省内,全国其他地方暂时没有分公司。

信泰人寿是2007年创立的,注册资本金为50亿,全国有18家分公司,250+营业网点,分支机构众多,在日后办理保全和理赔上,不用邮寄资料,时效快很多。

产品点评:

两款产品作为网销重疾险,兼有网销险种的优点和不足,优点是保障内容丰富、费率便宜,缺点是不能组合医疗险,健康保障不完整。

就产品的保障形态而言,基本无差,细微之处体现在优惠宝的叠加赔付额度更高,有身价保障可选。不过超级玛丽2020max也有自身的优势,心血管疾病和癌症保障二选一,能满足更多群体的需求。

中信保诚是一家中外合资的保险公司,旗下最近上市了一款尊享惠康2020重疾险,颇有特点,重疾可赔1次,轻症可赔7次,对于糖尿病息息相关的疾病可额外赔150%保额,另外还有长期护理保险金,对老年群体友好。不过交费不便宜,不适合一般工薪阶层。

尊享惠康2020成人版怎么样?值得投保吗?

本文主要分析:

1、在轻重疾保障、特定群体保障上等核心优势

2、在轻疾定义和划分、医疗险续保等需留意

3、中信保诚公司实力怎么样?

一、产品基本信息了解

二、主要核心优势分析

1、杠杆好 豁免保费多

最长30年的交费期,缴费期越长保费的杠杆效应越好,保单的保费豁免功能得到最大程度的体现,对被保险人更有利。

2、糖尿病人投保有利

针对75岁前糖尿病导致的并发症【“糖尿病足”和“糖尿病性视网膜病变(DR)导致的视力严重受损”】,可多赔保额50%;

75周岁前确诊为5种糖尿病特定并发症,额外按基本保险金额给付。5种特定并发症包括:双目失明、失去一肢及一眼、多个肢体缺失、因器官功能衰竭实施的肾脏异体移植、胰腺移植。

3、长期护理保障

还有长期护理保险金模式,也就是60周岁后,被诊断为“自主生活能力完全丧失”,每月给付1/120基本保额,连续给付10年,共计120次,相比较而言,这笔钱比重疾险理赔门槛要低不少。

三、值得注意的细节部分

1、医疗险续保审核严苛

组合的小雨伞医疗A款和暖宝保百万医疗险,虽然保障范围全面,但是续保审核上偏严,第一年发生理赔,第二年不一定续保。

续保对于医疗险是非常关键的,若发生重疾或慢性病的时候,如果不能续保,对于消费者来说是属于已经有这些疾病病史,很难有机会买别的医疗险。

这两者医疗续保条款相同,都是:

注意:目前市场上有不少重疾险产品本身性价比不错,还能组合承诺续保或保证续保五六年的医疗险。

2、无豁免责任

不自带被保人轻症豁免,需额外添加投保,如果不投保,意味着给付轻症保险金后,投保人要继续交费,不够人性化,增加了投保人的经济负担。

四、中信保诚网点分布和服务质量情况

公司实力:

中信保诚成立于2000年,是一家中外合资公司,注册资本23.6亿元人命币,目前在全国有20家分公司。具体分布如下:

消费者投诉:

关于一家公司的服务质量,直接体现在《保险消费投诉相对量情况统计表中》,可以看出,中信保诚的排名都较靠后,说明投诉较少,具体情况如下:

产品点评:

尊享惠康2020成人版是中信保诚最新升级的重疾险,它的特点在于对糖尿病及其并发症的保障很充足,对于一些特定疾病,赔付的保额直接翻倍。但是价格比较高,很考验消费者的交费能力,且组合的医疗险续保年年审核,综合性价比不高。

2020年4月,平安旗下的旗舰型重疾险平安福系列迎来了第8次升级,平安福2020版不再以寿险组合重疾方式投保,重疾作为主险,保障100种重大疾病赔1次保额,延续早期癌症赔付优、小额医疗险反复赔的优势,价格上也带来一定变化。

三峡人寿的钢铁战士1号重疾险,作为网销重疾险,轻中重症作为基本保障,承保灵活,加上60岁前能额外赔付50%保额,癌症单独赔二次、心血管疾病额外保障,保障责任丰富,但是需留意保障的完整性。

本文主要分析:

1、两款产品在疾病定义、癌症赔付等核心保障区别

2、两款产品在险种组合上的不同

3、对于费率之间的差异对比

4、网销和传统渠道重疾险理赔的差别

一、产品基本信息了解

一是从赔付规则来看:

平安福2020有轻疾赔付增保额,轻疾赔了20%,主险和重疾还额外增加20%,实际赔付达到40%;

钢铁战士1号也是轻症多赔,50种赔3次,赔保额40%。

二是从几类高发轻症的定义上看:

行业内对于轻疾定义是无定论的,保监规定须承保25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

与之相对应的轻疾分别是“早期癌症、轻微脑中风后遗症、不典型心肌梗塞、冠状动脉介入术、慢性肾功能衰竭、造血干细胞移植(没有轻疾)“。具体看看这些高发轻症的定义:

平安福2020有赔付最好的早期癌症,另外几项高发轻症的定义也宽松。和钢铁战士1号相比,平安福2020在冠状动脉介入手术和慢性肾功能衰竭的理赔上门槛低很多。

三是从承保的疾病种类上看:

两款产品都有轻症疾病隐形分组,即多项疾病只赔一项的情况,承保的疾病种类不实际,具体的疾病种类如下:

行业只规定必须承保的25类疾病,其他的都是各家公司自己规定的。而重疾的理赔不是依据疾病名称,会要求达到一定的条件才能获赔。通过对比发现,在高发疾病的定义上,平安福2020整体要宽松些,具体如下:

平安福2020:

平安福附加癌症多次赔付,癌症确实是最有可能赔多次的险种,但是需要注意:

一是:必须首次赔付重疾为癌症,才能实现附加癌症多次赔付,如果首次重疾非癌症,那么附加癌症就不能多赔(附加癌症的保费就白交了)

二是:癌症两次赔付间隔为5年,像甲状腺癌、乳腺癌五年生存率比较高,二次赔付有可能,但是像肺癌、胃癌等五年生存率比较低,这个间隔期就比较长,市场上同类产品最快间隔3年就可以赔第二次。

钢铁战士1号:

(1)癌症二次赔

第二次确诊的重疾为癌症,可赔付120%保额,包括癌症的新发、复发、持续、转移;

如果首次重疾为癌症,癌症二次赔付需间隔3年;

如果首次重疾不是癌症,癌症二次赔付需间隔180天。

(2)心血管疾病额外赔

心血管轻症、重症都能赔,分别各自覆盖5种疾病。

其中特定心血管轻症疾病,自赔付特定心血管轻症疾病满1年后,再次确诊患有同一种疾病,赔付40%保额,限赔付1次;

第二次重疾确诊为特定心血管重疾,可赔付120%保额,间隔期1年;

注意:如果首次重疾为特定心血管重疾,第二次需确诊为同一种特定心血管重疾,才能赔付。

钢铁战士1号不能组合医疗险一起投保,相当于是一款“裸”重疾险,如果买的保额不够高,很可能无法完全支付医疗费用。组合医疗险一起投保,医疗险的报销原则是实报实销,只要在额度内,就诊费用都能赔。

平安福能组合完善的小额医疗和百万医疗险。

平安福2020附加的无免赔医疗-健享人生,5年之内可保证续保,并不限年度总额,关键是同一疾病,时隔30日能重复报销,每次都能报门诊,对于经常生病或慢性病经常看门诊复查的客户有利。

附加的百万医疗-平安E生保,可垫付医药费,承保内容齐全,且只要不停售,不会因为客户上年度理赔或健康变化拒保,客户不需要担心续保问题,不会有二次审核。

看下不同年龄交费情况:

网点分布:

三峡人寿2017年成立,主要经营互联网保险,目前网点少,目前仅在重庆设立了分公司。

平安成立时间早,在国内分支机构分布广泛,不用担心当地没有网点的问题。

但是重疾险的理赔,说实话和网点分布多少关联不大,即使是线下渠道的产品,理赔也在往线上发展,重疾险的理赔关键还是看疾病定义的宽松程度。

消费者投诉:

从保监会最新公布的《保险消费投诉相对量情况统计表》,可以看出两家公司的排名整体靠后,说明投诉较少:

产品点评:

钢铁战士1号作为三峡人寿旗下的网销重疾险,保障范围比较全面,各项责任的赔付力度都是一流水平,属于比较有特色的重疾险产品。但是注意后续补充医疗险,不给健康保障留缺口。

平安福整体疾病定义宽松,加上强势医疗险,搭配捆绑销售的附加E生保保证续保五年版或单独销售的承诺续保的E生保2020,综合保障完善,但是交费不便宜,适合中高收入家庭。

可以平安福2020保额买低一点,组合完善的医疗险组合,然后通过钢铁战士1号加大保额,做足重疾的保障。