高免赔的医疗险,赔付门槛颇高,在续保审核上就显得尤为重要了,也能彰显出百万医疗险的实用投保价值。

国寿如E康悦,是中国人寿的明星医疗险产品,罹患癌症每年补贴5万,保障全面,续保审核宽松,自面市以来热度不减。美中不足的地方在于免责条款里有让消费者留意的细节。

太平超e保2019是太平人寿旗下最新的百万医疗险,在旧版超e保2018版基础上进一步升级,恶性肿瘤医疗提升为重疾医疗,重疾住院津贴给付天数高,保障责任范围更广,加上无免赔优惠,保障力度更大了。只不过续保审核模糊,稳定性欠佳。

那么,两款产品哪款的性价比更高?

本期分析:

1、两款产品承保内容细节上区别

2、两款产品在续保上的不同

3、两款产品的免赔额、免责范围不同

4、两款产品的费率对比

一、产品基本信息了解

对于住院可能产生的费用,主要是住院保险金、特殊门诊保险金、门诊手术保险金、住院前后门急诊保险金。这两款百万医疗都有包括,医疗费用的报销全面。

但是在“住院前后门诊费用”的报销上,超e保是涵盖住院前7天出院后30天的费用,而国寿如E康悦只是包含住院前7天出院后7天的费用。

相对来说,国寿如E康悦能报销的门诊费用天数较少。

(1)医疗保险金

超e保2019:一般医疗200万,加上重疾医疗200万,合计400万的额度,算是不错的。

国寿如E康悦是一般医疗100万,恶性肿瘤100万,合计200万的额度,相对来说没有超e保高。

(2)住院津贴

超e保2019:有重疾住院津贴责任,每天可补贴300元,最多补贴180天。

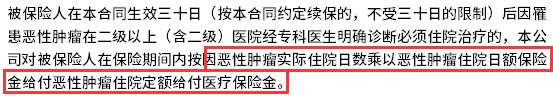

如E康悦是恶性肿瘤医疗保障,除了医疗费用报销额度外,如E康悦有5万的恶性肿瘤住院定额给付医疗金,根据实际住院天数有200元/天。如下:

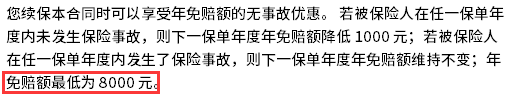

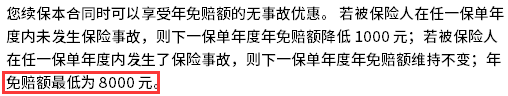

超e保2019:有1万元的免赔额,确诊重疾0免赔额。此外还有“无免赔优惠”,如果在第一年没有发生理赔的话,免赔额在第二年续保时可以减少1000元,最多减少2000元。

也就是说,原本需要超过1万元医疗费用才能理赔的,最低超过8000元就可以理赔了,免赔额更低了。见条款:

国寿如E康悦是属于绝对免赔,无论一般医疗和恶性肿瘤医疗都是1万的免赔额。

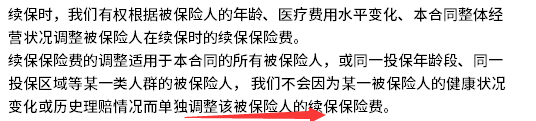

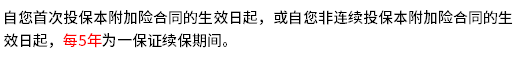

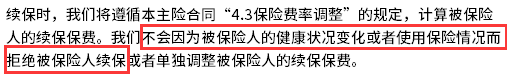

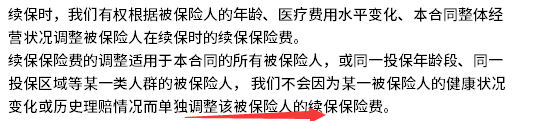

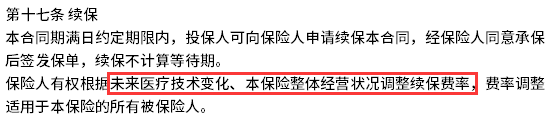

超e保2019:续保审核条款并没有明确规定,只是规定上年度理赔及健康状况变化不影响费率,续保审核模糊。下面是太平超e保2019的续保条款:

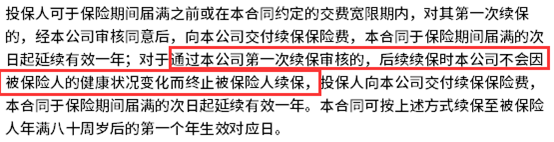

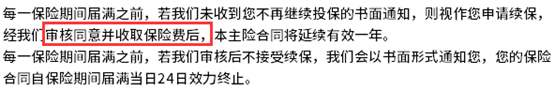

如E康悦的续保是通过第一次续保,后续续保无需审核,只是停售不再接受续保,具体如下:

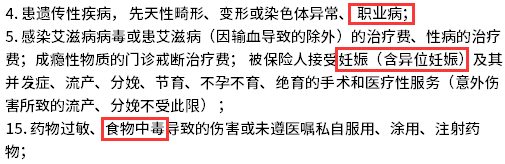

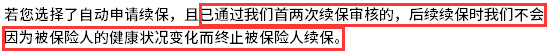

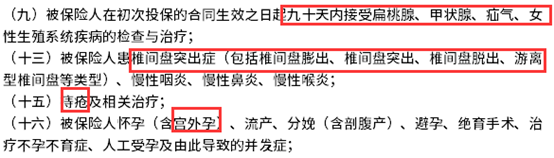

太平超e保2019款对于“职业病”、”宫外孕”、”食物中毒”不赔,很多百万医疗险针对此项是可报销的。具体见本险种条款:

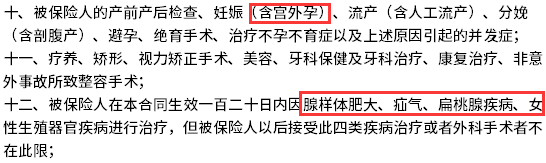

国寿如E康悦的免责更为细致,条款规定在本合同生效一百二十日内因腺样体肥大、疝气、扁桃腺疾病、女性生殖器官疾病进行治疗不赔,具体见条款:

看下不同年龄的交费价格:

产品点评:

一款医疗险实用与否,取决于续保、承保内容。

从承保内容来看,两款产品大方向都没问题,但是在细节处,超e保2019更有优势,一是住院前后门诊费用保障天数更长,二是住院津贴是重疾,而不是恶性肿瘤,涵盖的疾病范围更广,三是免责范围中不合理条款更少。

但是从续保上来看,国寿如E康悦是非常有优势的,第一年审核通过后,续保不再审核,不用担心理赔或健康状况变化不能续保。超e保2019的续保审核模糊,是续保审核条款比较模糊,可能面临第二年无法续保,保障中断。

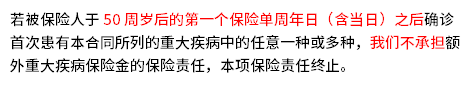

近期刚刚上市的昆仑健康守卫者3号,重疾不分组多赔,无论首次还是二次都能获得额外赔付,保障额度高,自带少儿特定疾病额外给付1.5倍保额,最高能获赔2.5倍保额,癌症津贴保障有特色。需留意保障的完整性。

平安福2019II保150类疾病,赔完轻症重疾保额相应递增,是一大特色,同时有市场上最好的早期癌症赔付,附加的小额医疗险针对慢性病反复赔,百万医疗险续保稳定,但是费率不低,并不适用于工薪族。

那么,这两款产品哪款的性价比更高?

本文主要分析:

1、两款产品在产品组合形态上的不同

2、两款产品在承保内容细节上的区别

3、两款产品在其他保障条约上的不同点分析

4、对于费率之间的差异对比

5、网点分布和消费者投诉情况

一、产品基本信息了解

守卫者3号是多赔型重疾险,重疾不分组多赔,重疾多赔的概率不减。

此外还有叠加赔付,首次确诊重疾在保额(投保前15年额外赔保额50%)、保费和现价取大赔;第二次确诊重疾,赔付120%基本保额。无论首次还是二次确诊重疾,都有叠加赔付,赔付的额度高。

平安福2019II是单赔型重疾险,直接赔保额。

守卫者3号作为网销重疾险,不仅能保终身,还能保定期至70/80岁,承保期限灵活,而平安福2019II是一款保终身的重疾险。

保定期至70/80周岁对于高发重疾年龄段完全覆盖,在此基础上费率会比保终身低,更加有优势。

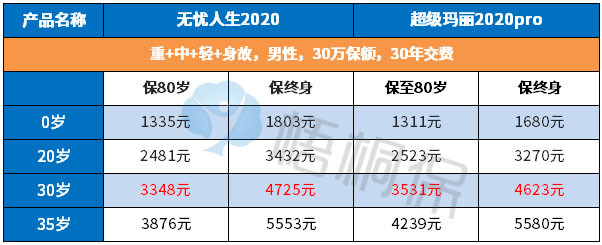

不同年龄的交费价格如下:

(1)产品形态

平安福2019II主险和重疾保额非1比1,比如主险51万,重疾50万,发生重疾以后,主险保额等额减少,但是主险还有1万依旧有效,附加长期意外,恶性肿瘤、住院医疗健享、平安E生保统统还可以报销,权益不中断。

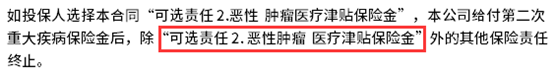

守卫者3号发生重疾赔付后,如果投保了“恶性肿瘤医疗津贴保险金”责任,则该项责任继续有效,其余的保险责任终止。见条款规定:

(2)组合医疗险情况

守卫者3号作为网销重疾险,没有组合医疗险一起投保。

平安福2019II可组合完善的小额医疗险和百万医疗险。

小额医疗险:

附加的小额医疗-健享人生,5年之内可保证续保,并不限年度总额,关键是同一疾病,时隔30日能重复报销,每次都能报门诊,对于经常生病或慢性病经常看门诊复查的客户有利。续保条款如下:

百万医疗险:

附加的百万医疗-平安E生保,可垫付医药费,承保内容齐全,且只要不停售,不会因为客户上年度理赔或健康变化拒保,客户不需要担心续保问题,不会有二次审核,具体如下:

平安福2019II:

(1)可附加恶性肿瘤赔多次

包括癌症的复发、新发和持续存在。但前提是首次发生重疾必须是癌症,才可以赔多次,如果首次重疾不是癌症,那么附加癌症多次赔会终止,其他附加长期意外和附加险依然有效。

并且两次癌症赔付的间隔期为5年,时间较长。

(2)长期意外

自驾和公共交通都是双倍赔,保至70岁,没有航空交通意外保障。

守卫者3号:

(1)癌症津贴保障

守卫者3号是恶性肿瘤津贴保障,确诊恶性肿瘤1年后,如果仍需治疗,每年可补贴30%基本保额,最多可以领3年。

在当前癌症治疗周期长的背景下,可以用来支付医疗费用或者其他支出对消费者有利。

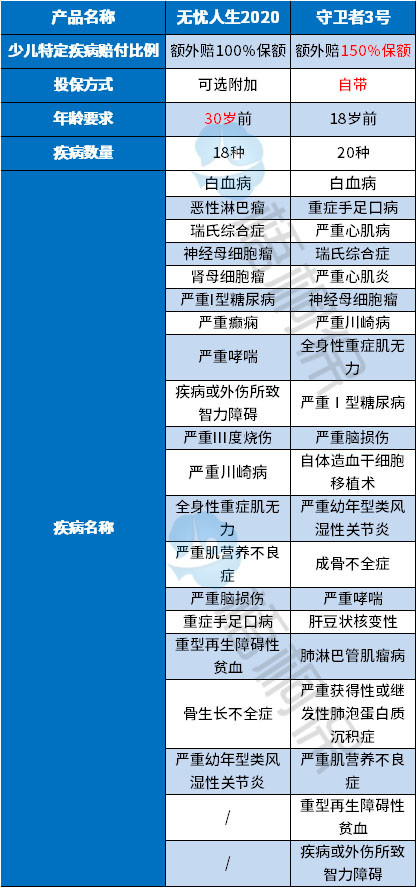

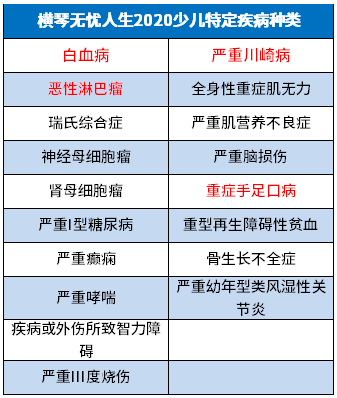

(2)少儿特定疾病保障

守卫者3号自带20种少儿特定疾病保障,18岁前确诊少儿特定疾病额外赔保额的150%,相当于最高可获得250%保额的赔付,涵盖少儿群体高发的疾病,具体如下:

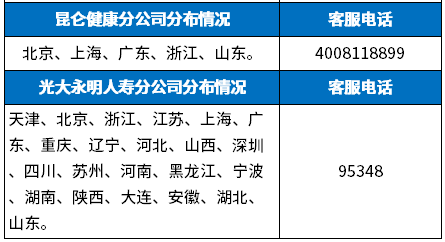

(1)网点分布

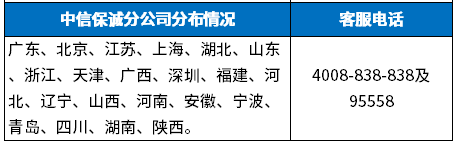

保险公司的网点分布情况,对于日常保全和后续的理赔服务关系重大,网点分布广泛,覆盖全,保全更方便,理赔速度更快,不需邮寄资料更便捷。

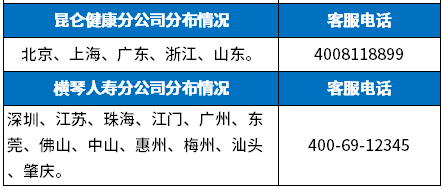

昆仑健康成立于2006年,虽然成立时间比较早,但是分支机构少,从官网显示目前只在北京、上海、广东、浙江、山东有分支机构。

平安人寿成立时间早,实力雄厚,目前在全国大小城市都有网点分布,线下办理业务方便。

(2)消费者投诉情况

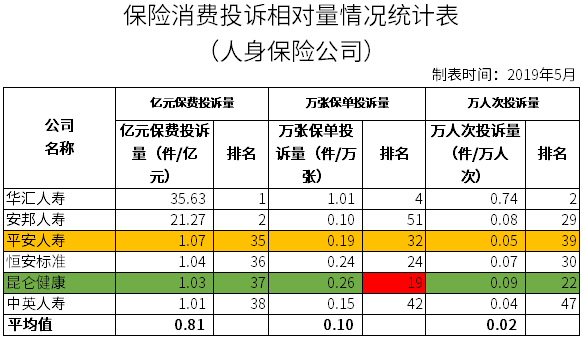

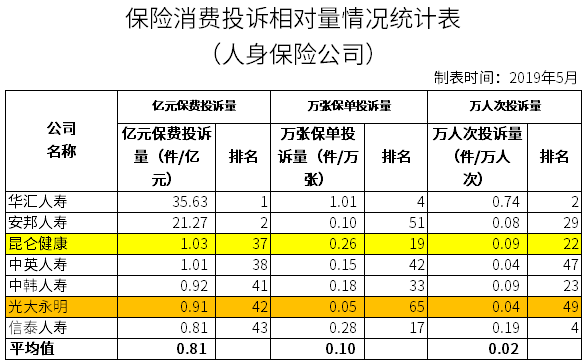

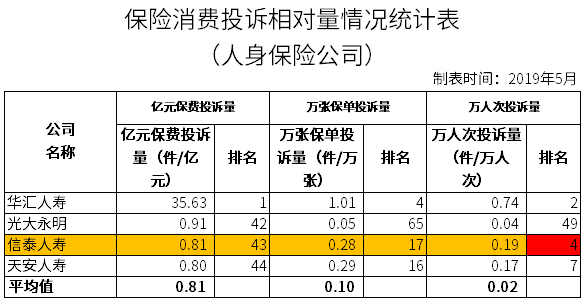

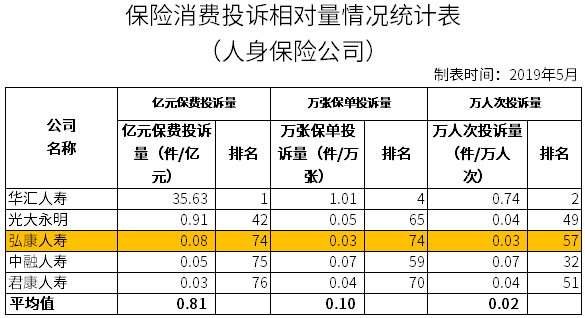

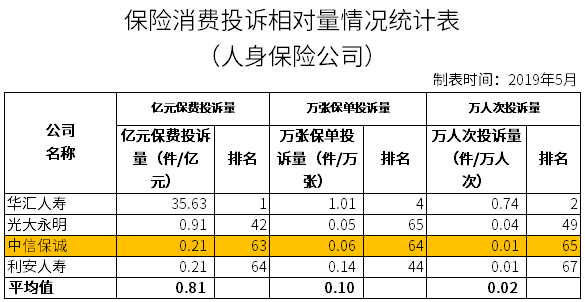

通过保监会公布《保险消费投诉相对量情况统计表》的数据中,我们可以看到各家保险公司的排名情况,排名越靠前,意味着投诉越多。

从下表中可以看出昆仑健康有项排名相对靠前,需要留意保险公司服务质量情况,具体情况如下:

产品点评:

一款是平安人寿旗下的品牌产品,一款是昆仑健康刚推出的网销重疾险。从保障的完整性上来说,两款产品都很全面。

守卫者3号作为网销险种,最大的不足是不能附加医疗险组合,如果单纯购买重疾险,万一出险保障是有缺口的,毕竟想要单靠重疾险的保额同时承担治疗费和生活费,还是有压力。但作为网销险种,不仅费率便宜了很多,还能选择保定期,更大程度上降低了保费。

平安福2019II有赔付最好的医疗险组合,无免赔医疗与百万医疗险的无缝衔接,续保稳定性好,在健康保障上完整性是无敌的,但想买足保额考验交费能力。

最好的做法,是平安福2019II保额买低一点,附加全面的医疗险组合,再通过守卫者3号加保提高保额。

当前癌症高发多发的背景下,很多保险公司推出各色针对癌症多次保障的险种。要么直接重疾多赔型,要么单赔重疾险添加癌症二次赔,两种形态的产品,各有特色。

近期活跃在网销保险市场的横琴人寿,新出的无忧人生2020重疾单赔,保113种重大疾病,叠加赔付放宽至60岁前,没有年龄和保单年限限制,加上癌症二次赔门槛低、额度高,少儿特定疾病和心血管疾病覆盖“两头”,老小疾病都有保障。住院垫付、直付等增值服务实用性强,看病不再难、不再贵。但是没有医疗险兜底,健康保障不完善。

昆仑健康新上市的守卫者3号是重疾不分组多赔,无论首次还是二次都能获得额外赔付,保障额度高,自带少儿特定疾病额外给付1.5倍保额,最高能获赔2.5倍保额,癌症津贴保障有特色。需留意保障的完整性。

那么,这两款产品哪种形态的产品更加有性价比?

本期主要分析:

1、两款产品的共同特点

2、两款产品在疾病定义、癌症保障等的不同

3、两款产品不同年龄的费率对比

4、昆仑健康和横琴人寿网点分布

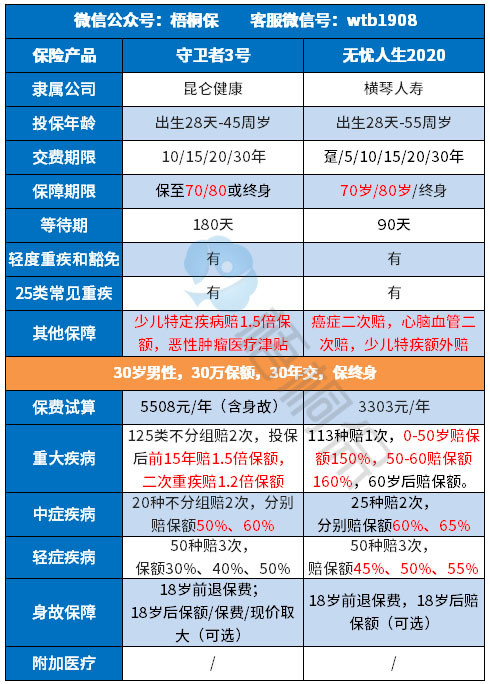

一、产品基本信息了解

1、重疾是“裸”险

两款产品都是互联网销售的险种,无组合的医疗险。

重疾的理赔门槛高,一般需满足一定的条件才能达到,许多小病小痛不能报销,而医疗险大病小病都能报,故需要通过另外的方式投保补充。

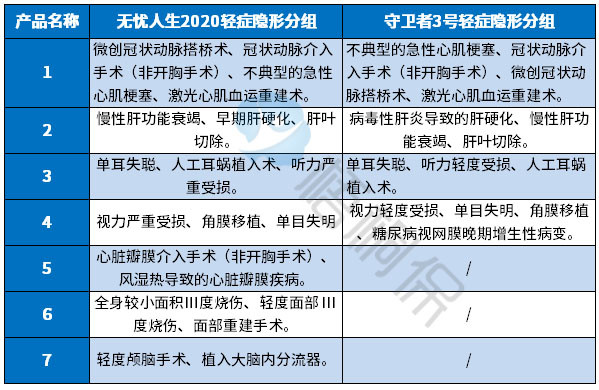

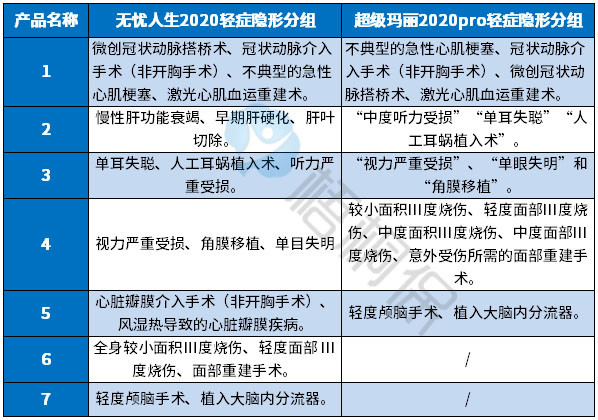

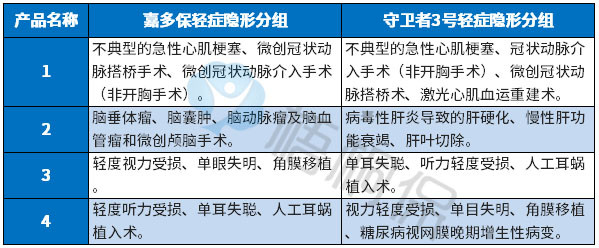

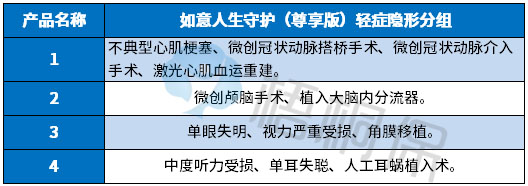

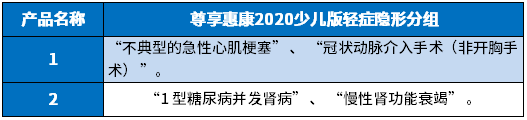

2、轻症少量隐形分组

轻症不分组赔多次,但是实际保障的疾病种类有少量的多项赔一项情况,即隐形分组,具体的疾病种类如下:

3、承保期限灵活

两款产品不仅能保终身,还能选择保定期,保定期作为消费型重疾险,费率很便宜,但是保定期平安到期不退保费。

(1)基本保障

守卫者3号是多赔型重疾险,重疾不分组多赔,目前市场上的多赔型重疾险,都是分组多赔,不分组多赔意味着首次赔付不影响其他疾病二次赔付的概率,在多赔型重疾险中,产品形态更好。

无忧人生2020重疾单赔,赔1次保额。

(2)叠加保障

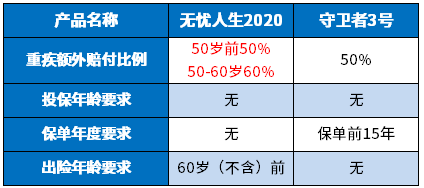

重症叠加赔,是在给付基本保额之外,再额外给付一定比例的保额,相当于加量不加价,但是都有一定的条件限制,这两款产品也有重症叠加赔,具体的情况如下:

小结:从叠加赔的额度和限制条件来看,无忧人生2020的都更好。

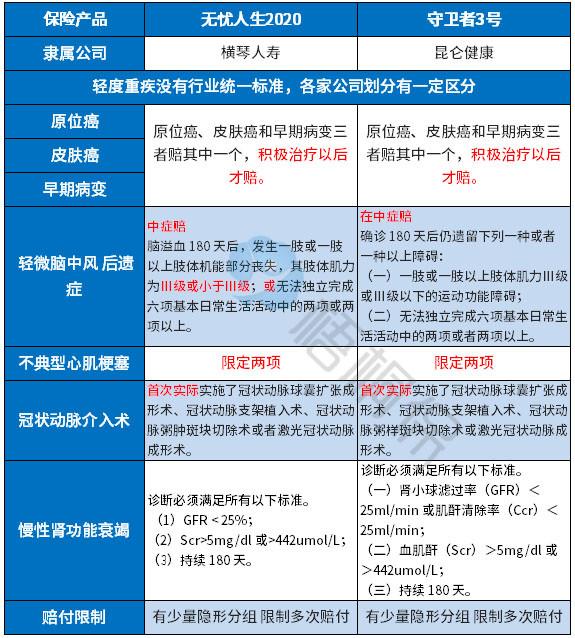

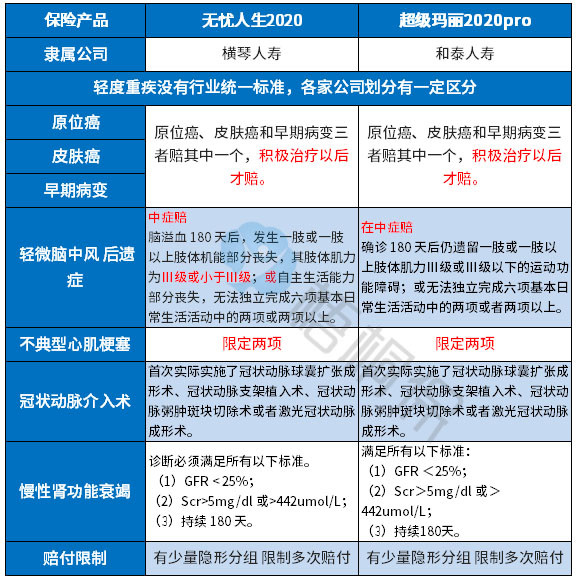

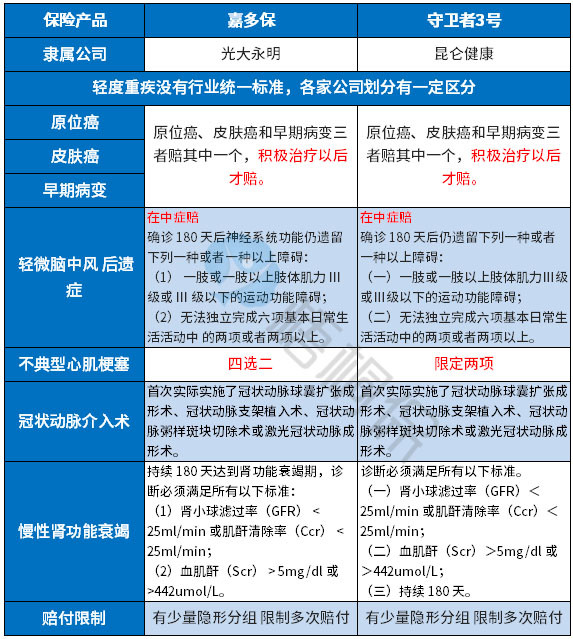

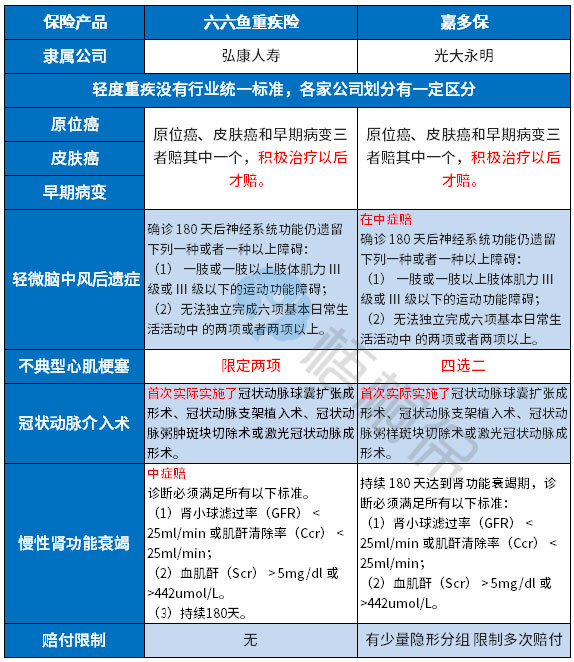

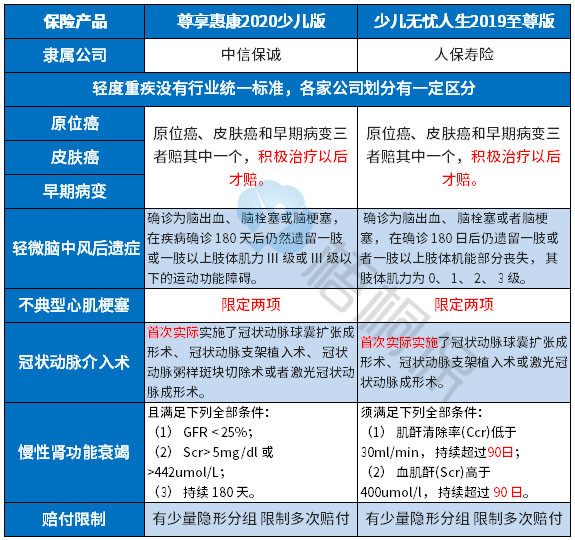

虽然保险行业协会对于轻症没有统一的规定,但是好的产品会覆盖高发的轻症(是否高发以对应重症理赔情况而定,无统一规定)。

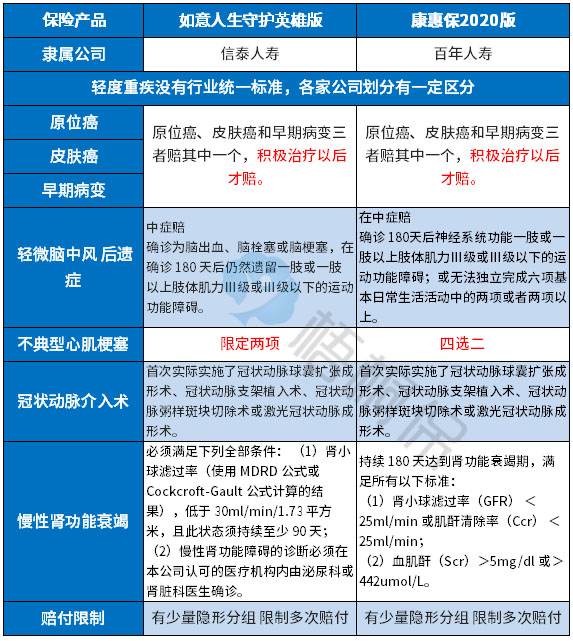

以下6类重疾是理赔次数较多的,分别是:癌症,脑中风后遗症,急性心肌梗塞,冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭,它们所对应的轻疾中,两款产品具体的承保情况如下:

小结:两款产品高发轻症保障全面,且在轻微脑中风后遗症的定义上宽松。

守卫者3号:可选恶性肿瘤津贴保障,确诊恶性肿瘤1年后,如果仍需治疗,每年可补贴30%基本保额,最多可以领3年。

在当前癌症治疗周期长的背景下,可以用来支付医疗费用或者其他支出,对消费者有利。

无忧人生2020:可选附加恶性肿瘤二次赔付责任,包括癌症的新发、复发、转移、持续状态,赔付门槛低。具体分为两种情况:

首次重疾为恶性肿瘤,间隔期3年后,可获得120%保额赔付;

首次重疾非恶性肿瘤,间隔期1年后,首次确诊恶性肿瘤,可获得120%保额赔付。

无忧人生2020的癌症二次赔付额度高,很多恶性肿瘤二次赔是直接赔保额,这款赔120%保额,赔付额度更好。

两款产品都有少儿特定疾病保障,但是在投保方式上和具体的赔付细节上,有区别,具体如下:

小结:从保障内容上看,守卫者3号的少儿特定疾病保障更好,赔付额度高,不用额外附加,但是只保至18岁。

无忧人生2020:

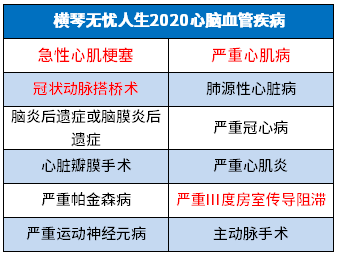

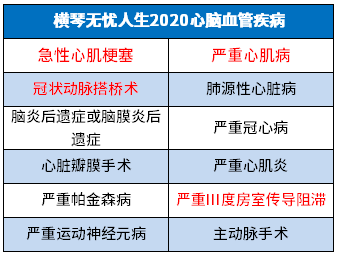

(1)心脑血管疾病

可选添加心脑血管疾病额外赔,最高可获赔200%保额,具体分两种情况:

首次重疾非12种约定心脑血管疾病,间隔期1年后,确诊心脑血管疾病,可获赔100%保额;

首次重疾为12种约定心脑血管疾病,间隔期3年后,再患心脑血管疾病,可获赔100%保额。

心脑血管病种如下:

(2)增值服务

提供大病一站式就医绿通、大病门诊预约及医疗陪诊、大病住院安排、住院垫付/直付/免押金住院等。

直接解决看病难、看病贵的难题,对消费者来说更实用。

守卫者3号:特色保障内容较单一,没有更多的可选保障。

看下不同年龄交费价格对比:

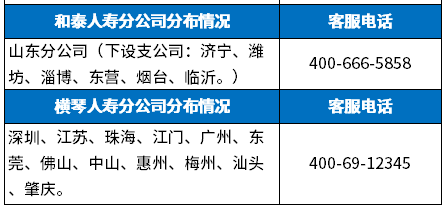

保险公司的网点分布情况,对于日常保全和后续的理赔服务关系重大,网点分布广泛,覆盖全,保全更方便,理赔速度更快,不需邮寄资料更便捷。

昆仑健康成立于2006年,虽然成立时间比较早,但是分支机构少。

横琴人寿的网点分布较少,主要集中在广东省内,全国其他地方暂时没有分公司。

具体的网点分布情况如下:

产品点评:

守卫者3号是作为多赔型重疾险,疾病不分组,多赔的产品形态好。加上叠加赔付门槛低,自带特定疾病保障,综合保障更好,可选恶性肿瘤津贴保障有特色,但是交费不便宜。

横琴无忧人生2020虽然是重疾单赔,但是能添加癌症二次赔,且赔付额度高、门槛低,能弥补重疾单赔的不足。此外叠加赔付额度高、条件宽松,心血管、少儿特定疾病保障内容好,覆盖疾病高发的年龄段两端。加上保定期,费率更有优势,适合加保提高保额。

只是两款线上销售的都没有组合的医疗险,需要注意医疗险的额外补充。

太平超e保2019是太平人寿旗下最新的百万医疗险,在旧版超e保2018版基础上进一步升级,恶性肿瘤医疗提升为重疾医疗,重疾住院津贴给付天数高,保障责任范围更广,加上无免赔优惠,保障力度更大了。只不过续保审核模糊,稳定性欠佳。

健康尊享D款延续了泰康人寿医疗险“免赔额设计人性化”和“续保审核宽松“的优良传统,免赔相对医保可抵扣免赔额的设计,在某些情况下,理赔金额远高于雷打不动1万免赔额的医疗险,续保如果前两次通过之后,第三年起不用再担心因健康状况续保被续保,稳定性强,但单项报销有额度限制。

那么,在这两款险种前面,应该选择哪一款比较划算?

本文主要分析:

1、两款产品在续保上的不同

2、两款产品在承保内容细则不同

3、两款产品在免责范围和免赔额上的不同

4、两款产品在费率上的不同

一、产品基本信息了解

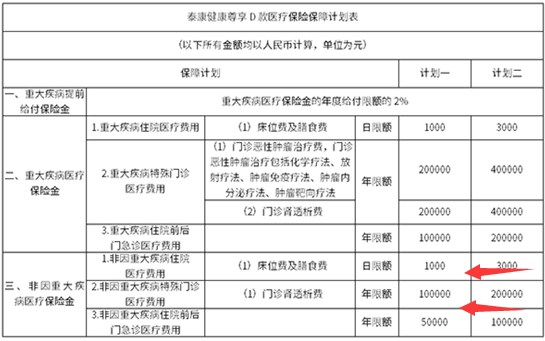

(1)医疗保险金

超e保2019:一般医疗200万,加上重疾医疗200万,合计400万的额度,算是不错的。

健康尊享D:计划一和二含一般医疗险一般医疗险(100万-200万元)、非重疾医疗(50万-100万),是一般百万医疗险的“标配”。

(2)住院津贴

超e保2019:有重疾住院津贴责任,每天可补贴300元,最多补贴180天。

健康尊享D没有津贴给付。

两款产品针对住院就诊的项目:住院医疗、特殊门诊、门诊手术以及住院前后门急诊,保的都很齐全,无遗漏。不过泰康健康尊享D有单项限额,超e保2019针对医疗费用报销根据合同约定进行理赔。如下:

超e保2019:有1万元的免赔额,确诊重疾0免赔额。此外还有“无免赔优惠”,如果在第一年没有发生理赔的话,免赔额在第二年续保时可以减少1000元,最多减少2000元。

也就是说,原本需要超过1万元医疗费用才能理赔的,最低超过8000元就可以理赔了,免赔额更低了。见条款:

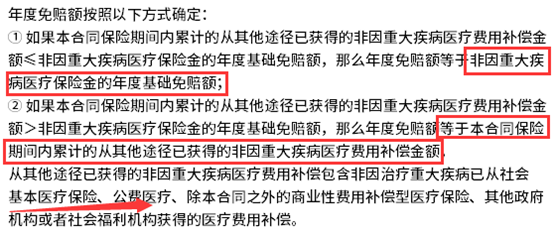

健康尊享D款重疾0免赔,而且合约规定是相对免赔,社保可抵扣免赔额,见条款:

超e保2019:续保审核条款并没有明确规定,只是规定上年度理赔及健康状况变化不影响费率,续保审核模糊。下面是太平超e保2019的续保条款:

健康尊享D款前二年续保是需要审核的,第三年开始续保无审核。只是合约里并没有明确停售相关的规定,关于停售风险还是要关注。续保条款规定如下:

太平超e保2019款对于“职业病”、”宫外孕”、”食物中毒”不赔,很多百万医疗险针对此项是可报销的。具体见本险种条款:

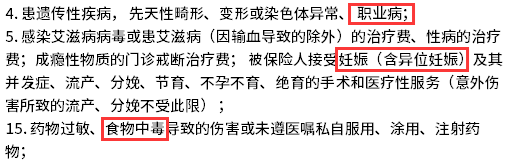

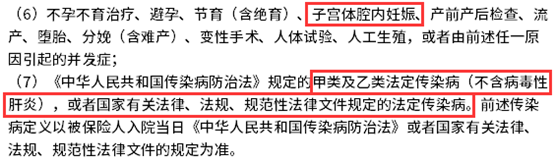

泰康健康尊享D除外责任稍显苛刻,宫外孕、法定传染病都不能报销,见条款:

健康尊享D款:

(1)保额会“长大”,即当年无理赔,次年开始非重疾和重疾理赔都递增5万,非因重疾最高可递增到100万,重疾最高额度可到200万,不过对于有理赔的就不那么友好了。

(2)提前给付重疾金,提前给付2%重疾金,假设重症医疗100万,不幸罹患重症,可获取2万元补贴,虽然在大病面前,2万元杯水车薪,不过有比无要好,但没有垫付功能。

超e保2019:没有这些增值服务。

看下不同年龄的交费价格:

产品点评:

从承保内容上来说,超e保2019和健康尊享D都很全面,且各有特色,超e保无理赔优惠加大保障力度,健康尊享D社保抵扣免赔额少见。但是在续保上,健康尊享D有绝对优势,超e保续保审核模糊,稳定性欠佳。

横琴人寿无忧人生2020保113种重大疾病,叠加赔付放宽至60岁前,没有年龄和保单年限限制,加上癌症二次赔门槛低、额度高,少儿特定疾病和心血管疾病覆盖“两头”,老小疾病都有保障。住院垫付、直付等增值服务实用性强,看病不再难、不再贵。但是没有医疗险兜底,健康保障不完善。

超级玛丽2020pro是和泰人寿旗下新出的网销重疾险,疾病保障范围广,重症赔付加量不加价,癌症赔付门槛低,新发癌症赔付条件宽松,加上首创的特定良性肿瘤手术保险金优势,对于特定人群很适用,但是需留意组合医疗险情况。

那么,这两款产品是否值得购买呢?

本期主要分析:

1、两款产品的共同特点

2、两款产品在疾病定义、癌症保障等的不同

3、两款产品不同年龄的费率对比

4、和泰人寿和横琴人寿网点分布和消费者投诉情况

一、产品基本信息了解

1、重疾是“裸”险

两款产品都是互联网销售的险种,无组合的医疗险。

重疾的理赔门槛高,一般需满足一定的条件才能达到,许多小病小痛不能报销,而医疗险大病小病都能报,故需要通过另外的方式投保补充。

2、轻症少量隐形分组

轻症不分组赔多次,但是实际保障的疾病种类有少量的多项赔一项情况,即隐形分组,具体的疾病种类如下:

3、承保期限灵活

两款产品不仅能保终身,还能选择保定期,保定期作为消费型重疾险,费率很便宜,但是保定期平安到期不退保费。

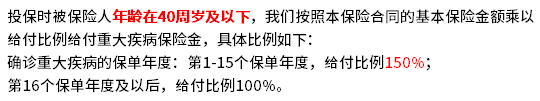

超级玛丽2020pro:投保年龄在0-40岁的,第1-15个保单年度赔1.5倍保额。具体见条款:

无忧人生2020:有叠加赔,具体分为确诊时年龄在0-50岁(不含)额外赔保额50%,50-60岁(不含)确诊额外赔保额的60%。相比超级玛丽2020pro,赔付条件更加宽松,赔付额度也更高。

(1)赔付规则

轻症不分组多赔,首次赔付比例无忧人生2020赔保额45%,超级玛丽2020pro赔保额30%,但是以15%、10%的增幅递增赔付,而无忧人生2020以5%增幅赔。

(2)高发轻症定义

轻疾没有统一的规定,各家公司在轻疾定义上不相同,在银保监规定的25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

6类高发重疾各自对应的轻疾,在两款产品中的对比如下:

小结:两款产品在高发轻症保障上全面,轻微脑中风后遗症定义宽松,且在中症赔,赔付额度高。

两款产品都可选附加恶性肿瘤二次赔付责任,包括癌症的新发、复发、转移、持续状态,赔付门槛低。

但是在赔付间隔期上有差别,具体如下:

超级玛丽2020pro:

可选附加“特定良性肿瘤切除术保险金”,14个器官的特定良性肿瘤手术切除的,可赔10%保额,限1次。“良性肿瘤手术可以赔10%”这个条款一般只有香港保险有,大陆产品除了针对“良性脑肿瘤”可以赔,其他的是不能赔的,超级玛丽2020这个条款具有比较强的实用性。

但是需注意,以下治疗方法不在保障范围内:组织检测、针吸活检、细胞学检查、抽吸术、栓塞术、刮除术。

无忧人生2020:

可选心脑血管疾病额外赔和少儿特定疾病额外赔。

(1)心脑血管疾病

选择添加心脑血管疾病额外赔,首次重疾非12种约定心脑血管疾病,间隔期1年后,确诊心脑血管疾病,可获赔100%保额;

首次重疾为12种约定心脑血管疾病,间隔期3年后,再患心脑血管疾病,可获赔100%保额。

心脑血管病种如下:

(2)少儿特定疾病

提供18种少儿特定高发重疾额外保障,30岁之前患病,可额外获赔100%保额,加上重疾额外给付的50%保额,最高可获赔250%保额。疾病种类几乎完全覆盖了少儿高发的重大疾病,具体如下:

小结:这款产品少儿特定疾病保障额度高,给付年龄限制条件宽松,一般的少儿特定疾病只保障至18岁或20岁,这款产品30岁前都能保。

(3)增值服务

横琴无忧人生2020提供实用的增值服务:大病一站式就医绿通、大病门诊预约及医疗陪诊、大病住院安排、住院垫付/直付/免押金住院等。

直接解决看病难、看病贵的难题,对消费者来说更实用。

看下不同年龄的交费价格对比:

和泰人寿成立于2017年,成立时间短,目前仅在山东有分支机构,网点分布少。

横琴人寿成立于2016年,网点分布较少,主要集中在广东省内,全国其他地方暂时没有分公司,下面是两家公司网点分布情况:

产品点评:

超级玛丽2020pro的癌症额外赔付门槛低,间隔期短,适合有癌症家族史或看中癌症保障责任的人群。

无忧人生2020保障责任丰富,可添加责任齐全,亮点是有住院垫付等增值服务,加上承保期限上的优势,适合各年龄段加保提高保额适用。

不过两款产品后续都需要额外搭配医疗险。

当前癌症高发多发的背景下,很多保险公司推出各色针对癌症多次保障的险种。

光大永明的嘉多保是一款重疾多赔型产品,重疾赔付好,恶性肿瘤单独一组,且重疾叠加赔付,有可选责任癌症多次赔付,保障内容设计好,可以灵活选择保障期限,既可以作为消费型重疾险,交费便宜;又可以作为保终身的险种,保障期覆盖完整。

昆仑健康新上市的守卫者3号是重疾不分组多赔,无论首次还是二次都能获得额外赔付,保障额度高,自带少儿特定疾病额外给付1.5倍保额,最高能获赔2.5倍保额,癌症津贴保障有特色,需留意保障的完整性。

那么,这两款产品哪种形态的产品更加有性价比?

本期主要分析:

1、两款产品的共同特点

2、两款产品在疾病定义、癌症保障等的不同

3、两款产品不同年龄的费率对比

4、昆仑健康和光大永明网点分布和消费者投诉情况

一、产品基本信息了解

1、保费豁免功能最大化体现

两款产品的最长缴费期都有30年,不仅分摊到每年的保费更少,同时能最大程度的体现保费豁免功能。

2、重疾是裸险

两款产品都是互联网销售的险种,无组合的医疗险。重疾的理赔门槛高,一般需满足一定的条件才能达到,许多小病小痛不能报销,而医疗险大病小病都能报,故需要通过另外的方式投保补充。

3、轻症有隐形分组

即有多项疾病只赔一项的情况,实际保障的疾病种类打了折扣,具体的疾病种类如下:

4、承保期限灵活

嘉多保和守卫者3号的保障期可以灵活选择,既可以保定期到70岁,作为消费型重疾,也可以保终身。

(1)重疾赔付规则

嘉多保是重疾分组多赔,且恶性肿瘤单独一组。

守卫者3号是多赔型重疾险,重疾不分组多赔,目前市场上的多赔型重疾险,都是分组多赔,不分组多赔意味着首次赔付不影响其他疾病二次赔付的概率,在多赔型重疾险中,产品形态更好。

(2)重疾叠加赔付

重症叠加赔,是在给付基本保额之外,再额外给付一定比例的保额,相当于加量不加价,但是都有一定的条件限制。

嘉多保有重疾叠加赔付,在50岁前以及10个保单年度日前首次确诊重疾,额外增加20%保额的赔付。

需注意:额外重疾金有年龄规定,要50岁前。见条款:

守卫者3号首次确诊重疾在保额(投保前15年额外赔保额50%)、保费和现价取大赔;第二次确诊重疾,赔付120%基本保额。无论首次还是二次确诊重疾,都有叠加赔付,赔付的额度高。

(3)多次赔付间隔期

嘉多保重疾多次赔付间隔180天,间隔期短。而守卫者3号的间隔期有365天,间隔期越长,对消费者来说越不利。

(1)赔付规则

两款产品都是不分组多赔,赔付次数高达3次,首次赔付比例都是保额的30%,按照保额递增方式赔,守卫者3号是10%的增幅,而嘉多保是5%的增幅。

(2)高发轻症定义

轻疾没有统一的规定,各家公司在轻疾定义上不相同,在银保监规定的25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

6类高发重疾各自对应的轻疾,在两款产品中的对比如下:

小结:两款产品高发轻症承保全面,嘉多保在【不典型心肌梗塞】定义上宽松。

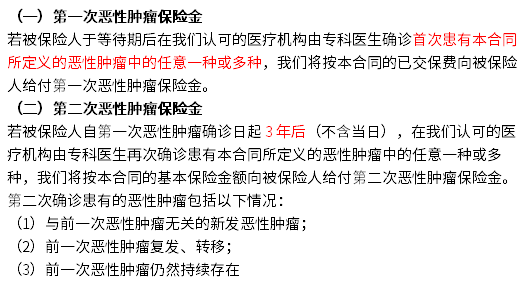

嘉多保以附加险的形式附加癌症多次赔付责任,首次癌症按已交保费,二、三次恶性肿瘤按保额赔付,中间间隔期是3年。无论首次发生的重疾是否是癌症,后续发生癌症都能获得多次赔付,理赔条款较合理,具体见条款:

守卫者3号:可选恶性肿瘤津贴保障,确诊恶性肿瘤1年后,如果仍需治疗,每年可补贴30%基本保额,最多可以领3年。

在当前癌症治疗周期长的背景下,可以用来支付医疗费用或者其他支出,对消费者有利。

嘉多保:没有其他保障内容了,相对来说保障较单一。

守卫者3号:自带20种少儿特定疾病保障,18岁前确诊少儿特定疾病额外赔保额的150%,相当于最高可获得250%保额的赔付,涵盖少儿群体高发的疾病。

看下不同年龄的交费价格对比:

(1)网点分布

保险公司的网点分布情况,对于日常保全和后续的理赔服务关系重大,网点分布广泛,覆盖全,保全更方便,理赔速度更快,不需邮寄资料更便捷。

昆仑健康成立于2006年,虽然成立时间比较早,但是分支机构少。

光大永明,成立于2002年4月,也是一家中外合资寿险企业,但依托于央企光大集团的力量,网点分布较广泛。

下面是两家公司分公司分布情况:

(2)消费者投诉

排名越靠前,投诉越高,间接也反应了保险公司在理赔服务质量等上的状况,依据《保险消费投诉相对量情况统计表》来对比,光大永明人寿的投诉情况较少:

产品点评:

嘉多保在核心保障上充足,可选择附加多次癌症保障后,突出了针对目前高发癌症的保障力度,适合有了全面保障加保提高保额使用,性价比很高。

守卫者3号是作为多赔型重疾险,疾病不分组,多赔的产品形态好。加上叠加赔付门槛低,自带特定疾病保障,综合保障更好,可选恶性肿瘤津贴保障有特色,但是交费不便宜。

只是两款产品后续都需补充完善的医疗险组合。

百万医疗险通常都设置了万元“门槛费”,小病小疼住院难以抵达理赔标准,这类险种可报自费药、保额高,对于大病报销实用。

不过目前市场上的百万医疗险,健康告知都严格,尤其是对于三高人群,如果被打上“三高”,基本和医疗险无缘,只能买特定疾病保险。

众惠相互新出了一款三高、乙肝人群也可投保的百万医疗险-惠享e生百万医疗险,这款医疗险保额高达600万,承保内容全面,两项计划可选,计划一和计划二免赔额有差别,对应费率也不一样,投保灵活度高,但续保审核模糊。

那么,这款产品怎么样?值得买吗?

本期主要分析:

1、在承保内容、健康告知等优势分析

2、在免责范围、续保审核等需注意的细节

3、其他分析:百万医疗险停售怎么办?

一、产品基本信息了解

二、主要优势分析

1、保障责任全面

医疗保障上覆盖全面,报销的范围包括:住院医疗、特殊门诊医疗、门诊手术医疗、住院前后门急诊医疗,就医过程中发生的所有费用都有包含。

且住院前后门急诊医疗包含住院前7后30的费用,比一般的前7后7的覆盖范围更好。

2、投保灵活 免赔额可选

分为两项计划,计划一1万免赔额,计划二2万免赔额,免赔额越高交费越便宜。

但是确诊重疾也有最低1万的免赔额,很多险种确诊重疾无免赔额,差不多费率的前提下,免赔额越少对客户越有利。

3、保障额度高

一般医疗300万的额度,加上重疾医疗300万额度,合计有600万的额度,保障额度非常充足,能应付大病就诊费用的报销。

4、乙肝和三高人群可投保

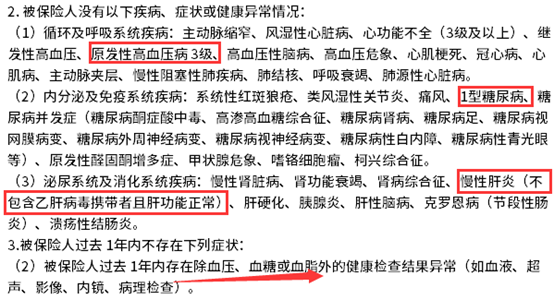

目前市场上的医疗险,对三高(高血脂、高血糖、高血压)人群很不友好,大多数的产品有乙肝也不能买,但是这款产品都可投保,具体见健康告知:

三、值得注意的细节

1、续保审核模糊

续保条款关乎着下年度保单的有效性,惠享e生百万医疗险续保审核条款并没有明确规定,只是规定不影响费率,续保审核模糊。

市场上好的续保条款明确规定上年度理赔和健康状况变化不影响下年度保单续保,比如平安E生保和好医保长期医疗险。下面是本险种续保条款:

2、免责细节需注意

惠享e生百万医疗险不保“痔疮”、”宫外孕”、“椎间盘突出”及90天内的甲状腺等疾病,很多百万医疗险的免责细节上没有此项。具体见本险种条款:

3、交费不便宜

看下不同年龄的交费价格对比:

四、百万医疗险停售怎么办

医疗险一旦理赔率较高的话,可能面临停售的风险,这点的存在让众人担心买了百万医疗险停售后会让自己在医疗保障上存缺口。

那么对于不保证续保的产品,在购买之前应该关注哪些方面?

首先看保险公司综合实力,以及相应的偿付能力,大牌的保险公司抗击风险能力强,综合偿付能力好,医疗险续保和停售问题会相对较小。

非保证续保的产品,随时有停售的可能,至于停售以后是否可以转投其他产品,看保险公司自身情况。

产品点评:

惠享e生百万医疗险对于高血压、糖尿病、乙肝人群来说,无异于是雪中送炭。目前市场上的百万医疗险,对这三类人群基本都是拒之门外。加上承保内容齐全、保障额度高,有一定的投保价值。不过续保审核模糊,稳定性不强。

购买一款重疾险,赔付次数多少、赔付额度高低、是否有附加责任,都成为衡量一款产品是否值得购买的重要因素,同等价位下,多次赔比单次赔划算。目前互联网保险市场似乎更加倾向推出重疾多赔型产品。

信泰人寿在重疾多赔市场占有一席之地,旗下的产品形态以重疾多赔为主。

这次新出的如意人生守护英雄版和完美人生守护尊享版一脉相承,延续癌症单独分组、互联网重疾险费率低的优势,增加可选身故特别关爱金、特定职业保障,在疾病的保障上增加的中症变相的提高了保额,还有少儿群体的高发疾病双倍赔。不过有些细节投保前不得不知道。

本期主要分析:

1、在投保方式、重症赔付、其他保障内容等的优势

2、在轻疾分组、险种组合等值得注意的细节

3、信泰人寿实力怎么样?

一、产品基本信息了解

二、主要优势分析

1、投保方式灵活度高

保定期到70岁,重疾高发年龄段能完全覆盖,费率还低,不过只是纯消费型。此外还可自行选择附加两全、癌症二次赔、特别身故保险金、特定职业保障。

如果不差钱,所有责任都选,保的很全。

2、重症承保内容好

(1)疾病分组科学 癌症单独分组

作为一款重疾多赔型险种,高发的癌症单独为一组,赔完癌症,其他的109类疾病还能获得赔付,保证了其他重疾5次赔付的权益。

(2)重疾递增赔付

延续信泰人寿之前的重疾递增赔付,并且赔付比例提高,以20%递增,最高可赔200%保额。

3、高发轻症保的全,赔付比例高

(1)高发轻疾都在保障范围内:轻症承保的疾病种类没有统一规定,但是从理赔最多的几类重症来看,这款产品高发轻症保的很全,且部分轻症定义宽松,具体如下:

小结:轻微脑中风后遗症在中症赔,赔付额度更高;其中慢性肾功能衰竭的定义上宽松。

(2)轻疾赔付比例高:目前市场轻疾赔付标准大多赔保额30%,就算有赔45%的,也是以保额递增的方式呈现,到第三次才能赔保额的45%。

但是如意人生守护英雄版直接4次都是赔保额的45%,更加实用,对消费者更有利。

4、少儿特定疾病实用性强,利于少儿投保

在少儿群体中高发的疾病,如白血病、重症手足口、严重川崎病等都能翻倍赔付保额,重症和少儿特定疾病一一对应,投保50万,罹患少儿特疾,可获取100万保障。

5、癌症二次赔付门槛低

可附加恶性肿瘤二次赔付责任,包括癌症的新发、复发、转移、持续状态,赔付门槛低,具体的有两种情况:

(1)如果首次重疾不是癌症,若180天后确诊患了癌症,可获得120%保额的理赔;

(2)如果首次重疾为癌症,3年后,癌症仍然持续、复发、转移、新发,都能再获得120%的保额赔付!

小结:赔付的间隔期在市场上是属于较短的一类,赔付的额度也很高,大部分的只是赔保额。

6、新增可选责任

(1)特别关爱身故保险金保障

根据被保险首次确诊重疾后身故的间隔期赔付,间隔期满1年不满2年可赔20%保额,满2年不满3年赔40%保额,以此类推,满5年最高可赔100%保额。

(2)特定职业保障

常规职业期间因意外遭遇外伤或特定职业工作期间感染HIV,可赔付150%保额。

三、值得注意的细节

1、无组合医疗险 重疾是裸险

一般来说,重疾赔偿经济损失,而医疗险报销住院费用,因此实报实销的医疗险组合尤为重要。

另外从赔付的规则看,重疾险要求发生约定的大病才能提前给付保险金,有具体疾病及定义要求,一般要搭配医疗险一起投保,医疗险不区分疾病程度或种类,住院就能报。

搭配的医疗险一般续保宽松,保障范围全面,能垫付医药费更好。

2、轻症有隐形分组

虽然保障50类轻症,但是因为多项赔一项的情况,实际保障的疾病种类打了折扣,具体的疾病种类如下:

四、信泰人寿怎么样?

(1)网点分布

信泰人寿目前仅在13个地方有网点,分别是北京、上海、浙江、江苏、河北、河南、福建、山东、湖北、江西、广东、辽宁、黑龙江开设。

(2)偿付能力

依据监管要求,综合偿付能力充足率不低于100%,才能达标,信泰人寿2019年第4季度偿付能力为153%,通常中大型保险偿付能力均在200%左右。

但即便是保险公司偿付能力吃紧,踩上了保监会红线,消费者无须担心保单受到损害,退一万步讲,即使寿险公司破产,也会有“兜底方”。

(3)消费者投诉

排名越靠前,投诉越高,间接也反应了保险公司在理赔服务质量等上的状况,从《保险消费投诉相对量情况统计表》来看,信泰人寿有项排名很靠前,说明投诉较多,具体情况如下:

产品点评:

如意人生守护英雄版是信泰人寿旗下一款多赔型网销重疾险,投保灵活、费率便宜,癌症二次赔门槛低,少儿疾病赔双倍,保障额度好,对于三类人群特别有优势:一是有经济压力缺乏保障的工薪族;二是少儿,儿童阶段的保障非常好;三是已经有了全面保障,加保提高保额人群。只是投保需要组合好医疗险。

通过互联网购买重疾险,也被越来越多的人所接受,网销险种比线下传统渠道购买的险种,核心承保内容上齐全,且投保方式上灵活性要更好。

弘康人寿在之前大受欢迎哆啦A保的基础上,对其进行了一次升级,六六鱼重疾险疾病分组多赔,癌症单独分组,添加癌症二次赔,免费赠送质子重离子医疗,对癌症患者来说,是福音。如果不想到期保费“打水漂”,可选择添加两全,平安到期返还,兼有保障和储蓄双功能。但是癌症多次赔的间隔期不短。

那么,这款产品怎么样?

本文主要分析:

1、六六鱼重疾险在投保方式、癌症保障方面的比较优势

2、六六鱼重疾险在费率、医疗险、轻疾定义上的细节注意

3、弘康人寿是否真的靠谱?网点分布情况?

4、在哪里可以投保?理赔麻烦吗?怎么理赔?

一、产品基本信息了解

二、主要优势分析

1、投保方式灵活

六六鱼重疾险作为网销险种,投保的灵活性很高,可以根据自己需求进行搭配。

在网销险种中少见的可自行选择是否附加两全,附加两全后作为储蓄型重疾险,平安到期返还已交保费。如果交费能力一般,不附加两全作为消费型重疾险,费率更低。

2、癌症单独分组

110种疾病分6组赔6次,其中高发的恶性肿瘤单独分组,理论上不降低其他疾病多次赔付的概率。

3、免费赠送质子重离子医疗

目前针对癌症的治疗方式,质子重离子技术是最前沿的。这款产品免费赠送质子重离子医疗服务,额度高达100万,且就诊医院涵盖国内、日本和韩国,提供一定的境外就诊医疗,对于癌症患者实用。

4、有智能核保

提供智能核保支持,有健康异常可以进行二次审核,给身体有异常的被保险人提供了便捷,也最大程度的避免投保前不告知,导致后续无法理赔的尴尬。

5、高发轻症保的全且无隐形分组

轻疾没有行业统一标准,各家公司都有一定区别,但是通过疾病划分,大致看到划分特点。

银保监会要求必须承保的6种重大疾病,分别是癌症,脑中风后遗症,急性心肌梗塞,冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭,这些高发重疾对应的高发轻症上,六六鱼重疾险承保全面,且轻症疾病保障实际,无隐形的分组,具体如下:

小结:可以看到,在轻微脑中风后遗症的定义上宽松,慢性肾功能衰竭在中症赔,赔付额度高。

三、值得注意的细节

1、无住院医疗

面对罹患重疾的治疗费光靠重疾保额是远不够的,因为患病不仅收入会受损,还要面对高昂医疗费。重疾保额弥补收入损失,医疗险对于医疗费的报销起到关键作用。

重疾险赔付必须发生约定的大病才能提前给付保险金,有具体疾病及定义要求。

一般要搭配医疗险一起投保,医疗险不区分疾病程度或种类,住院就能报。搭配的医疗险一般续保宽松,保障范围全面,能垫付医药费更好。

2、癌症赔付间隔时间长

癌症二次赔付是自由选择的,2次癌症赔付的间隔期在5年以上,条款规定如下:

划重点:一般癌症多赔的间隔期3年是较为常见,六六鱼附加癌症多赔间隔期5年,在癌症二次赔付时间上相对是比较苛刻的。纵观目前网销型产品来说,各家公司竞争激烈,很多产品在价格相当的情况下,癌症二次赔付间隔短,发生新发、复发转移或持续存在都能赔第二次,间隔三年,这种赔付更合理。

3、交费不便宜

看下不同年龄的交费价格对比情况:

四、弘康人寿怎么样?

1、网点分布

弘康人寿是成立于2012年,经保监会批准设立,注册地在北京,成立时间较短。目前该公司在北京、河南、江苏、上海设有分支机构。这款产品仅限在设有分支机构的区域销售,其他地区购买的话,需要考虑服务便捷性和后续理赔服务时效性等问题。

2、消费者投诉

从保监会发布的《客户投诉相对量的数据》表格中可以看出,弘康人寿的排名靠后,客户服务还是比较优良的,因为排名靠前意味着投诉率越高。具体见表格:

五、理赔情况怎么样?

重疾险的理赔都是依据条款进行,达到条款规定的疾病状态,且没有投保前的病史,都能赔。

怎么理赔:出险后第一时间报案,一般有电话报案和网点报案,可以拨打六六鱼重疾险在销售官网平台公布的弘康人寿客服电话4008-500-365,然后根据保险公司的要求提供相关的理赔资料,等待理赔审核,进行保险金的赔付就可。

产品点评:

六六鱼重疾险是弘康人寿的一款终身多赔型重疾险,属于线上保险,投保灵活性好,可自行决定产品是储蓄型还是消费型。只是要注意癌症多赔间的间隔时间比较长,以及医疗险的搭配。

中外合资保险公司的渐渐被人所关注,一般能够进入国内市场的外资公司,资金和实力都不差,中信保诚由中国中信集团和英国保诚集团携手组建,“爹妈”来头都不小,一个是海外保险巨头,一个是国企;虽然名头上没有国寿、平安那么响亮,但是旗下产品个性鲜明。

尊享惠康2020是中信保诚人寿新推出的一款终身重疾险,区分成人和少儿版,少儿版重疾可赔1次,轻症可赔7次,少儿群体的疾病保障全面,在一般少儿特定疾病之外,还有少儿特定癌症和少儿先天性和遗传性疾病的赔付,但是交费不便宜,另外需留意组合医疗险的续保问题。

尊享惠康2020少儿版怎么样?值得投保吗?

本文主要分析:

1、在轻重疾保障、特定群体保障上优势

2、在轻疾定义和划分、医疗险续保等需留意

3、不同年龄交费价格情况

4、中信保诚公司实力怎么样?

一、产品基本信息了解

二、主要优势分析

1、少儿阶段保障全面

除了重疾、轻症基础保障,还有少儿特定疾病单独赔付、特定遗传和先天性病额外赔付、特定癌症双倍赔付。具体如下:

值得点赞的是关于少儿疾病额外赔付,年龄限制都在25周岁前,部分产品少儿疾病保障只覆盖至18周岁,相对来说这款产品的年龄限制更宽松。

2、高发轻症保的全

轻疾没有统一的规定,各家公司在轻疾定义上不同,在银保监规定的25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

6类高发重疾各自对应的轻疾,本产品保障齐全,具体的定义如下:

三、值得注意的细节

1、轻症赔付比例和隐形分组

轻症虽然赔付次数高达7次,但是赔付比例只有保额的20%,相比市面产品稍落后,目前轻症首次赔付额度也有保额的30%,多数是递增方式赔,最高能达到保额的55%。

此外,还有多项疾病只赔一项的情况,意味着实际保障的疾病种类打了折扣,具体的疾病种类如下:

2、组合医疗险续保严苛

组合的小雨伞医疗A款和暖宝保百万医疗险,虽然保障范围全面,但是续保审核上偏严,第一年发生理赔,第二年不一定续保。

续保对于医疗险是非常关键的,若发生重疾或慢性病的时候,如果不能续保,对于消费者来说是属于已经有这些疾病病史,很难有机会买别的医疗险。

这两者医疗续保条款相同,都是:

注意:目前市场上有不少重疾险产品本身性价比不错,还能组合承诺续保或保证续保五六年的医疗险。

3、交费不便宜

作为线下渠道销售的少儿重疾险,费率比线上的贵,在网销重疾险有保定期的加持下,会更加突出线下重疾险的交费贵,不同年龄的交费价格如下:

四、中信保诚怎么样?

公司实力:

中信保诚成立于2000年,是一家中外合资公司,注册资本23.6亿元人命币,目前在全国有20家分公司。具体分布如下:

消费者投诉:

关于一家公司的服务质量,直接体现在《保险消费投诉相对量情况统计表中》,可以看出,中信保诚的排名都较靠后,说明投诉较少,具体情况如下:

产品点评:

尊享惠康2020少儿版是中信保诚最新升级的重疾险,最大的亮点是:25岁前,10种少儿特定疾病单独赔100%保额、5种特定癌症可赔200%保额、10种少儿特定遗传和先天病可赔120%保额,加强青少年阶段的疾病保障,但是交费不便宜,且组合的医疗险续保年年审核。如果预算充足,喜爱中信保诚品牌,可以考虑这款。